Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

БАНКОВСКИЕ ПРОДУКТЫ И УСЛУГИ: ИНВЕСТИЦИОННОЕ КРЕДИТОВАНИЕ

Князев П. П., Клименко М. Н., Моторнюк Д. В.,

2. Комплексная параметральная классификация инвестиций и кредита

В рамках учебного пособия построим на основе анализа совокупной классификации кредита и инвестиций классификацию инвестиционного кредита.

Авторами при построении классификации кредита используется объектно-субъектный подход. В рамках этого подхода выделяются формы кредита, реализуемые в экономической системе.

Выделение объектной позиции предполагает, что кредит может выступать в товарной и денежной формах. Кредит в товарной форме предполагает передачу во временное пользование стоимости в виде конкретной вещи, определенной родовыми признаками. В современной экономической системе преобладает денежная форма кредита. Он предоставляется и погашается денежными средствами.

При рассмотрении субъектной позиции кредит по форме представляется в зависимости от участников кредитных отношений – кредитора и заемщика. Так форма кредита определяется в зависимости от заемщика: государственная – заемщик государство при получении кредита на конкретный срок и определенных условиях; хозяйственная – заемщик предприятие при получении товарного, денежного и смешанного кредита; гражданская (личная) – заемщик физическое лицо; международная – зарубежный субъект хозяйствования; банковская – заемщики юридические и физические лица, банки.

Авторы считают целесообразным представить широко распространенное научно-теоретическое мнение о формах кредита. В современных условиях реализуются следующие формы кредита: коммерческий, банковский, государственный, потребительский, ипотечный, межбанковский, межхозяйственный, международный и др. (рис. 4).

Рис. 4. Современные формы кредита

Формы отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента и сферой деятельности.

Раскроем содержание каждой формы кредита. Коммерческий кредит, предоставляемый в товарной форме продавцами товаров их покупателям в виде рассрочки платежа за товары или услуги. Коммерческий кредит выступает катализатором процесса реализации товара. Оформление коммерческого кредита традиционно – долговое обязательство – вексель, оплачиваемый через коммерческий банк.

Коммерческий кредит по объектной позиции является товарным капиталом, обслуживающим кругооборот промышленного капитала, движение товаров из сферы производства в сферу потребления. В субъектной позиции участниками становятся предприятия, получающие характеристику заемщика.

Широко распространенной формой является потребительский кредит. Он предоставляется торговыми компаниями, банками и специализированными кредитно-финансовыми институтами для приобретения населением товаров и услуг с рассрочкой платежа. Потребительский кредит может выступать как в денежной, так и в товарной форме.

Актуальное значение в современных условиях имеет ипотечный кредит. Его специфика проявляется через предоставление средств на приобретение, строительство жилья, покупку земли. Ипотечные кредиты предоставляют банки и целевые финансовые агентства, в том числе государственные.

В случае, когда субъектом выступает государство, возникает такая особая форма кредита – как государственный кредит. Эта форма кредита предполагает двойственное положение государства в субъектных отношениях: кредитор и заемщик. В последнем варианте государство или местные органы самоуправления пользуются государственным займом, реализуемым через кредитно-финансовые институты, прежде всего через Центральный банк. При этом происходит заимствование денежных средств на рынке капиталов для финансирования бюджетных расходов, бюджетного дефицита и других государственного задач. В качестве кредитора государство размещает кредитные ресурсы в социально значимые и ведущие отрасли национальной экономики.

Взаимодействие между государствами и международными организациями охватывает совокупность экономических отношений, проявляющихся в форме международного кредита. Характеристика международного кредита отражается через движение ссудного капитала в сфере международных экономических и валютно-финансовых отношений. Посредством международного кредита происходит взаимодействие таких форм кредита как коммерческий и банковский.

Субъекты хозяйствования, к примеру юридические лица, предоставляющие и получающие во взаимных кредитных отношениях средства выступают участниками межхозяйственного кредита. Эта форма кредита имеет сходство с коммерческим кредитом. Однако, в отличие от коммерческого кредита, который носит в основном товарный характер, межхозяйственный кредит предполагает предоставление денежных средств. Такие кредиты в порядке оказания финансовой помощи могут получать предприятия при временных финансовых затруднениях или в целях развития от образующей структуры холдинга.

Аналогичным по степени взаимодействия субъектов является межбанковский кредит. Предоставление банками друг другу кредитных ресурсов происходит в случае наличия свободных средств у одного банка и потребности у другого банка в покрытии разрыва в ликвидности или необходимости увеличения объемов сделок. Следует отметить, что объемы рынка межбанковских кредитов в развитой экономике являются довольно существенными.

В рамках учебного пособия рассмотрим самую распространенную форму кредита – банковский кредит. По субъектной позиции осуществляется предоставление денежных средств коммерческими банками юридическим и физическим лицам, государству, нерезидентам. В формализованном аспекте банковский кредит превосходит объемы всех других форм кредита и имеет более широкую сферу применения.

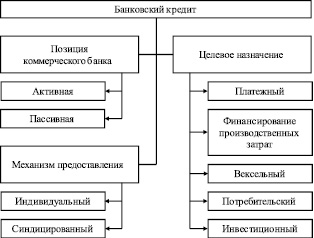

Для целей построения классификации инвестиционного кредита – как разновидности банковского кредита, проведем классификацию банковского кредита по различным признакам (рис. 5, 6).

Рис. 5. Классификация банковского кредита по позиции банка, целевому назначению и механизму предоставления

По мнению авторов, деление банковского кредита – как формы, по специально установленным параметрам позволит выделить виды банковского кредита.

Критерий – позиция коммерческого банка предполагает установку активной или пассивной роли субъекта. При этом банковские кредиты подразделяются на активные и пассивные. В первом случае банк выступает кредитором, заемщиком выступают другие кредитные организации, юридические и физические лица. В пассивной позиции банк является заемщиком, к примеру, при межбанковском кредитовании.

По целевому критериальному назначению производится дифференциация банковских кредитов на определенные разновидности. К примеру, платежные – предназначены на проведение конкретной коммерческой сделки или на удовлетворение временной потребности клиента в денежных средствах. Так финансирование производственных затрат с помощью банковского кредита связывается с формированием запасов товарно-материальных ценностей и текущими производственными расходами.

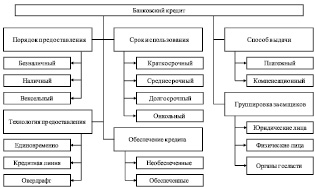

Рис. 6. Классификация банковского кредита по порядку и технологии предоставления, сроку использования, обеспечению кредита, способу выдачи, группировке заемщиков

Среди разновидностей банковского кредита по целевому назначению выделяются операции с векселями, включая операции репо, и потребительские кредиты. Инвестиционный кредит как вид банковского кредита ярко проявляется при связи кредита с движением капитала. По мнению авторов, оно разделяется на два типа: предоставление непосредственно денежных средств и приобретение ценных бумаг инвестиционного назначения. С помощью инвестиционного кредита происходит воспроизводство новой стоимости. Базовыми элементами которой должны быть возврат инвестиционного кредита, процентов за пользование кредитными ресурсами, а также формирование основы будущих доходов.

Выделение критерия – порядок предоставления банковского кредита предусматривает безналичное зачисление денег на соответствующий расчетный либо специальный транзитный счет заемщика. При кредитовании физических лиц широко распространено предоставление наличных денег. В определенных случаях банковский кредит оформляется векселями банка.

По технологическому критерию осуществляется предоставление кредитных ресурсов единовременно; в форме кредитной линии, носящей невозобновляемый либо возобновляемый характер; в форме овердрафтного кредитования счета.

По механизму предоставления банковский кредит рассматривается в индивидуальном порядке – при сотрудничестве банка с одним заемщиком, в синдицированном – при сотрудничестве банка с группой взаимосвязанных заемщиков, либо банковской группы с крупным заемщиком.

По критерию группировки заемщиков подразумевается совокупность кредитных отношений, когда банковский кредит может быть выдан хозяйствующему субъекту (юридические лица), населению (физические лица), государственным органам власти различного уровня.

Банковский кредит по критерию срока использования классифицируют на краткосрочный, среднесрочный и долгосрочный кредит. Раскроем содержание каждого из видов. Традиционно краткосрочные кредиты обслуживают текущие потребности заемщика, связанные с движением оборотного капитала. По международным стандартам краткосрочные кредиты не выходят за пределы одного года. Авторы поддерживают мнение, что краткосрочный кредит служит одним из источников образования и движения оборотного капитала предприятий. Среднесрочные (от 1 года до 3 лет) и долгосрочные (свыше 3 лет) банковские кредиты обслуживают долговременные потребности, обусловленные необходимостью модернизации производства, расширения и диверсификации бизнеса. В современных условиях существует вид банковского кредита особой срочности – онкольный кредит (от англ. money of call – кредит до востребования), который погашается по первому требованию. Данный банковский кредит предоставляется активным участникам финансового рынка.

По критерию обеспеченности банковские кредиты могут быть классифицированы на необеспеченные (бланковые) кредиты и обеспеченные. Последние, в свою очередь, подразделяются на залоговые, гарантированные и застрахованные, учитывая характер обеспечения.

По способу выдачи банковские ссуды разграничиваются на ссуды компенсационные и платежные. В первом случае кредит направляется на расчетный счет заемщика для возмещения последнему его собственных средств, вложенных либо в товарно-материальные ценности, либо в затраты. Во втором случае банковская ссуда направляется непосредственно на оплату расчетно-денежных документов, предъявляемых заемщику к оплате по кредитуемым мероприятиям.

Таким образом, в результате проведенных классификационных мероприятий, авторы выделяют инвестиционный кредит в качестве банковского кредита, имеющего целевое назначение. С позиции коммерческого банка относящегося к активным операциям. По механизму предоставления предполагающего возможность индивидуального и синдицированного предоставления кредита. По способу выдачи в качестве платежного и компенсационного, направленного на возмещение ранее понесенных инвестиционных затрат. Традиционно инвестиционный кредит по порядку предоставления безналичный. Одновременно по технологии предоставления выделяется единовременно или в виде кредитной линии. По сроку использования инвестиционный кредит имеет долгосрочную характеристику с определенным уровнем обеспечения. Групповое распределение заемщиков при инвестиционном кредите реализуется через взаимодействие коммерческого банка с государством и юридическими лицами.

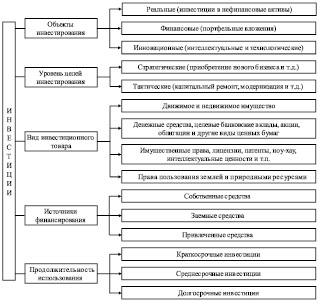

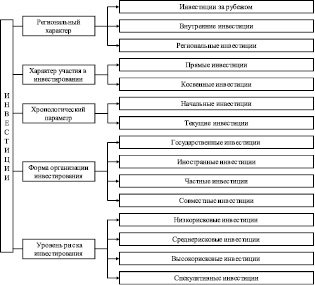

В целях определения дополнительных признаков инвестиционного кредита необходимо рассмотреть классификацию инвестиций (рис. 7, 8).

Инвестиции в объекты предпринимательской деятельности или во вне экономическую сферу осуществляются с использованием различных механизмов и способов. Определенных форм инвестиции в отличие от кредита не имеют. В рамках учебного пособия будет проанализирована классификация инвестиций, в которой зафиксированы общепринятые в экономической науке признаки.

По мнению авторов, в основу классификации инвестиций целесообразно внедрить объектно-субъектный подход. Это обеспечит распределение признаков относящихся к описанию объектов или субъектов инвестирования, что в свою очередь позволит внести смысловую значимость в классификацию инвестиционного кредита.

Рис. 7. Классификация инвестиций по объекту инвестирования, уровню целей, виду инвестиционного товара, источникам финансирования, продолжительности использования

Рассмотрим классификацию инвестиций в соответствии со следующим общепринятым в экономической науке набором классификационных признаков: объекты инвестирования; направление инвестирования; уровень целей; вид инвестиционного товара; субъекты инвестирования; источники финансирования инвестиций; статус инвестора; период инвестирования; хронологический признак; уровень риска; региональный характер инвестиций; механизм участия в инвестировании; дополнительные классификационные признаки. В ходе анализа и построения классификации первоначально будут изучены признаки имеющие объектную составляющую.

По критерию объекта инвестирования дифференцируют инвестиции на: реальные (инвестиции в нефинансовые активы), финансовые (портфельные вложения) и инновационные (интеллектуальные и технологические).

Рис. 8. Классификация инвестиций по региональному характеру, характеру участия в инвестировании, хронологическому параметру, форме организации инвестирования, уровню риска инвестирования

В качестве реальных представляются инвестиции, осуществляемые в виде вложений в основной капитал, в приобретение нематериальных активов (патенты, лицензии, программные продукты и т. д.), в прирост запасов материальных оборотных средств, в приобретение недвижимого имущества, земельных участков и объектов природопользования, в затраты на капитальный ремонт. Для этих целей могут быть использованы различные по источнику финансирования средства. Инвестиции в нефинансовые активы связаны с приобретением или созданием элементов основного капитала и осуществляются, как правило, в рамках инвестиционного проекта. В последнем случае инвестором становится коммерческий банк, осуществляющий кредитные вложения в конкретный проект.

На современном этапе реальные инвестиции (инвестиции в нефинансовые активы) осуществляются главным образом в форме капитальных вложений. Они представляют собой совокупность затрат на приобретение и создание основных средств с целью обновления и расширения производственного потенциала предприятий. Весомую долю имеют реальные инвестиции в нематериальные активы, которые включают приобретение патентов, торговых марок, товарных знаков, программных продуктов, ноу-хау, прав пользования земельными участками, объектами природопользования и т. д.

Рассмотрим реальные инвестиции – как вложения в прирост материально-производственных запасов – это средства определяемые затратами, которые состоят из поступлений оборотных средств в запасы и их выбытия. Они устанавливаются как разница между поступлениями оборотных средств в запасы и изъятиями из них. В экономической науке существует мнение о том, что инвестиции не могут выступать источником средств для приобретения материально-производственных запасов. Однако, по мнению авторов, это точка зрения является недостаточно практичной к применению. Это объясняется тем, что независимо от конкретных условий, в инвестиционном проекте, особенно если он связан с организацией какого-либо производства товаров или услуг, в обязательном порядке существует статья расходов на приобретение оборотных средств. В дальнейшем действующее производство будет самостоятельно обеспечивать наличие необходимого объема оборотного капитала, но начальном этапе эту роль играют инвестиционные ресурсы.

В составе реальных инвестиций выделяются вложения в прочие нефинансовые активы, которые выражают затраты на приобретение земельных участков и объектов природопользования.

Определяя реальные инвестиции как источник осуществления капитального ремонта, следует отметить, что последний классифицируют на ремонт активной части основных средств (машин, оборудования и транспортных средств) и пассивной части (зданий и сооружений). Капитальным ремонтом активной части основных средств выступает вид ремонта, при котором производят, как правило, полную разборку агрегата, замену и восстановление изношенных деталей и узлов, ремонт базовых и других деталей и узлов, сборку, регулирование и испытание агрегата. При капитальном ремонте зданий и сооружений производится замена изношенных конструкций и деталей на более прочные и экономичные, повышающие эксплуатационные возможности ремонтируемого объекта, кроме полной замены стен, фундаментов, междуэтажных перекрытий и др.

Реальные инвестиции (инвестиции в нефинансовые активы) можно дополнительно классифицировать по следующим признакам: отраслевая структура; воспроизводственная структура; технологическая структура; назначение – по объектам производственного и социально-культурного назначения.

Рассматривая отраслевую структуру, по мнению авторов, делается акцент на определение долевой составляющей текущего уровня использования инвестиционных ресурсов в различных отраслях народного хозяйства – в промышленности, сельском хозяйстве, транспорте, связи, торговле и т. д., в целях изучения инвестиционной привлекательности или регулирования, в том числе на государственном уровне.

При использовании в качестве критерия воспроизводственную структуру реальные инвестиции можно характеризовать как капиталовложения, направляемые на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий. Отнесение к соответствующим направлениям воспроизводственной структуры проводится по масштабам и условиям строительства, которые определены проектно-сметной документацией. С учетом указанных параметров к новому строительству относят сооружение комплекса объектов основного, подсобного и обслуживающего назначения вновь создаваемых предприятий, зданий, а также филиалов и отдельных производств, которые после ввода в эксплуатацию будут находиться на самостоятельном балансе, осуществляемое на площадках для создания новой производственной мощности. Зачастую в практике инвестиционной деятельности встречаются случаи, когда строительство предприятия или сооружения предполагают осуществлять очередями. В данном варианте к новому строительству относят первую и последующие очереди до сдачи в эксплуатацию всех проектных мощностей на полное развитие предприятия (сооружения). По мнению авторов, к новому строительству необходимо относить также строительство на текущей площадке предприятия большей мощности взамен ликвидируемого, дальнейшая эксплуатация которого по техническим параметрам, экономическим составляющим и экологическим условиям определяется как нецелесообразная.

Анализируя составляющие воспроизводственной структуры реальных инвестиций, расширение действующих предприятий представляет собой строительство новых производств на существующих предприятиях (сооружениях), а также строительство новых и расширение функционирующих отдельных цехов или объектов основного, подсобного и обслуживающего назначения на территории действующих предприятий или примыкающих к ним площадках для создания дополнительных или новых производственных мощностей. Процессом расширения действующих предприятий является также создание филиалов и производств, входящих в их состав, которые после ввода их в действие не будут находиться на самостоятельном финансовом и бухгалтерском учете. По мнению авторов, при расширении действующего хозяйствующего субъекта увеличение производственной мощности осуществляется в сроки и при удельных капитальных затратах меньших по сравнению с новым строительством.

Реальные инвестиции на действующем предприятии осуществляются также в целях проведения реконструкции, т. е. переустройства существующих цехов и объектов основного, подсобного и обслуживающего назначения, как правило, без расширения существующих зданий и сооружений основного назначения. Процедура реконструкции связана с совершенствованием производственного процесса и необходима для увеличения его общего технико-экономического уровня.

Последним критерием, определяющим воспроизводственную структуру реальных инвестиций, является техническое перевооружение. Данный процесс предполагает выполнение комплекса мероприятий по повышению технико-экономического уровня отдельных производств, цехов и участков на основе внедрения современных технологий, модернизации и замены устаревшего и физически изношенного оборудования новым, более производительным, а также по совершенствованию подсобного и вспомогательного хозяйства.

Рассмотрим реальные инвестиции с точки зрения их технологической структуры. Инвестиционные затраты в этом смысле осуществляются в целях полного замещения используемых в производственном процессе основных технологий. В данном случае речь не идет о применении сопутствующих более современных технологий, которое осуществляется при техническом перевооружении.

В рамках последнего критерия дополнительной классификации реальные инвестиции (вложения в нефинансовые активы) могут осуществляться не только на воспроизводственные или технологические нужды. При переходе к цивилизованным правилам и методам ведения бизнеса, а также с учетом социальной ответственности, хозяйствующие субъекты могут направлять инвестиционные ресурсы в социально-культурную сферу или на благотворительные цели.

По мнению авторов, к реальным инвестициям нельзя относить инвестиции инновационного характера, которые на прямую не связаны с созданием материальных благ, а выражают вложения средств в подготовку и переподготовку кадров, проведение научно-исследовательских и опытно-конструкторских работ, создание промышленных образцов новой продукции и др. При этом речь может идти только о повышении уровня знаний специалистов предприятия или его научно-технического потенциала по сравнению с другими организациями. Подобные вложения в неосязаемые активы целесообразно выделить в самостоятельную группу инновационных инвестиций, а все вложения, осуществляемые для повышения уровня знаний, включить в подгруппу интеллектуальных инвестиций, вложения в НИОКР – технологических инвестиций.

В качестве финансовых инвестиций (портфельных вложений) определяются вложения средств в различные финансовые инструменты (активы). Последними могут выступать: ценные бумаги различных обществ, государственные и муниципальные ценные бумаги, ипотечные ценные бумаги, производные ценные бумаги. Более точно конкретизировать финансовые инвестиции, по мнению авторов, можно в виде вложений в ценные бумаги и уставные капиталы других хозяйствующих субъектов. Совокупные вложения в несколько видов финансовых инструментов (активов) представляются как портфельные инвестиции. В данном случае приоритетной целью субъектов инвестирования, в частности инвестора, является формирование такого набора финансовых активов (портфеля инвестиций), который носит оптимальный характер с точки зрения риска и дохода. Вторичной целью выступает управление этим набором в процессе проведения операций с финансовыми активами.

По критерию уровень целей инвестиции делятся на тактические и стратегические. Определяя целевую направленность инвестиций, осуществляемых хозяйствующим субъектом, стратегические цели инвестирования заключаются в улучшении конкурентоспособности предприятия. Это достигается путем покупки нового бизнеса и оборудования для них, а также расширением существующего направления деятельности через обновление оборудования или выход на другие рынка сбыта производимой продукции. В рамках выполнения стратегических целей возможно формирование холдинговых структур, носящих финансовый, промышленный или смешанный характер. Постановка стратегических целей инвестирования, по мнению авторов, необходима для любой динамично развивающейся компании. На основе проведенной градации выполнение тактических целей инвестирования необходимо для поддержания производственных мощностей хозяйствующего субъекта на существующем уровне путем технического перевооружения или капитального ремонта.

Выделение такого критерия как вид инвестиционного товара необходим для более точного определения экономического выражения того актива, в приобретение которого вкладываются инвестиционные ресурсы. В этой связи инвестиции на основе указанного критерия можно классифицировать на вложения в имущество, денежные средства и обязательства, выраженные в денежных единицах, имущественные права и права временного пользования.

Как отмечалось ранее, инвестиции могут осуществляться из различных источников. По критерию источник финансирования, инвестиции подразделяются на вложения за счет собственных средств хозяйствующих субъектов, то есть чистой прибыли, амортизации и т. п.; за счет заемных средств, то есть кредитных ресурсов, лизинга, средств полученных в займ и т. д.; за счет привлеченных средств, то есть средств вновь вовлекаемых учредителей (собственников) в осуществление различного рода инвестиционных проектов совместно с другими субъектами.

Рассматривая такой важный компонент процесса инвестирования как использование вложенных ресурсов, инвестиции можно классифицировать на кратко-, средне- и долгосрочные. Под краткосрочными инвестициями следует понимать вложения капитала на период не более одного года. К среднесрочным инвестициям могут быть отнесены вложения сроком до трех, а в отдельных случаях и до пяти лет. Под долгосрочными инвестициями, по мнению авторов, следует понимать вложения капитала свыше пяти лет в рамках инвестиционной программы, которая предполагает реализацию последовательных или связанных инвестиционных проектов.

По критерию региональный характер инвестиции классифицируются на инвестиции за рубежом, внутренние и региональные инвестиции. Руководствуясь данным признаком, инвестиции за рубежом можно представить как вложение средств в объекты инвестирования, размещенные за пределами государственных границ данной страны, или в дочерние структуры иностранных компаний, осуществляющих свою деятельность на ее территории. Принимая во внимание региональный аспект, внутренние инвестиции выражаются вложением средств в объекты инвестирования, размещенные на территории данной страны, а региональные инвестиции – соответственно в пределах конкретного региона государства. Использование данного классификационного признака, по мнению авторов, позволяет выделить основные направления инвестиционной деятельности, которые необходимы потенциальным инвесторам и государственным структурам в качестве информационного ресурса, а коммерческим банкам – как способа выбора необходимого банковского инструмента. Однако следует отметить, что подобное деление не учитывает ряда специфических черт инвестиционного процесса и не оказывает существенного влияния на процесс оценки эффективности и целесообразности инвестиций.

Рассмотрим такой критерий как характер участия в инвестировании. При использовании данного признака инвестиции классифицируются на прямые и косвенные. Под прямым участием в инвестировании понимается непосредственное участие потенциального инвестора в выборе объектов инвестирования и в механизме вложения средств. В рамках современного аспекта функционирования инвестиционного механизма под косвенным участием в инвестировании следует понимать вложение, осуществляемое инвестиционными или иными финансовыми посредниками. Последние аккумулируют и размещают привлеченные инвестиционные ресурсы по своему усмотрению, обеспечивая их эффективное использование путем выбора оптимальных объектов инвестирования и последующего управления ими.

При использовании в качестве критерия хронологический параметр, инвестиции делятся на начальные и текущие. Принимая во внимание стадию жизненного цикла хозяйствующего субъекта, начальные инвестиции представляют собой вложения, направленные на создание или сооружение нового объекта. В свою очередь к текущим, относятся инвестиции, осуществляемые в целях поддержания технико-экономического уровня существующего предприятия. По мнению авторов, выделение подобного признака помогает потенциальному инвестору с точки зрения выбора инструментов и технологий определения эффективности инвестиций, в том числе для определения общей целесообразности вложения средств.

По критерию форма организации инвестирования инвестиции выделяются государственные, иностранные, частные и совместные инвестиции. Под государственными инвестициями понимаются вложения, осуществляемые государственными органами власти различных уровней за счет соответствующих целевых бюджетов, внебюджетных фондов и заемных средств, а также реализуемые предприятиями государственной формы собственности (полной или частичной) за счет средств из различных источников. Иностранные инвестиции представляют собой вложения, осуществляемые иностранными субъектами на территории государства: юридическими и физическими лицами, а также непосредственно иностранными государствами и международными валютно-кредитными и финансовыми институтами. Частные инвестиции – вложения, осуществляемые физическими лицами и юридическими лицами негосударственной формы собственности. По мнению авторов, классификацию по критерию субъекта инвестирования необходимо, руководствуясь современным аспектом, следует дополнить совместными инвестициями, которые определяются как вложения, осуществляемые совместно отечественными и иностранными инвесторами. При чем в данном контексте инвесторами могут выступать государства, а также юридические и физические лица.

Последним критерием классификации инвестиций является уровень инвестиционного риска. В соответствие с этим признаком выделяют: безрисковые, низкорисковые, среднерисковые, высокорисковые и спекулятивные инвестиции. В экономической науке принято считать, что абсолютно безрисковых инвестиций не существуют. Однако, в данном случае под ними понимаются вложения средств в такие объекты инвестирования, по которым отсутствует реальный риск потери ожидаемого дохода или капитала и практически гарантируется получение прибыли, т. е. приносящие стабильный доход и не подверженные влиянию негативных факторов на макро- и микроуровнях. В качестве низкорисковых инвестиций определяются вложения капитала в объекты, риск по которым ниже среднерыночного уровня. Соответственно сpeднepиcкoвыe инвестиции характеризуют вложения капитала в объекты, риск по которым соответствует среднерыночному уровню, а высокорисковые инвестиции определяются тем, что уровень риска по объектам данной группы обычно выше среднерыночного. В экономической литературе можно встретить второе определение высокорисковых инвестиций – венчурные инвестиции, т. е. вложения в форме венчурного финансирования различного рода наукоемких исследований. Последним видом являются спекулятивные инвестиции, которые выражают вложения капитала в наиболее рисковые активы (например, в акции недавно созданных компаний), где ожидают получение максимального дохода (например, в ценные бумаги компаний, разрабатывающих и внедряющих высокие технологии).

В учебном пособии были рассмотрены основные признаки классификации инвестиций. Следует отметить, что можно использовать и дополнительные признаки: по использованию в инвестиционном процессе ограниченных ресурсов; по масштабам инвестирования; по степени подверженности влиянию других инвестиций; по форме получения эффекта, которая зависит от целей инвестирования; по функциональной деятельности, с которой наиболее тесно связаны инвестиции; по отраслевой классификации; по степени обязательности осуществления и т. д.

В целях полного представления классификации инвестиций необходимо, используя субъектный подход, определить субъект инвестирования. На современном этапе субъектами инвестиционной деятельности являются инвесторы, инициаторы (заказчики) проектов, подрядчики (исполнители) проектов, пользователи объектов, граждане и финансовые посредники. Данную группу субъектов можно классифицировать по самостоятельным признакам:

1. По направлениям текущей (эксплуатационной) деятельности – институциональные и индивидуальные инвесторы. В роли институциональных инвесторов выступают акционерные общества в сфере промышленности, торговли, транспорта, связи и т. д., индивидуальных – граждане.

2. По целям инвестирования выделяют стратегических и портфельных инвесторов. Первые ставят целью приобрести контрольные пакеты акций других компаний или большую долю в их уставном капитале для осуществления реального управления их деятельностью. Они осуществляют комплекс мероприятий по слиянию или поглощению других компаний. Портфельный инвестор вкладывает свой капитал в разнообразные финансовые инструменты с целью получения приемлемого текущего дохода (в форме дивидендов и процентов) или прироста капитала в будущем.

3. По принадлежности к институту резидентства выделяют отечественных и иностранных инвесторов.

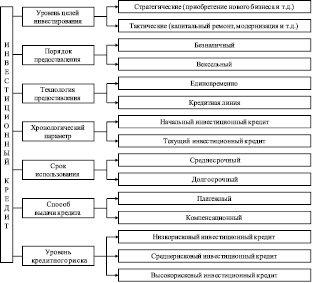

В учебном пособии, опираясь на изучение классификации кредита и инвестиций в научно-экономических источниках, представим авторскую классификацию инвестиционного кредита на основе совокупных признаков (рис. 9, 10).

Рис. 9. Классификация инвестиционного кредита по группировке заемщиков, объектам кредитования, виду инвестиционного товара, механизму предоставления

По критерию группировки заемщиков, наряду с категорией «кредит», подразумевается совокупность кредитных отношений, когда инвестиционный кредит может быть выдан хозяйствующему субъекту (юридические лица) и государственным органам власти различного уровня. В отличие от банковского, инвестиционный кредит не может быть предоставлен населению (физическим лицам).

Рис. 10. Классификация инвестиционного кредита по уровню целей инвестирования, порядку и технологии предоставления, хронологическому параметру, сроку использования, способу выдачи кредита, уровню кредитного риска

Рассматривая критерий – объект кредитования, инвестиционный кредит классифицируется на: реальный инвестиционный кредит для приобретения нефинансовых активов; финансовый инвестиционный кредит для осуществления портфельных вложений; инновационный инвестиционный кредит, в рамках средств которого финансируются интеллектуальные и технологические мероприятия.

В качестве реальных определяются инвестиционные кредиты, предоставляемые для финансирования расходов по вложению в основной капитал, приобретение нематериальных активов (патенты, лицензии, программные продукты и т. д.), прирост запасов материальных оборотных средств, приобретение недвижимого имущества, земельных участков и объектов природопользования, затраты на капитальный ремонт и т. д. На современном этапе данные инвестиционные кредиты предоставляются с целью обновления и расширения производственного потенциала предприятий. Немаловажную роль играют инвестиционные кредиты, в рамках средств которых приобретаются патенты, торговые марки, товарные знаки, программные продукты, ноу-хау, права пользования земельными участками, объектами природопользования и иные нематериальные активы.

В отличие от инвестиций инвестиционный кредит может являться источником прироста материально-производственных запасов, т. е. оборотного капитала компании-заемщика. Это происходит на начальном этапе, т. е. на инвестиционной фазе, до тех пор, пока действующее производство не будет самостоятельно обеспечивать наличие необходимого объема данных ресурсов.

Инвестиционные кредиты инновационного характера предоставляются для целей вложения средств в подготовку и переподготовку кадров, проведение научно-исследовательских и опытно-конструкторских работ, создание промышленных образцов новой продукции и др.

В качестве финансовых инвестиционных кредитов выступают средства, предоставляемые для целей осуществления вложений в финансовые инструменты (активы), т. е. ценные бумаги и уставные капиталы других хозяйствующих субъектов. С позиции осуществляемых коммерческими банками на современном этапе активных операций, инвестиционные кредиты на инновационные цели предоставляются в Российской Федерации достаточно редко. Но с учетом международной практики следует ожидать развитие данного сегмента рынка банковского кредитования, как в количественном, так и качественном выражении.

Принимая во внимание высокие показатели рисков при предоставлении инвестиционных кредитов, необходимо выделить критерий – вид инвестиционного товара. По мнению авторов, данный критерий необходим для более точного определения экономического выражения того актива, в приобретение которого вкладываются кредитные ресурсы. В этой связи инвестиционные кредиты классифицируются на вложения в движимое и недвижимое имущество, ценные бумаги и иные обязательства, выраженные в денежных единицах, имущественные права, в т. ч. на интеллектуальную собственность, права временного пользования землей и природными ресурсами.

В рамках научно-теоретического обоснования важным критерием выступает механизм предоставления. По указанному критерию инвестиционный кредит классифицируется на индивидуальный и синдицированный. В первом случае вопрос о кредитовании рассматривается в индивидуальном порядке – при сотрудничестве банка с одним заемщиком. Во втором – при сотрудничестве банка с группой взаимосвязанных заемщиков, в большинстве случаев это холдинговые структуры, либо банковской группы с крупным заемщиком в целях финансирования крупного инвестиционного проекта, в т. ч. носящего государственную значимость.

Принимая во внимание различные целевые установки, которые определяют принятие решений в области использования заемных средств, значение приобретает критерий – уровень целей. При использовании данного признака инвестиционные кредиты делятся на тактические и стратегические. В связи с тем, что на период использования кредитных ресурсов заемщиком коммерческий банк играет роль инвестора, важное значение имеет уровень целей, которые устанавливают объекты вложений. Анализируя целевую направленность кредитных ресурсов, получаемых хозяйствующим субъектом в виде инвестиционного кредита, стратегические цели заключаются в покупке нового бизнеса (диверсификация) и оборудования для них, а также расширении существующего производства через обновление оборудования или выход на другие рынка сбыта производимой продукции. Выполнение тактических целей обосновываются необходимостью поддержания существующих производственных мощностей на фиксированном уровне путем технического перевооружения или капитального ремонта.

Рассматривая форму предоставления инвестиционного кредита необходимо выделить критерий – порядок предоставления кредитных ресурсов, который предусматривает безналичное зачисление денег на соответствующий расчетный либо специальный транзитный счет заемщика или в определенных случаях оформление векселями банка. В условиях строгого целевого характера инвестиционный кредит не предоставляется в наличной форме.

Технология предоставления – как критерий классификации инвестиционного кредита, определяет предоставление кредитных ресурсов либо единовременно, т. е. при заключении кредитного договора, либо в форме кредитной линии, носящей невозобновляемый (без восстановления лимита кредитования) или возобновляемый характер (с возможностью восстановления лимита кредитования).

Анализируя временную составляющую процесса инвестирования различного рода ресурсов в объекты, необходимо принимать во внимание хронологический параметр данного процесса. По данному критерию инвестиционные кредиты делятся на начальные и текущие. В зависимости от стадии жизненного цикла хозяйствующего субъекта, начальные инвестиционные кредиты представляются для целей осуществления вложений, направленных на создание или сооружение нового объекта. В свою очередь к текущим инвестиционным кредитам относятся вложения, осуществляемые в целях поддержания технико-экономического уровня существующего производства хозяйствующего субъекта. Выделение подобного признака диктует коммерческому банку выбор инструментов и технологий определения эффективности инвестиций, в том числе для принятия решения об общей целесообразности вложения кредитных ресурсов.

Уделяя внимание значимости деятельности коммерческого банка как посредника в предоставлении кредита, следует определить следующий критерий классификации инвестиционного кредита – срок использования. По данному критерию инвестиционные кредиты делятся среднесрочные и долгосрочные. Среднесрочные инвестиционные кредиты предоставляются на срок до 3 лет, долгосрочные – на срок свыше 3 лет. Данная градация имеет важную роль при разработке коммерческим банком кредитной политики – как системы мероприятий по размещению средств, полученных в рамках проведения депозитной политики и управления активами банка. Традиционное понятие – краткосрочные кредиты, не применяется к инвестиционным кредитам. Краткосрочный характер может проявляться только в случае досрочного погашения обязательств перед банком.

Рассматривая процесс отслеживания целевого характера использования инвестиционного кредита, следует выделить критерий классификации – способ выдачи. В данном аспекте, инвестиционные кредиты разграничиваются на платежные и компенсационные. В первом случае кредитные ресурсы направляются непосредственно на оплату расчетно-денежных документов, предъявляемых заемщику к оплате по кредитуемым мероприятиям. Во втором – направляются на расчетный счет заемщика для возмещения последнему его собственных средств, вложенных осуществление расходов инвестиционного характера. Данный процесс в современной банковской практике носит определение – возмещение ранее понесенных инвестиционных расходов.

Последним критерием классификации инвестиционного кредита является уровень кредитного риска. Классификацию по данному признаку можно осуществить на основе банковского законодательства. Однако, подобная классификация будет носить практический, а не научно-теоретический характер. В связи с этим, инвестиционные кредиты следует разделить на безрисковые, низкорисковые, среднерисковые, высокорисковые. В экономической науке принято считать, что абсолютно не подверженных кредитному риску кредитов не существуют. Однако, в данном случае под безрисковыми инвестиционными кредитами понимаются вложения средств в объекты инвестирования, которые не подвержены влиянию негативных факторов на макро- и микроуровнях. Примером могут служить инвестиционные кредиты, предоставляемые монополиям – ПАО «Газпром», ПАО «Роснефть» и т. д. В качестве низкорисковых инвестиционных кредитов определяются вложения в объекты, риск по которым ниже среднерыночного уровня, а также учитывается качество и ликвидность обеспечения. Соответственно, сpeднepиcкoвыe – характеризуют вложения в объекты, риск по которым соответствует среднерыночному уровню, и кредитование заемщика проводится впервые. Высокорисковые инвестиционные кредиты определяются тем, что уровень риска по объектам данной группы обычно выше среднерыночного, осуществляется кредитование крупного по масштабам инвестиционного проекта, работа с заемщиком проводится в первые и т. д. В современной мировой банковской практике встречаются случаи, когда коммерческий банк открывается дочернюю структуру, которая осуществляет венчурное финансирование. В данном случае, нельзя говорить о венчурном инвестиционном кредитовании, так как в большинстве случаев венчурная компания использует собственные, а не кредитные ресурсы банка-собственника, либо привлеченные средства с использованием делового статуса и имиджа банка.

В учебном пособии разработана и отображена классификация инвестиционного кредита по различным критериям. Использование данных научно-теоретических положений позволит банкам повысить эффективность инвестиционного кредитования и превратить данный вид активных операций в ведущие и наиболее перспективные для осуществления.