Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

ИННОВАЦИОННЫЙ МЕНЕДЖМЕНТ И ГОСУДАРСТВЕННАЯ ИННОВАЦИОННАЯ ПОЛИТИКА

Агарков С. А., Кузнецова Е. С., Грязнова М. О.,

ГЛАВА 7. ФИНАНСИРОВАНИЕ ИННОВАЦИОННЫХ ПРЕДПРИЯТИЙ

Основные источники финансирования инновационных предприятий

Источники финансирования инновационных предприятий различаются в зависимости от стадии финансирования. А.В. Бруно и Т.Т. Тайби определили шесть стадий финансирования рисковых фирм (инновационный бизнес с точки зрения финансирования, безусловно, относится к рисковым формам бизнеса).

Взаимосвязь вида финансирования со стадиями финансирования инновационного предприятия представлена в табл. 7.1.

Таблица 7.1 Взаимосвязь вида финансирования со стадиями финансирования

|

Стадия финансирования |

Признак стадии |

Цели финансирования |

ВИД ФИНАНСИРОВАНИЯ |

||||||||

|

Личные средства |

Гранты |

«Бизнес-ангелы» |

Микрокредиты |

Банковские кредиты |

Возвратный лизинг |

Финансовый лизинг |

Венчурный капитал |

Стратег. инвестор |

|||

|

1. Посевное финансирование |

Наличие разработанной концепции, одобренной экспертами |

Подтверждение концепции, создание прототипа продукта |

|

|

|

|

|

|

|

|

|

|

2. Стартовое финансирование |

Подготовка к производству |

Маркетинговые исследования, доработка продукта |

|

|

|

|

|

|

|

|

|

|

3. Финансирование первого раунда |

Начало производства |

Запуск производства, начало продаж |

|

|

|

|

|

|

|

|

|

|

4. Финансирование второго раунда |

Производство осуществляется, но еще себя не окупает |

Пополнение оборотного капитала |

|

|

|

|

|

|

|

|

|

|

5. Финансирование третьего раунда |

Выход на нулевую доходность, потребность в расширении |

Расширение производствен-ных активов |

|

|

|

|

|

|

|

|

|

|

6. Финансирование четвертого раунда |

Формирование доходного бизнеса с хорошим потенциалом роста |

Подготовка к преобразованию в ОАО |

|

|

|

|

|

|

|

|

|

Стартовое финансирование является наиболее сложным этапом в финансировании малых и средних инновационных предприятий. Подавляющее большинство финансовых учреждений (как в Российской Федерации, так и за рубежом) вообще не предоставляет стартового финансирования. Стартовый же инновационный бизнес находится в максимально сложном положении, т.к. помимо стандартного набора рисков он обладает дополнительным комплексом рисков, связанных с инновациями.

Самое простое решение - на первом этапе обойтись собственными средствами учредителей. Однако в подавляющем большинстве случаев этих средств не хватает, поэтому параллельно приходится искать другие источники (табл. 7.2). Поэтому собственные средства следует инвестировать таким образом, чтобы повысить привлекательность компании для стороннего финансирования.

Развитие инновационного бизнеса неизбежно связано с увеличением потребления всех видов ресурсов: человеческих, материальных, финансовых и пр. Успешность инновационного бизнеса и перспективы его развития в значительной степени зависят от результатов конкуренции за привлечение финансовых ресурсов.

Для развития инновационного бизнеса могут быть привлечены следующие источники финансирования:

- государственное финансирование (субвенции[1], гранты[2], льготные кредиты);

- коммерческий кредит;

- целевые инвестиции, стратегическое партнерство;

- венчурные инвестиции.

Основные характеристики различных источников финансирования развития инновационного бизнеса представлены в табл. 7.3.

Сравнительный анализ кредитных возможностей для малого и среднего инновационного бизнеса (микрокредитов, обычных коммерческих кредитов и кредитов малому бизнесу) приведен в табл. 7.4.

Таблица 7.2 Характеристика источников стартового финансирования

|

|

Государственные |

Частные |

|

Основные требования источника финансирования |

-Достижение результатов в ограниченные сроки -Коммерческая привлекательность разработки |

-Максимальная доходность при контролируемом риске |

|

Основные источники средств |

-Федеральные бюджетные фонды -Федеральные внебюджетные фонды -Соответствующие фонды на муниципальном и местном уровнях -Иностранные государственные фонды |

-Средства физических лиц -Средства частных банков и кредитных организаций -Средства инвестиционных компаний и фондов -Средства прочих частных юридических лиц |

|

Общие условия |

-Детальная маркетинговая проработка создаваемого продукта (технологии) -Скорейшее прохождение начальных этапов разработки и создание опытных образцов -Доведение разработки до этапа заключения предварительных контрактов на поставку продукции с заказчиками |

|

|

Условия для кредитования |

|

-Приобретение таких активов, которые наряду с эффективным участием в деятельности компании могут служить предметом залога или возвратного лизинга -Наличие устойчивых доходов от прочих видов деятельности, которые могут обеспечить возврат полученных средств -Наличие гарантий и поручительств со стороны кредитоспособных лиц и организаций, заинтересованных в результатах деятельности инновационной компании |

Таблица 7.3 Характеристики различных источников финансирования

|

Источники |

Ограничения и требования |

Преимущества |

Недостатки |

|

Государственное финансирование (субвенции, гранты, льготные кредиты) |

Социальная значимость; компания должна соответствовать определенным стандартам; финансирование может использоваться только для определенных видов деятельности. |

Осуществление в случае, когда невозможно получить финансирование из коммерческих источников; обычно требует выплаты меньшего объема средств в более продолжительный срок. |

Ограничения на использование (целевое назначение); трудность в получении; обычно небольшой объем финансирования. |

|

Коммерческий кредит |

Наличие ликвидного залога; хорошая кредитная история компании; серьезные требования к прогнозному плану развития проекта. |

Гибкость в заимствовании и обслуживании займа; отсутствие оперативного контроля над использованием средств. |

Риск неплатеже-способности; высокие процентные ставки; требования к ликвидному залогу. |

|

Целевые инвестиции, стратегическое партнерство |

Устойчивая позиция на рынке; квалифицированный и опытный менеджмент. |

Использование опыта инвестора по данному виду деятельности.

|

Контроль над процессом принятия решений со стороны инвестора; трудности выхода для инвестора. |

|

Венчурные инвестиции |

Компания должна демонстрировать:

|

Осуществление в случае, когда нет никакого залога или гарантии; использование опыта венчурного инвестора (всестороннее). |

Процесс получения финансирования достаточно долог и сложен; инвестор вправе контролировать текущий менеджмент и осуществлять кадровые перестановки; трудности выхода для инвестора. |

Таблица 7.4 Сравнительный анализ кредитных возможностей для малых и средних инновационных компаний

|

|

Микрокредит |

Банковский кредит |

|

|

Кредит малому бизнесу |

Обычный коммерческий кредит |

||

|

Кредиторы |

Специализирован-ные организации (фонды) |

Коммерческие банки, специальные фонды |

Коммерческие банки |

|

Возраст компании |

Создание бизнеса |

Бизнес не менее 1 года |

Бизнес не менее 1-2 лет |

|

Требование залога |

Может осуществляться без залога |

Ликвидный залог |

Ликвидный залог |

|

Срок кредита |

До 1 года |

До 2 лет |

До 2 лет |

|

Дополнительные условия |

Может сопровождаться обязательной программой обучения бизнесу, перекрестными поручительствами |

Соответствие параметрам программы кредитования малого бизнеса |

|

Доступность кредитов резко повышается при помощи гарантийных фондов. Это специализированные организации, финансовые ресурсы которых используются не для целей непосредственного кредитования малых и средних инновационных предприятий, а для выдачи финансовых гарантий банкам.

Схема возврата кредита может быть различной. Существует три базовых метода: возврат «тела» кредита в конце срока кредитования, возврат «тела» кредита равными частями в течение срока кредитования, аннуитетный метод. Характеристика методов возврата кредита представлена в табл. 7.5.

Таблица 7.5 Характеристика методов возврата кредита

|

Метод возврата кредита |

Ежемесячные платежи |

Изменение ежемесячных платежей |

|

Возврат «тела» кредита в конце срока |

Ежемесячные суммы платежей равны сумме процентов, начисленных за месяц |

Ежемесячные суммарные платежи невелики, однако существует проблема накопления сумм, достаточных для погашения кредита в конце срока |

|

Возврат «тела» кредита равными частями в течение срока (ежемесячно или ежеквартально) |

Ежемесячные суммы платежей состоят из равных сумм погашения «тела» кредита плюс постепенно уменьшающихся сумм процентов, начисленных за месяц |

Самые большие суммарные платежи в начале срока, затем постепенно их размер уменьшается |

|

Аннуитетный метод |

Ежемесячные суммы платежей одинаковы (в их составе постепенно уменьшается доля процентов и увеличивается доля погашения «тела» кредита) |

Суммарные платежи одинаковы в течение всего срока |

Возможен также индивидуальный график погашения кредита, который учитывает, что кредит погашается более крупными частями в периоды получения высоких доходов и не гасится в период отсутствия доходов.

Финансовый лизинг как инструмент финансирования инновационного бизнеса

Лизинг - дролгосрочная аренда машин, оборудования, транспортных средств, сооружений производственного назначения. Лизинговая компания покупает оборудование и предоставляет его в аренду (в среднем на 5-8 лет) фирме-арендатору (лизингополучателю), которая постепенно погашает задолженность по мере использования имущества.

По окончании срока договора лизинга возможны три варианта:

- покупка имущества лизингополучателем по остаточной стоимости (право собственности переходит к новому владельцу);

- пролонгация срока договора лизинга;

- возврат имущества лизинговой компании.

Финансовый лизинг - контракт, предусматривающий выплату в течение твердо установленного срока сумм, достаточных для полной амортизации капиталовложений лизингодателя и способных обеспечить ему определенную прибыль. Лизинговая компания приобретает оборудование для компании-лизингополучателя, возврат средств и оплата процентов происходит в виде ежемесячных лизинговых платежей, после полной оплаты собственность на оборудование переходит к лизингополучателю.

При использовании схемы возвратного лизинга оборудование приобретается у лизингополучателя для передачи в пользование ему же.

Лизинг обладает рядом финансовых преимуществ по сравнению с кредитом, но есть и некоторые ограничения. Значительная доля недостатков лизинга устраняется при использовании схемы возвратного лизинга (табл. 7.6).

Лизинговая компания готова приобрести только такое оборудование, которое в случае неплатежеспособности лизингополучателя можно в короткие сроки продать без большой потери стоимости (ликвидное оборудование). Этим свойством не обладает различное высокоспециализированное оборудование, трудноперемещаемое оборудование, а также персональные компьютеры. Однако если компания намерена приобрести такое низколиквидное оборудование, средства для его приобретения можно получить путем возвратного лизинга уже имеющегося ликвидного оборудования.

Средства бизнес-ангелов как источник финансирования инновационного бизнеса

Бизнес-ангелы - это состоятельные люди, инвестирующие собственные средства в частные компании на начальных стадиях развития, обладающие значительным потенциалом роста, как правило, без предоставления какого-либо залога.

Таблица 7.6 Сравнительный анализ схем лизинга и кредита

|

Финансовый лизинг |

Возвратный лизинг |

Кредит |

|

Весь лизинговый платеж относится на затраты и уменьшает налогооблагаемую прибыль |

Весь лизинговый платеж относится на затраты и уменьшает налогооблагаемую прибыль |

На затраты относятся только проценты, возврат «тела» кредита на затраты не относится |

|

Оборудование, переданное в лизинг, амортизируется значительно быстрее. Это уменьшает сумму налога на имущество |

Оборудование, переданное в лизинг, амортизируется значительно быстрее. Это уменьшает сумму налога на имущество |

Влияния на срок амортизации нет |

|

Не требуется залога |

Не требуется залога |

Требуется ликвидный залог (в среднем на сумму 130 % от суммы кредита) |

|

Требуется авансовый платеж в размере 20-30 % от стоимости приобретаемого оборудования |

Не требуется авансового платежа. Имеющееся оборудование приобретается лизинговой компанией с дисконтом 20-30 % от стоимости. |

Не требуется авансового платежа |

|

Средства используются только на приобретение ликвидного оборудования |

Возможно использование полученного финансирования на пополнение оборотных средств |

Возможно использование кредита на пополнение оборотных средств |

Характерной особенностью такого способа инвестирования является то, что бизнес-ангел, не являясь бедным человеком, не имеет необходимости извлекать полученную компанией прибыль. Его цель - реинвестируя всю полученную компанией прибыль, максимально увеличить стоимость компании и, по истечении оговоренного срока, продать свою долю в компании, многократно увеличив свои первоначальные вложения. Этот срок обычно составляет 3-7 лет.

Большинство бизнес-ангелов - успешные предприниматели, имеющие значительный опыт развития собственного бизнеса. Меньшая часть - высокооплачиваемые специалисты в крупных компаниях, такие как топ-менеджеры, консультанты, адвокаты и т.д. Согласно западным исследованиям средний возраст бизнес-ангелов составляет 45-65 лет. 99 % из них - мужчины, каждый пятый - миллионер. Бизнес-ангелы являются важнейшим классом инвесторов, заполняющим разрыв между первоначальными вложениями собственников компаний, их родственников и друзей с последующими источниками финансирования, такими как традиционный венчурный капитал, банковское финансирование, размещение акций на бирже и т.д.

Они получили свое название потому, что мало кто кроме них решается вкладывать деньги в рисковые проекты, которые не имеют достаточного обеспечения. Иногда это только хорошая бизнес-идея, и все, на чем основывает свое решение бизнес-ангел - это уверенность в том, что предприниматель способен реализовать свой проект. И задача предпринимателей, желающих привлечь инвестиции в свой проект, состоит в том, чтобы создать такую уверенность у бизнес-ангела.

Немалую роль в принятии решения играют личные симпатии инвестора, поскольку он выбирает себе партнера на ближайшие несколько лет. В основном бизнес-ангелы приобретают неконтрольный пакет акций (долей) компаний, так как они заинтересованы в том, чтобы предприниматель был достаточно мотивирован, чтобы осуществить свой проект. Чтобы обеспечить контроль над своими инвестициями они редко покупают меньше, чем блокирующий пакет. Таким образом, чаще всего они приобретают от 25 до 49 % акций (долей) компаний, в зависимости от размера предоставляемых бизнес-ангелом средств, имеющихся у предпринимателя средств, степени риска проекта и предполагаемой доходности. В некоторых случаях доля инвестора может быть и больше.

Размер инвестиций бизнес-ангелов находится в пределах от 20 тыс. до нескольких миллионов долларов и обычно составляет 5-20 % имеющихся у них средств. Бизнес-ангелы совершают несколько инвестиций, тем самым, распределяя свои вложения и снижая риск. Две трети из них рассматривают проекты, расположенные в своем регионе, т. е. в пределах 1-2 часов пути до компании. Если инвесторы имеют определенные инвестиционные интересы или инвестируют в высокотехнологичные сектора, то готовы рассматривать и более удаленные проекты.

Интересы бизнес-ангелов охватывают различные виды деятельности. Примерно треть инвестируемых проектов основана на новых технологиях. Бизнес-ангелы могут совершать инвестиции от своего имени или через свои компании, что может быть связано с налогообложением или по другим причинам.

Примерно треть инвестиций осуществляется путем вовлечения двух или более бизнес-ангелов. Таким образом, могут быть профинансированы более крупные проекты и снижен риск для инвесторов.

После того, как бизнес-ангелы инвестируют средства в компанию, доверие к ней повышается и становится проще привлечь дополнительное финансирование из других источников. И бизнес-ангелы часто пользуются этим, например, предоставляя свои гарантии для получения банковских кредитов. Участие бизнес-ангелов в управлении компанией может быть различным и обсуждается с ее владельцами в каждом конкретном случае. Некоторые из них могут быть вовлечены в повседневное управление компанией или просто быть пассивными инвесторами. В 80 % случаев бизнес-ангелы активно участвуют в управлении проинвестированными компаниями. Среднее же время, проводимое инвесторами в компаниях, составляет 3-8 часов в неделю. Помимо финансов, бизнес-ангелы привносят в компанию ценнейший вклад - опыт в сфере ее деятельности и управленческие навыки, чего обычно не хватает компаниям на начальных стадиях, а также свои связи. Многие предприниматели говорят о том, что знания и опыт бизнес-ангелов являются для них более важными, чем финансы.

Так как бизнес-ангелы люди не бедные, у них нет особой нужды в получении зарплаты в компании за свою работу. Бывает, что они вообще не получают ее, давая возможность компании быстрее развиваться. Но чаще всего они получают невысокую зарплату. В любом случае это является предметом обсуждения.

Инвестиции в инновации на начальных стадиях - чрезвычайно выгодный бизнес, поэтому бизнес-ангелов побуждает, прежде всего, значительная финансовая выгода. Вторая причина, мотивирующая инвесторов - это удовольствие, испытываемое от участия в управлении выращиваемой компанией. Некоторые бизнес-ангелы инвестируют, чтобы обеспечить себе место работы, а есть и такие, которые желают помочь новому поколению предпринимателей.

Существуют следующие виды начальных стадий проектов:

- достартовая - компания еще не создана, инвестиции требуются для научно- исследовательских и (или) опытно-конструкторских разработок, маркетинговых исследований, бизнес - планирования и т.д.;

- стартовая - только что созданная компания, инвестиции необходимы для начала производственной деятельности и начала продаж;

- начальный рост - компания на ранней стадии, которой не хватает средств для развития;

- расширение - устойчиво развивающаяся компания, которой необходим запуск дополнительных производственных мощностей, выход на новые рынки и т.д.

Выходы (продажа доли инвестора) осуществляются следующими способами:

- торговая продажа (продажа другой компании);

- выкуп доли инвестора руководством компании;

- продажа другому инвестору;

- продажа на бирже.

Обычно бизнес-ангелы не афишируют свою деятельность и ценят анонимность, поэтому оценить реальный размер рынка неформальных инвестиций невозможно. Однако, по существующим данным, количество активных бизнес-ангелов в Европе оценивается в 125 000 человек. А количество совершаемых ими инвестиций в 30-40 раз превышает количество инвестиций венчурных фондов. Количество же потенциальных бизнес-ангелов превышает количество активных в 10 раз. В Соединенных Штатах Америки бизнес-ангелы осуществляют более 80 % инвестиций на самых начальных стадиях, и играют неоценимую роль в развитии малого бизнеса. Примером инвестиций бизнес-ангелов могут служить такие крупнейшие компании, как Google, Apple, Amazon.com и многие другие.

В России такой вид инвестиций, также называемый неформальным венчурным капиталом, появился сравнительно недавно и стремительно набирает обороты.

Венчурное финансирование инновационного бизнеса

Сегодня трудно встретить предприятие, которое не пыталось бы найти источник внешнего финансирования. Особенно если это вновь создаваемое предприятие, пусть даже имеющее уникальную бизнес-идею, которое не может предоставить никаких гарантий возврата инвестиций.

Одним из наиболее эффективных инвестиционных инструментов, ориентированных в первую очередь на малый и средний бизнес с большим потенциалом роста, является венчурное финансирование. Привлекательным является то, что венчурный инвестор может предоставить финансирование предприятию даже без предоставления какого-либо залога или заклада. Но, беря на себя высокий риск по проекту, инвестор, естественно, ожидает и больших доходов.

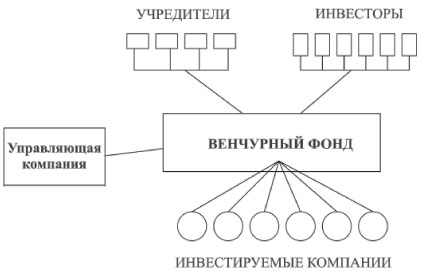

Венчурные инвестиции осуществляются посредством специально созданного рыночного механизма - венчурного комплекса (рис. 7.1).

Рис. 7.1. Структура венчурного фонда

Инвестиции направляются либо в акционерный капитал акционерного общества в обмен на долю или пакет акций, или предоставляются в виде инвестиционного кредита. На практике очень часто встречается комбинированная форма инвестирования.

Доля венчурного инвестора должна позволять контролировать деятельность компании через участие в Совете директоров (с целью снижения степени финансовых рисков). Снижение степени технических, рыночных и других рисков достигается за счет участия венчурной (управляющей) компании в процессе управления финансируемым предприятием. Таким образом, контроль над стратегической направленностью деятельности осуществляется через участие в Совете директоров, над текущей деятельностью - через систему бюджетирования (управления текущими финансовыми потоками).

Остановимся на некоторых основных принципах венчурного инвестирования.

Венчурный фонд не вкладывает собственные средства в компании. Он является посредником между коллективными инвесторами и предпринимателями. Это одна из самых принципиальных особенностей этого типа инвестирования.

С одной стороны, венчурный фонд самостоятельно принимает решение о выборе того или иного объекта для внесения инвестиций, участвует в управлении компанией и всячески способствует росту и расширению ее бизнеса. Венчурный инвестор, присутствуя в совете директоров, обеспечивает руководство компании консультационной поддержкой. Фактически существуют и определенные договоренности, дающие инвестору право на замену руководящей команды.

С другой стороны, окончательное решение о производстве инвестиций принимает инвестиционный комитет, представляющий интересы инвесторов. В конечном итоге, получаемая венчурным фондом прибыль принадлежит только инвесторам, а не ему лично. Он имеет право рассчитывать только на часть этой прибыли.

Венчурный фонд в российских условиях может быть зарегистрирован как самостоятельная компания. Директора и управленческий персонал фонда могут быть наняты как самим фондом, так и отдельной управляющей компанией. Управляющая компания, как правило, имеет право на ежегодную компенсацию, обычно составляющую 2-3 % от первоначальных обязательств инвесторов.

Отметим, что в условиях развитой рыночной экономики требуемая отдача на венчурные инвестиции должна составлять 30-60 %. В России, конечно, ситуация несколько иная: с учетом всех существующих рисков норма отдачи должна быть выше. Венчурный инвестор осуществляет долгосрочные инвестиции и ожидает, что вложенные средства окупятся через 5-10 лет.

Процесс взаимодействия предприятия с венчурным инвестором можно условно разделить на несколько стадий:

- предварительная оценка проекта инвестором на основе резюме бизнес-плана;

- внимательное изучение инвестором полного варианта бизнес-плана при появлении интереса к проекту;

- предварительное обсуждение процесса выхода инвестора из проекта: когда предприятие достаточно разовьется и риск, а вместе с ним и доход, уменьшатся, венчурный инвестор пожелает перевести свои деньги в другой высокорисковый проект; предприятие должно подготовиться к этому событию, чтобы инвестор мог получить свои деньги, не замедлив при этом работы предприятия и не создавая больших финансовых проблем.

Теперь необходимо остановиться на критериях, используемых венчурным инвестором при изучении предприятия. Потенциальный инвестор проводит глубокий анализ всех аспектов деятельности предприятия. Схема изучения может быть следующей:

- СФЕРА МЕНЕДЖМЕНТА (руководство предприятия, руководители как единая команда, организационная структура и принятие решений);

- ПЕРСОНАЛ (организационная структура, система вознаграждений, план распределения прибыли, предоставляемые льготы, инструкции и руководства для сотрудников, участие в профсоюзах, программы обучения персонала, процедура найма, мотивация и т.п.);

- ОБЛАСТЬ МАРКЕТИНГА (специалисты по маркетингу, организация службы маркетинга);

- ПРОДУКЦИЯ (описание каждого вида продукции и ее особенностей, формирование цены, жизненный цикл продукта, гарантии на изделия, продвижение на рынок, упаковка, система совершенствования продукции);

- ОПИСАНИЕ ПОТРЕБИТЕЛЯ (анализ потребителей, жалобы потребителей, система кредитования);

- СЕРВИСНОЕ ОБСЛУЖИВАНИЕ (организация сервисной службы, анализ подрядчиков);

- АНАЛИЗ КОНКУРЕНТОВ (главные конкуренты, сравнение позиций компании и конкурентов);

- АНАЛИЗ ДАННОЙ ОТРАСЛИ (структура отрасли, масштаб и характер рынка, рост отрасли, конкуренты, потребители, поставщики, трудовые ресурсы, государственное регулирование);

- СТРАТЕГИЯ МАРКЕТИНГА (общая стратегия, планы продаж, реклама и связи с общественностью);

- ПРОДАЖА ПРОДУКЦИИ (торговые сети, дистрибьюторы);

- ОБЛАСТЬ ПРОИЗВОДСТВА (управление производством, персонал, производственные мощности, процесс производства, энергообеспечение, контроль качества, материально-производственные запасы, издержки производства, остановки производства);

- ПОСТАВЩИКИ (процесс закупки, основные поставщики, доставка);

- НИОКР (основные направления);

- ОБЛАСТЬ ФИНАНСИРОВАНИЯ (составление смет и контроль, отчетность, управление денежными потоками, кредитно-расчетная политика, управление инвестициями, управление запасами, долговая политика);

- АНАЛИЗ ФИНАНСОВЫХ ОПЕРАЦИЙ (учетная политика, анализ соотношения собственных и заемных средств, документация и т.д.).

Таким образом отбираются для инвестирования наиболее привлекательные проекты. Далее приступают к более детальному рассмотрению каждого проекта, проводят сравнительный анализ бизнес-планов. В результате отбираются 2-4 проекта для дальнейшего финансирования.

Чтобы избежать ошибок в оценке проектов, анализом бизнес-планов должны заниматься профессионально подготовленные и опытные специалисты.

Рассматривая перспективы появления в Российской Федерации венчурных структур, необходимо в первую очередь проанализировать предпосылки развития здесь венчурного инвестирования.

По мнению многих исследователей, основными предпосылками возникновения и динамичного развития венчуров являются:

- наличие инновационных разработок с высоким коммерческим потенциалом;

- наличие профессиональных менеджеров, способных выступить связующим звеном между капиталом и конкретным объектом его приложения;

- наличие капитала, который мог бы быть инвестирован в высокорисковые вложения;

- наличие достаточно развитого рынка ценных бумаг, позволяющего реализовать финансовые технологии выхода из инвестиций;

- высокая емкость и платежеспособность потребительских рынков продукции компаний с венчурным капиталом.

Несомненно, полный перечень условий значительно больше, однако необходимыми и достаточными, с точки зрения авторов, являются первые три. Без наличия хотя бы одного из них существование венчурного бизнеса было бы невозможно.

Все остальные факторы (как присутствующие в данном перечне, так и не вошедшие в него) в значительной степени влияют на объем и динамику развития венчурного бизнеса, его технологию, но не на сам факт его существования.

Рассмотрим наличие первых трех основных условий применительно к Российской Федерации.

Итак, во-первых, необходимо наличие интересных бизнес - идей, технологических разработок. Как неоднократно отмечалось многими специалистами, в том числе зарубежными, Российская Федерация обладает высоким научным и интеллектуальным потенциалом. Кроме того, во всех научных институтах российских регионов - и в академических, и в отраслевых - есть большой задел инновационных предложений. Есть они и у некоторых проектно-конструкторских организаций. Их результаты опубликованы, на многие получены патенты и авторские свидетельства, но применения пока не найдено.

Однако, для Российской Федерации очень актуальна проблема коммерциализации подобных разработок. Как правило, ученые создают продукт или технологию, но достаточно слабо представляют себе проблемы, связанные с запуском экономически эффективного производства. Кроме того, остро стоит вопрос с привлечением инвестиций. В результате достаточно часто первыми на рынок с аналогичной продукцией или услугой выходят зарубежные фирмы, занимающиеся аналогичными разработками. Бывает и так, что уникальные идеи еще на стадии разработки оказываются за рубежом. Даже те проекты, которые все-таки реализуются, не выходят на возможные и необходимые рабочие мощности.

Во-вторых, для формирования венчурного бизнеса в Российской Федерации необходимо наличие профессиональных менеджеров, которые были бы способны оценить перспективу развития того или иного направления и эффективно реализовать имеющуюся бизнес-идею.

Авторы полагают, что утверждение о существовании в России высококвалифицированных менеджеров уже не требует каких-либо специальных доказательств. Достаточно сказать, что персонал большинства управляющих компаний зарубежных венчурных фондов, действующих на территории России, сформирован именно из наших специалистов, обладающих незаменимым российским опытом, знанием законодательства и традиций ведения бизнеса.

Наконец, в-третьих, нужен капитал, который мог бы быть инвестирован в высокорисковые проекты. Вряд ли кто-либо станет утверждать, что источников такого капитала в Российской Федерации нет. Если существует российский бизнес (в том числе и достаточно крупный), то, безусловно, существует и российский капитал.

Необходимо отметить, что эффективность венчурного инвестирования зависит от наличия доступного долговременного источника финансирования венчурного фонда. Традиционно источниками формирования фонда являются средства частных инвесторов (юридических и физических лиц), банков, страховых компаний, государственных и иностранных фондов и организаций.

Во многих государствах банковские учреждения считаются основным поставщиком венчурного капитала. Применительно же к Российской Федерации можно констатировать, что банки не могут быть рассмотрены как основные стратегические партнеры. Причиной этому является краткосрочность их инвестиционного горизонта и, следовательно, желание вложить деньги в более зрелый и менее рискованный бизнес.

Что касается ограничений для развития в России венчурного бизнеса, то необходимо в первую очередь сказать о недостаточности нормативно-правовой базы, регламентирующей специфическую деятельность венчуров в Российской Федерации.

Существует ряд документов федерального значения, посвященных развитию венчурного финансирования в России, однако российские предприниматели нередко плохо представляют себе схему функционирования венчурных фондов, преимущества этой схемы и технологию взаимодействия с венчурным инвестором. Кроме того, законодательно не предусмотрены и меры государственной поддержки этого механизма на субфедеральном уровне.

К числу препятствий на пути развития венчурного бизнеса в Российской Федерации необходимо отнести также неразвитость региональных рынков ценных бумаг. По причине несовершенства фондового рынка венчурным инвесторам недоступна стратегия выхода из профинансированных компаний через публичное размещение акций на фондовом рынке. При этом практически отсутствуют другие отработанные процедуры различных стратегий выхода венчурного капитала. Именно поэтому так важна активизация региональных фондовых рынков, которая обеспечит совершенствование технологий выхода капитала, снизит уровень финансовых рисков и сделает венчурный бизнес более привлекательным для инвесторов.

К компании, решившей получить венчурные инвестиции, предъявляются достаточно серьезные требования.

Прежде всего, она должна обладать командой управленцев, имеющих необходимые навыки и профессионализм для реализации идеи. Инвестор скорее вложит деньги в первоклассную команду и второразрядный проект, чем наоборот.

Во-вторых, компании необходимо разработать действительно привлекательную коммерческую идею. Должна быть четко видна возможность получения высоких доходов от реализации этой идеи, конкурентные преимущества и рыночный потенциал новой продукции. Кроме того, компания должна иметь вполне определенные возможности для развития и потенциал роста должен быть больше, чем риск, связанный с инвестированием в эту компанию.

И, наконец, компания должна иметь некоторые уникальные черты, как, например, использование специальных технологий или известных специалистов.

Как показывает опыт венчурных фондов, которые уже функционируют на территории субъектов РФ, большинство инвестиционных проектов и инновационных предложений в предлагаемом варианте еще не готовы к нормальному коммерческому, в том числе венчурному, финансированию. Приблизительно к таким же результатам пришли устроители первых российских венчурных ярмарок. Они сделали вывод о том, что компаний, готовых к встрече с венчурным инвестором, на самом деле не так много, да и с ними нужно достаточно серьезно поработать, прежде чем они займут свое место в экспозиции венчурной ярмарки. Поэтому одна из первых задач, которую придется решать в ближайшее время, состоит в поиске действительно инновационных проектов и их необходимой подготовке.

По мнению авторов, часть функций по отбору и подготовке инвестиционных проектов могут взять на себя центры коммерциализации технологий. Необходимость создания таких структур в Российской Федерации уже не вызывает сомнений. Именно они призваны выполнять функции «венчурных посредников».

«Венчурные посредники» несколько изменяют привычную схему венчурного инвестирования. Они являются связующим звеном между инвесторами и инновационными компаниями, помогая инвесторам выбрать оптимальный инвестиционный проект (отбор ведется, как минимум, по двум критериям: размер необходимых инвестиций и предпочтительные сферы деятельности).

Еще одним важным направлением деятельности центров коммерциализации технологий может стать сотрудничество с координаторами венчурных ярмарок в Москве и Санкт-Петербурге.

Координаторы венчурных ярмарок неоднократно заявляли о своей заинтересованности в формировании системы поиска, отбора, подготовки и даже «выращивания» компаний, привлекательных для венчурного инвестирования. Очевидно, что потенциала Москвы и Санкт-Петербурга, которые составили около 80 % участников первых российских ярмарок, на постоянные венчурные ярмарки не хватит. Поэтому организаторы поставили задачу поиска и отбора компаний - участниц прежде всего в других субъектах РФ.

С целью решения указанной задачи координаторами венчурных ярмарок предлагается достаточно интересная схема сотрудничества с субъектами федерации: создание так называемой «партнерской» или «агентской» сети. Суть предложения в том, что с одной из компаний субъекта федерации (в нашем случае этой компанией как раз может стать центр коммерциализации технологий) заключается договор на представление интересов организатора венчурной ярмарки. Примечательно, что ставшая агентом компания получает доступ к методикам отбора и подготовки компаний - участниц ярмарки. Кроме того, субъекту федерации предоставляются время и стенды для презентации своих инвестиционных проектов, ориентированных на венчурного инвестора. Стенды также становятся рабочим местом компаний, отобранных для участия в ярмарке.

Отметим, что одной из заинтересованных сторон при подготовке компаний к получению венчурного капитала должны стать органы власти на местах. В случае развития венчурного инвестирования на территории субъектов федерации увеличится количество динамично развивающихся предприятий, создающих новые рабочие места, пополняющих местный бюджет и предоставляющих потребителю современную отечественную продукцию. С такими компаниями легче решать социальные вопросы, потому что они заинтересованы готовить и закреплять за собой квалифицированную рабочую силу.

Понятно, что ни один инвестор не желает рисковать в одиночку, ему будет спокойнее, если его деятельность будет поддерживаться государственной властью. Основными формами такой поддержки могут стать:

- разделение риска (финансовые гарантии со стороны бюджета, долевое вложение средств, использование лизинговых схем);

- разработка и реализация региональных венчурных программ, включающих отбор, «выращивание» и подготовку проектов, привлекательных для венчурного капитала;

- создание и развитие поддерживающей инфраструктуры (в частности, подготовка менеджеров, способных управлять венчурными проектами).

Венчурная схема финансирования способствует возникновению новых жизнеспособных хозяйственных единиц, позволяет за короткий период приобщить к бизнесу и предпринимательству значительное количество людей, что способствует формированию в государстве так называемого «среднего класса», который считается основой экономической стабильности.

[1] Субвенция - вид денежного пособия со стороны государства, который (в отличие от дотации) предоставляется на финансирование определенного мероприятия и подлежит возврату в случае нарушения целевого использования.

[2] Грант - финансируемый государством заказ на проведение НИОКР (безвозвратные средства).