Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

1.8. Теория инвестиций q

Первые исследования проблем инвестиций (капиталовложения) приходятся на начало ХХ в. Уже тогда ученые искали ответ на вопросы: каким образом объем производства определенного периода распределяется между поточным потреблением и будущим (инвестициями для увеличения объема выпуска в перспективе); какую роль в определении уровней производства и безработицы в экономике играют колебания инвестиционной активности фирм; каково влияние инвестиций на долгосрочный экономический рост.

Исследуя динамику инвестиций, ученые установили тесную связь между темпом роста инвестиционных затрат и изменениями объема совокупного выпуска. Этот вывод был взят за основу в разработке модели акселератора инвестиционного процесса - первой модели инвестиций. При таком подходе инвестиции являются пропорциональными изменениям объема выпуска, то есть они увеличиваются. Однако в этой теории есть слабое место. Она предусматривает, что отношение желаемой величины капитала к объему производства постоянное, хотя оно должно меняться со сменой технологии и стоимости капитала. Согласно этой теории, инвестиций всегда достаточно для достижения равенства между желаемой и фактической величинами капитала. Но в жизни, как правило, так не бывает.

На самом деле каждой фирме необходимо определенное время, чтобы спланировать инвестиции, установить новое оборудование, научить работников работать на нем. Более того, растут общие инвестиционные издержки, если фирма не ставит целью завершить инвестиционный проект в кратчайшие сроки. Таким образом, кроме технических ограничений, стремление к максимизации прибыли также обуславливает постепенное сокращение разрыва между фактическим и желаемым уровнем инвестиций. Но на вопрос, как измерять разницу между фактической и желаемой величиной капитала, и нет ли связи между колебаниями объемов инвестиций и колебаниями на рынке ценных бумаг, в частности, на рынке акций, необходимо было найти ответы. Такую попытку предпринял Дж. Тобин.

Тобин (Tobin) Джеймс (1918-2002) - американский экономист, лауреат Нобелевской премии (1981). Родился в г. Шампейн (штат Иллинойс, США). Изучал экономику в Гарвардском университете. В 1939 г. получил степень бакалавра, а позже - степень магистра экономических наук.

Трудовую деятельность Дж. Тобин начал в Управлении регулирования цен. Работал в Совете гражданского снабжения и военного производства в Вашингтоне. В годы Второй мировой войны служил в военно-морском флоте. После войны вернулся в Гарвардский университет,

в 1947 г. защитил докторскую диссертацию по экономике на тему «Теоретическое и статистическое исследование функции потребления».

С 1950 г. - профессор экономики в Йельском университете. Кроме преподавательской деятельности, проводил научные исследования финансовых рынков, разрабатывал теоретические вопросы относительно изменений в размерах денежных фондов и положения на денежных рынках под влиянием политики принятия решений в сфере потребления, производства и капиталовложений.

В 1961-1962 гг. - член Совета экономических консультантов при президенте Дж. Кеннеди. Коллективный труд Совета - «Экономический доклад» (1962) - является соединением теории и практики политики стабилизации и роста (сегодня это называется «новой экономикой»).

Был избран президентом Американского эконометрического общества, президентом Американской экономической ассоциации. Дж. Тобин - автор 16 книг, около 400 статей, самые известные среди них «Изучение полной занятости и инфляции» (1953), «Национальная экономическая политика» (1966), «Макроэкономика» (1971), «Новая экономика: взгляд спустя десятилетие» (1972). «Политика процветания. Очерки с точки зрения кейнсианца» (1987), «Полная занятость и рост» (1996), «Очерки по экономии: теория и политика, том IV» (1996), «Деньги, кредит и капитал» (1997) и др.

Ему присвоены почетные ученые степени Сиракузским, Иллинойским, Йельским, Ново-Лиссабонским университетами и другими учебными заведениями. Американская экономическая ассоциация наградила ученого медалью имени Дж.-Б. Кларка.

Самым существенным вкладом Дж. Тобина в экономическую теорию была его теория инвестиций q.

Теория инвестиций q - модель инвестиций, согласно которой издержки на капитальные товары зависят от соотношения рыночной цены функционирующего капитала и его обновленной стоимости.

Эта теория базируется на модели динамики инвестиций. Поскольку фирмы значительно привлекательнее для потенциальных вкладчиков, если у них есть возможности для осуществления выгодных инвестиций, то рыночные цены акций отражают наличие стимулов инвестирования. Дж. Тобин внедрил коэффициент q, который определяется как отношение стоимости фирмы на фондовом рынке (стоимость капитальных активов, сформированная на рынке ценных бумаг) к обновленной стоимости. Если фирма стоит $ 150 млн. На фондовом рынке, а ее обновленная стоимость составляет $ 100 млн., то q будет равняться 1,5. Таким образом, q характеризует стоимость покупки фирмы на фондовом рынке в сравнении со стоимостью покупки ее капитала на рынке продукции. Отсюда вытекает, что стоимость фирмы на фондовом рынке помогает измерить разницу между фактическим капиталом (К) и желаемым уровнем капитала (К* + 1).

Дж. Тобин определил условия, при которых q является показателем рентабельности новых инвестиционных затрат. Если q > 1,то это, конечно, означает, что К* + 1 > К, поэтому инвестиции должны быть значительными. Если же q < 1, рынок показывает, что К* + 1 < К, значит, инвестиции могут быть незначительными. Например, величина q для предприятия равняется дисконтной стоимости (стоимость будущих потоков доходов, приведенная к современному моменту) будущих дивидендов, которые выплачиваются фирмой на единицу ее капитала. Очевидно, что стоимость фирмы на фондовом рынке V равна дисконтной стоимости дивидендов, выплаченных фирмою. Значит, дисконтная стоимость дивидендов на единицу капитала составляет V/К. Если обновленная стоимость капитала фирмы равна К (это справедливо, когда цена капитала равна 1, которая является ценой выпуска в модели), тогда V/К, по определению, будет q-стоимостью фирмы. Это является основой для определения q.

Таким образом, фондовый рынок придает фирмам чуткий к изменениям и легко определяемый индикатор инвестиционных стимулов. Когда цена на фондовом рынке высокая (относительно стоимости единицы нового капитала), рынок «уведомляет» о том, что для сближения К и К* основной капитал стоит постепенно увеличивать. Когда цена на фондовом рынке низкая, рынок «уведомляет» о необходимости возвращения К на нижний уровень К*.

Есть другое толкование сущности теории инвестиций q, которое в большей мере опирается на интуицию. Если q > 1, это означает, что цена акций на фондовой бирже выше от денежной стоимости капитала. При этих условиях фирма может выпустить новые акции, использовать вырученные деньги для реальных инвестиций и часть выручки поделить среди акционеров. Таким образом, если q > 1, это свидетельствует о том, что путем продажи акций фирмы могут финансировать новый инвестиционный проект, который обеспечит получение прибыли.

Правильность теории инвестиций q сравнительно легко проверить, поскольку можно просчитать величину q и проанализировать связь между колебаниями инвестиций и динамикой величины q. Некоторые ученые утверждают, что значение q для отдельных фирм связаны с их инвестициями. Другие настаивают на связи между средним значением q и совокупным уровнем инвестиций в экономике. В частности, американский ученый Л. Саммерс показал, что величина q в американской экономике увеличивается с ростом совокупных инвестиций, но зависимость эта слабая. Динамика q мало что дает для объяснения колебаний инвестиций. Очевидно, что при оценке колебаний инвестиционных затрат, кроме q, необходимо использовать и другие показатели, например, изменения объема выпуска и движение денег в фирмах.

Важное значение теория q имеет как способ измерения стимулов по осуществлению инвестиций. Оно заключается в том, что этот показатель отражает как ожидаемую будущую прибыльность капитала, так и его настоящую прибыльность. Например, Верховная Рада Украины принимает закон о снижении налогов на прибыль предприятий с начала нового года. Ожидаемое снижение налога означает ожидание увеличении прибыли для собственников капитала. Эти ожидания повышения прибыли увеличивают рыночную стоимость акций сегодня, что повышает значение теории q и, значит, стимулирует сегодняшние инвестиции. Таким образом, теория инвестиций q означает, что результаты принятия инвестиционных решений зависят не только от текущей экономической политики, но и от политики, которая будет осуществлена в будущем.

Теория инвестиций q полезна и тем, что дает возможность доступно трактовать роль рынка ценных бумаг в экономике. Допустим, снижаются цены на акции. Поскольку издержки на замещение капитала остаются достаточно стабильными, снижение цен на акции, как правило, означает снижение величины q. Уменьшение q отражает пессимизм инвесторов относительно текущей или будущей прибыльности капитала. Согласно теории инвестиций q, уменьшение q вызовет сокращение инвестиций, которое может снизить совокупный спрос. Кроме того, теория инвестиций q показывает, что колебания рынка ценных бумаг тесно связаны с колебаниями производства и занятости. Поэтому закономерно, что рынок ценных бумаг является одним из индикаторов экономической активности.

Дж. Тобин также является одним из авторов модели управления наличностью Баумоля-Тобина.

Модель управления наличностью Баумоля-Тобина - модель спроса на деньги, согласно которой люди определяют размеры необходимой им суммы наличности, исходя из соотношения потерь в виде недополученных на эту сумму банковских процентов и стоимостной оценки экономии времени от боле редких посещений банка.

Эту модель разработали в 50-е годы независимо друг от друга Дж. Тобин и В.-Дж. Баумоль.

Баумоль (Baumol) Уильям-Джек (род. в 1922) - американский экономист. Родился в Нью-Йорке в семье эмигрантов из России. Степень бакалавра получил в 1942 г. в колледже Нью-Йорка, доктора философии - в Лондонском университете в 1949 г.

На протяжении 1942-1943 гг. и в 1946 г. работал в Департаменте сельского хозяйства США. В 1943-1945 гг. служил в армии. В 1949-1992 гг. - профессор экономки Принстонского университета; с 1992 г. - ведущий исследователь и профессор в отставке в этом же университете.

Его основные труды посвящены проблемам микроэкономической теории, исследованию операций, экономике зрительских искусств, теории портфеля.

Был президентом Американской экономической ассоциации.

Модель Баумоля-Тобина является сегодня одной из ведущих теорий спроса на деньги. Она показывает преимущества и недостатки накопления наличных денег. Главное их преимущество заключается в удобстве: гражданин освобождается от необходимости ходить в банк при каждой покупке. А недостаток в том, что он может нести потери, теряя проценты, которые имел бы, положив деньги на банковский счет.

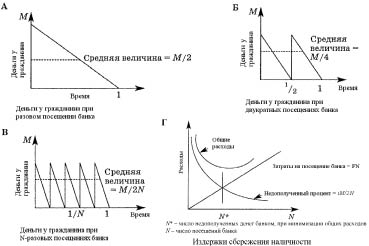

Допустим, что гражданин запланировал в течение года постепенно потратить М долл. (пусть цены и реальные издержки в течение года не меняются). Чтобы выяснить, какую наличную сумму он должен был бы иметь для осуществления такого объема затрат, или, другими словами, какой должна быть оптимальная величина среднего количества денег на руках, рассмотрим несколько ситуаций. Можно с начала года снять со счета М долл. И потратить их постепенно в течение года. На рис. 4,А показана сумма, которую гражданин имеет постоянно. На начало года она равна М, а в конце года - 0, средняя в течение года - М/2.

.

.

Рис. 4. Изменения суммы денег на руках у собственника в течение года

Вторая ситуация предусматривает двухразовое посещение банка в течение года. На начало года индивид снимает со счета сумму М/2, постепенно затрачивая ее в течение полугодия, а потом берет еще такую же сумму на издержки в течение следующего полугодия.

На рис. 4,Б показано, что сумма денег на руках у собственника в течение года меняется от М/2 до 0 и в среднем составляет М/4. Уменьшив это среднее значение, можно сократить издержки в виде недополученных процентов по вкладу, однако для этого необходимо дважды посетить банк вместо одного раза.

Если в течение года индивид посещает банк N раз, каждый раз снимая со счета М/N долл., он затрачивает эти суммы равными частями на протяжении каждого из 1/N периодов. На рис. 4,В видно, что на протяжении года сумма денег на руках меняется в пределах от М/N до 0, и ее среднегодовое значение равняется М/(2N). Встает проблема, как найти оптимальное значение N. Чем оно выше, тем меньшим является среднее количество денег на руках и меньшими издержки в виде недополученных процентов, но тем больше неудобств испытывает человек из-за необходимости чаще посещать банк.

Обозначим условно издержки, связанные с посещением банка, произвольной постоянной величиной F, которая является стоимостным показателем, измеряемым затратами времени на снятие денег со счета (дорога туда и обратно, ожидание в очереди). Например, при заработке 3 долл. за 1 час и затратах времени на дорогу 20 минут F = 1 долл. Обозначим процентную ставку через i; i - то, что затрачивается при сохранении наличности на руках, поскольку эти деньги не приносят процентов.

Это дает возможность с точностью рассчитать оптимальное значение N и оптимальную сумму денег, которую целесообразно иметь на руках. При любом N ее среднее значение составляет М/(2N), а потери в виде недополученных процентов равны iМ/(2N). Если стоимостной эквивалент затрат времени на каждое посещение банка оценивается величиной F, то их общая сумма в течение года составляет FN. Вместе с суммой недополученных процентов они составляют совокупные потери, связанные с посещением банка:

Чем больше количество посещений банка N, тем выше связанные сэтим потери и тем меньше сумма недополученных процентов. На рис. 4-Г показана зависимость суммы совокупных затрат от N. Она достигает минимума при едином значении N. Оптимальная величина N равна: ![]() При этом значении N средняя сумма денег на руках будет составлять:

При этом значении N средняя сумма денег на руках будет составлять: ![]() Из уравнения видно, что чем выше потери, связанные с посещением банка F, тем выше М, и чем ниже ставка процента, тем больше наличности находится на руках у населения.

Из уравнения видно, что чем выше потери, связанные с посещением банка F, тем выше М, и чем ниже ставка процента, тем больше наличности находится на руках у населения.

В 1966 г. американские экономисты М.-Г. Миллер и Даниель Орр рассмотрели возможность использования модели Баумоля-Тобина не только домашними хозяйствами, но и фирмами. Они указывают на коренное отличие между ними, которое заключается в том, что фирмам свойственно значительное колебание уровня доходов. Конкретные величины изменений спроса в их модели не такие же, как у модели Баумоля-Тобина, но направление этих изменений такое же.

Модель Баумоля-Тобина можно использовать не только как модель спроса на деньги. Она также описывает формирование запасов денежных масс у экономических агентов, показывает, что спрос на деньги - это спрос на реальные денежные излишки, он прямо пропорционален уровню затрат М и обратно пропорционален процентной ставке.

Теория инвестиций q и модель управления наличностью Баумоля-Тобина нашли свое применение на практике. Хотя эта модель была сформулирована для домашнего хозяйства, результаты исследований многих ученых подтверждают ее важность и правильность для экономики в целом.

Практическое значение модели управления наличностью Баумоля-Тобина заключается в том, что она может быть использована как теория скорости оборота денег.

Значительный прогресс в современных макроэкономических исследованиях на протяжении последних трех десятилетий был достигнут благодаря разработке и проверке макроэкономических моделей. Как правило, они не упрощают, а наоборот, способствуют совершенствованию теории макроэкономики.