Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

Тема 15. ОЦЕНКА СТОИМОСТИ ПРЕДПРИЯТИЯ (БИЗНЕСА)

Понятие оценки и виды стоимости.

Принципы оценки рыночной стоимости предприятия.

Основные подходы к оценке стоимости бизнеса: затратный, доходный, сравнительный.

Методы оценки стоимости предприятия.

Согласование результатов оценки.

Оценка предприятия (фирмы) обозначает оценку действующего бизнеса хозяйствующего субъекта.

Действующее предприятие (бизнес) - предприятие, в отношении которого отсутствует информация о вероятном прекращении его деятельности в прогнозируемый период времени.

Стоимость предприятия - это расчетная денежная мера производственной, коммерческой и социальной ценности его имущественно-земельного комплекса, установленная с учетом перспектив дальнейшего существования, специализации и экономического развития этого предприятия на момент проведения оценки этой стоимости.

Оценка стоимости предприятия (бизнеса) включает:

оценку стоимости права собственности, иных прав, обязательств (долгов) и работ (услуг) в отношении ценных бумаг, паев, долей (вкладов) в уставных (складочных) капиталах,

а также оценку предприятий как имущественных комплексов.

Оценка должна соответствовать:

виду определяемой стоимости;

предполагаемому использованию результатов оценки.

Основные виды стоимости:

рыночная стоимость;

ликвидационная стоимость:

инвестиционная стоимость;

кадастровая стоимость.

Рыночная стоимость предприятия (бизнеса) - наиболее вероятная цена, по которой оно может быть отчуждено на дату оценки на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства, то есть когда:

-

одна из сторон сделки не обязана отчуждать бизнес, а другая сторона не обязана принимать исполнение;

-

стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах;

-

оцениваемый бизнес представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки, при этом срок экспозиции объекта на рынке должен быть достаточным для привлечения внимания достаточного числа потенциальных покупателей;

-

цена сделки представляет собой разумное вознаграждение за бизнес и принуждения к совершению сделки в отношении сторон сделки с чьей-либо стороны не было;

-

платеж за оцениваемый бизнес выражен в денежной форме.

Таким образом, рыночная стоимость является объективной, независимой от желания отдельных участников рынка недвижимости и отражает реальные экономические условия, складывающиеся на этом рынке.

Под инвестиционной стоимостью предприятия понимается его стоимость, определяемая исходя из его доходности для конкретного лица или группы лиц при установленных данным лицом (лицами) инвестиционных целях его использования. При определении инвестиционной стоимости, в отличие от определения рыночной стоимости, учет возможности отчуждения бизнеса на открытом рынке не обязателен.

Таким образом, инвестиционная стоимость отражает ценность бизнеса для конкретного инвестора, который собирается купить оцениваемый бизнес или вложить в него финансовые средства. Для инвестора важны такие факторы, как риск, масштабы и стоимость финансирования, будущее повышение или снижение стоимости бизнеса и т.д.

Под ликвидационной стоимостью предприятия определяется расчетная величина, отражающая наиболее вероятную цену, по которой оно может быть отчуждено за срок экспозиции, меньший типичного срока экспозиции для рыночных условий, в ситуации, когда продавец вынужден совершить сделку по отчуждению бизнеса.

При определении ликвидационной стоимости, в отличие от определения рыночной стоимости, учитывается влияние чрезвычайных обстоятельств, вынуждающих продавца продавать бизнес на условиях, не соответствующих рыночным.

При определении кадастровой стоимости бизнеса определяется методами массовой оценки рыночная стоимость, установленная и утвержденная в соответствии с законодательством, регулирующим проведение кадастровой оценки. Кадастровая стоимость определяется, в частности, для целей налогообложения.

Принципы оценки рыночной стоимости предприятия для различных целей оценки объединяются в четыре группы:

основанные на представлениях собственника;

связанные с эксплуатацией предприятия, особенностями бизнеса;

обусловленные действием окружающей рыночной среды;

обусловленные состоянием и изменением внешней бизнес-среды.

Рассмотрим краткие характеристики принципов оценки рыночной стоимости предприятия, лежащих в основе каждой из групп.

Принципы, основанные на представлениях собственника:

Принцип полезности - рыночной стоимостью обладают предприятия (бизнес), способные удовлетворить потребность реального или потенциального собственника в течение определенного периода времени.

Принцип замещения - максимальная стоимость предприятия определяется наименьшей ценой, по которой может быть приобретен другой объект с эквивалентной полезностью.

Принцип ожидания или приведения - рыночная стоимость предприятия (бизнеса) определяется его ожидаемой полезностью для собственника и тем, во сколько в настоящее время оцениваются прогнозируемые будущие выгоды (доходы).

Принципы, обусловленные эксплуатацией предприятия и особенностями бизнеса:

Принцип вклада - рыночная стоимость предприятия (бизнеса) определяется совокупностью факторов производства, вкладом каждого фактора в формирование дохода предприятия. Включение любого дополнительного актива экономически целесообразно и ведет к увеличению его рыночной стоимости, если получаемый прирост стоимости больше затрат на приобретение этого актива.

Принцип остаточной продуктивности. Поскольку земля физически недвижима, факторы рабочей силы, капитала и управления должны быть привлечены к ней. Каждый фактор должен быть оплачен из доходов, создаваемых данной деятельностью. Остаточная продуктивность земельного участка определяется как чистый доход после того, как оплачены расходы на менеджмент, рабочую силу и эксплуатацию капитала.

Принцип предельной производительности. По мере добавления ресурсов к основным факторам производства чистая отдача имеет тенденцию увеличиваться быстрее темпа роста затрат, однако после достижения определенной точки общая отдача хотя и растет, однако уже замедляющимися темпами. Это замедление происходит до тех пор, пока прирост стоимости не станет меньше, чем затраты на добавленные ресурсы.

Принцип сбалансированности (пропорциональности). Наибольшая эффективность предприятия достигается при объективно обусловленной пропорциональности факторов производства. Различные элементы системы предприятия должны быть согласованы между собой.

Принципы, обусловленные действием рыночной среды:

Принцип спроса и предложения. Ведущим фактором, влияющим на ценообразование в рыночной экономике, является соотношение спроса и предложения. Если спрос и предложение находятся в равновесии, то цены остаются стабильными.

Принцип соответствия - предприятия, не соответствующие требованиям рынка по оснащенности производства, технологии, уровню доходности и т.д., имеют более низкую рыночную стоимость и цену.

Если предприятие соответствует рыночным стандартам, характерным в конкретное время для данной местности, то цена на него будет колебаться вокруг среднерыночного значения рыночной стоимости.

Принцип регрессии и прогрессии. Регрессия имеет место, когда предприятие характеризуется излишними применительно к данным рыночным условиям улучшениями. Рыночная стоимость такого предприятия, вероятно будет ниже реальных затрат на его формирование. Прогрессия имеет место, когда в результате функционирования соседних не зависимых от предприятия объектов рыночная стоимость данного предприятия оказывается выше затрат на его создание.

Принцип конкуренции - при оценке стоимости предприятий необходимо учитывать степень конкурентной борьбы в данной отрасли в настоящее время и в будущем. Содержание принципа конкуренции сводится к следующему: если ожидается обострение конкурентной борьбы, то при прогнозировании будущих прибылей данный фактор можно учесть либо за счет прямого уменьшения потоков доходов, либо путем увеличения факторов риска, что опять же снизит текущую стоимость будущих доходов.

Принципы, обусловленные состоянием и изменением внешней среды бизнеса (Так как стоимость бизнеса определяется не только внутренними, но во многом - внешними факторами, то при определении стоимости предприятия, при выборе продолжительности прогнозного периода, уровня рисков необходимо учитывать степень политической и экономической стабильности в стране):

Принцип изменения стоимости - изменение политических, экономических и социальных сил влияет на конъюнктуру рынка и уровень цен. Значит, оценка стоимости предприятия должна проводиться на определенную дату.

Принцип экономического разделения - имущественные права следует разделять и соединять таким образом, чтобы увеличить общую стоимость объекта.

Принцип наилучшего и наиболее эффективного использования, обеспечивающего собственнику максимальную стоимость оцениваемого предприятия.

Подходы к оценке стоимости предприятия (бизнеса):

затратный подход (подход на основе активов) - совокупность методов оценки стоимости предприятия (бизнеса), основанных на определении рыночной или иной стоимости активов за вычетом рыночной или иной стоимости обязательств;

доходный подход - совокупность методов оценки стоимости объектов оценки, основанных на определении ожидаемых от предприятия (бизнеса) доходов и последующем их преобразовании в стоимость на дату оценки;

сравнительный подход - совокупность методов оценки стоимости объектов оценки, основанных на сравнении объектов оценки с аналогичными объектами, в отношении которых имеется информация о ценах сделок с ними.

Оценка стоимости предприятия (бизнеса) с применением методов затратного подхода осуществляется исходя из величины тех активов и обязательств, которые приобрело предприятие за период своего функционирования, на основе принципа замещения, который сводится к тому, что актив не должен стоить больше затрат на замещение его основных частей.

Активы и обязательства предприятия в рамках затратного подхода принимаются к расчету по рыночной стоимости.

Применение затратного подхода в качестве единственного к оценке доходного бизнеса не допускается.

Основные источники информации при использовании методов затратного подхода:

бухгалтерская отчетность предприятия,

данные синтетического и аналитического учета,

данные о текущей рыночной стоимости материальных активов предприятия,

данные о текущей рыночной стоимости финансовых вложений предприятия,

данные о текущей величине обязательств предприятия,

данные о текущей рыночной стоимости (доходности) нематериальных активов предприятия,

прочая информация о рыночной или иной стоимости активов, обязательств, вещных и иных прав и обязанностей предприятия.

Основные методы затратного подхода:

метод чистых активов - применяется в случае, если имеется обоснованная уверенность относительно функционирования предприятия в будущем.

метод ликвидационной стоимости - применяется в случае, если у оценщика имеются обоснованные сомнения относительно продолжения функционирования предприятия в будущем.

Оценка стоимости предприятия (бизнеса) с применением методов доходного подхода осуществляется на основе доходов предприятия, тех экономических выгод, которые получает собственник от владения предприятием (бизнесом).

Оценка бизнеса с применением методов доходного подхода основана на принципе ожидания или приведения, выражающемся в том, что потенциальный покупатель не заплатит за долю в предприятии (бизнесе) больше, чем она может принести доходов в будущем.

Приведение будущих доходов к текущей стоимости на дату проведения оценки основано на концепции изменения стоимости денег во времени.

Применение методов доходного подхода является обязательным в случае оценки бизнеса, имеющего прибыль.

Основные источники информации при использовании методов доходного подхода:

бухгалтерская отчетность, в том числе информация о размера выплачиваемых обществом дивидендов, информация о реализуемых инвестиционных проектах,

бизнес - планы, а также другие документы предприятия по планированию и прогнозированию финансовых и производственных показателей,

информация об экономической ситуации и тенденциях развития отрасли (отраслей), к которым относится оцениваемое предприятие и региона (регионов), в которых расположено оцениваемое предприятие,

информация о рисках, связанных с деятельностью предприятия,

информация о котировках акций и изменчивости курса акций оцениваемого предприятия, предприятий отрасли, к которой принадлежит оцениваемое предприятие и фондового рынка в целом,

информация о макроэкономической ситуации в экономике и тенденциях ее развития.

Основными методами доходного подхода являются:

метод дисконтированных денежных потоков применяется в том случае, когда будущие денежные потоки предприятия нестабильны и есть возможность обосновано прогнозировать изменение денежных потоков предприятия в будущем. При этом дисконтирование денежного потока - преобразование будущих денежных потоков (доходов), ожидаемых от объекта оценки, в его стоимость на дату оценки с использованием соответствующей ставки дисконтирования. Ставка дисконтирования - процентная ставка отдачи (доходности), используемая при дисконтировании с учетом рисков, с которыми связано получение денежных потоков (доходов). Риск - обстоятельства, уменьшающие вероятность получения определенных доходов в будущем и снижающие их стоимость на дату проведения оценки;

метод капитализации дохода применяется в случае, если денежные потоки предприятия стабильны и отсутствует возможность обоснованно выделить факторы, влияющие на величину выбранного показателя дохода предприятия в будущем и выразить в стоимостном выражении влияние выделенных факторов на величину выбранного показателя дохода. При этом капитализация дохода - преобразование будущих ежепериодических и равных (стабильно изменяющихся) по величине доходов, ожидаемых от объекта оценки, в его стоимость на дату оценки путем деления величины ежепериодических доходов на соответствующую ставку капитализации. Ставка капитализа-

ции - общий коэффициент капитализации, включающий норму прибыли (ставку дохода на капитал) и норму возврата (простого возмещения) капитала через механизм амортизации.

При поведении оценки бизнеса методами доходного подхода должны быть соблюдены следующие условия:

Ожидаемая величина показателя дохода должна определяться исходя из прошлых результатов бизнеса, перспектив его развития, а также отраслевых и общеэкономических факторов.

Используемая ставка дисконтирования или капитализации должна соответствовать выбранному показателю дохода предприятия, в частности:

ставка дисконтирования или капитализации должна учитывать структуру капитала, инвестированного в бизнес;

для номинального показателя дохода (выраженного в текущих ценах) и для реального показателя дохода (с учетом изменения цен) должны быть использованы соответствующие ставки дисконтирования.

Для оценки бизнеса в рамках методов доходного подхода могут быть использованы следующие показатели дохода:

чистый денежный поток,

чистая прибыль предприятия,

величина выплачиваемых дивидендов.

Оценка стоимости предприятия (бизнеса) с применением методов сравнительного подхода проводится путем сравнения (сопоставления) объекта оценки с аналогичными объектами, в отношении которых имеется информация о ценах сделок с ними, или с ценами ранее совершенных сделок с объектом оценки. Проводимое сравнение должно быть обоснованным, в том числе должно обеспечивать достоверность выводов, основанных на результатах сравнения.

Источники информации о ценах сделок с аналогичными объектами:

данные о ценах сделок с акциями и другими ценными бумагами, совершаемых на открытых фондовых рынках, долями (вкладами) в уставных (складочных) капиталах, в случае если объект такой сделки не предоставляет его владельцу какие-либо полномочия контроля;

данные о ценах сделок в форме слияний, присоединений (поглощений) или продажи предприятия (бизнеса) в целом.

В рамках сравнительного подхода применяются следующие методы оценки:

метод компаний-аналогов. Применение данного метода допускается в случае использования как минимум трех аналогов объекта оценки по каждому используемому ценовому мультипликатору. При этом ценовой мультипликатор - это соотношение между стоимостью или ценой объекта, аналогичного объекту оценки, и его финансовыми, эксплуатационными, техническими и иными характеристиками. Метод компаний-аналогов, как правило, применяется в случае, когда размер оцениваемого участия в уставном (складочном) капитале является неконтрольным;

метод сделок, как правило, применяется в случае, когда размер оцениваемого участия в уставном (складочном) капитале является контрольным. Применение данного метода допускается в случае возможности использования как минимум двух сопоставимых сделок по каждому используемому ценовому мультипликатору;

метод отраслевых коэффициентов. Результаты, полученные при применении этого метода, являются индикативными и не применяются при выведении итоговой величины стоимости или им придается наименьший удельный вес;

метод предыдущих сделок с объектом оценки. При использовании этого метода в случае существенного отличия по времени совершения предполагаемой и ранее совершенной сделок осуществляются корректировки с учетом фактора времени, а также изменения обстоятельств в экономическом и отраслевом окружении и в оцениваемом предприятии, включая корректировки за степень участия в уставном капитале.

Если оценка проводится более чем одним методом, то необходимо согласование результатов оценки. На идеальном рынке все три подхода должны привести к одной и той же величине стоимости. Однако большинство рынков являются несовершенными, потенциальные пользователи могут быть неправильно информированы, производители могут быть неэффективны. Поэтому данные подходы могут давать различные показатели стоимости.

Каждый из подходов предполагает применение своих специфических методов и приемов, а также требует соблюдения своих условий, наличия достаточных факторов. Информация, используемая в том или ином подходе, отражает либо настоящее положение фирмы, либо её прошлые достижения, либо ожидаемые в будущем доходы. В связи с этим результат, полученный на основе всех трех подходов, является наиболее обоснованным и объективным.

Итоговая величина стоимости объекта оценки должна основываться на расчетных величинах, полученных в результате применения используемые методов оценки, и зависеть от соответствия расчетов принципам оценки, характеристикам объекта оценки, предмету и условиям предполагаемой сделки с объектом оценки.

Окончательная оценка стоимости предприятия (бизнеса) может быть определена по формуле:

![]()

где Vi - оценка стоимости предприятия (бизнеса) i-м методом (все применимые методы оценки произвольно нумеруются);

i = 1,..., n - множество применимых в данном случае методов оценки;

Zi - весовой коэффициент метода номер i.

При этом разумное выставление коэффициентов Z является одним из главных свидетельств достаточной квалифицированности и непредвзятости оценщика бизнеса.

УПРАЖНЕНИЯ

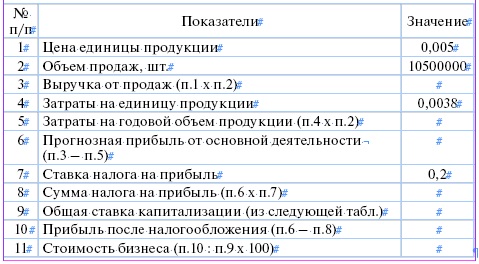

15.1. Определить стоимость бизнеса методом капитализации чистой прибыли, заполнив недостающие показатели следующих таблиц, тыс. руб.:

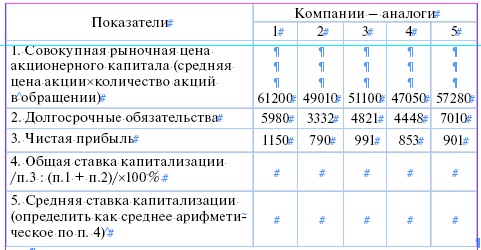

15.2. Произвести оценку ООО «Прометей» с целью продажи, применив метод чистых активов по данным следующей таблицы, тыс. руб.

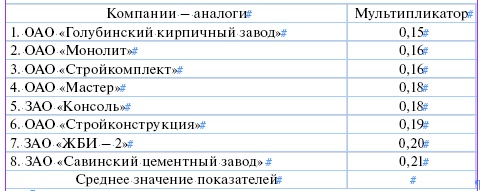

15.3. Определить стоимость ОАО «Стройдеталь» методом компаний-аналогов на основе применения мультипликатора «цена предприятия/выручка от продаж», имея в виду, что выручка от продаж у оцениваемой компании за последний год, предшествующий оценке, составила 5717 тыс. руб.

15.4. Провести согласование результатов оценки предприятия, стоимость которого с использованием сравнительного подхода составила 585340 тыс. руб., а с использованием доходного подхода - 430000 тыс. руб.

Весовой коэффициент для доходного подхода принять 0,7.

КОНТРОЛЬНЫЕ ТЕСТЫ

1. Стоимость фирмы:

1) рассчитывается на основании бухгалтерской отчетности

2) принимается государственными органами

3) зависит от целей оценки

4) определяется рынком

2. Принципы оценки стоимости предприятия, связанные с эксплуатацией предприятия, должны учитываться при определении:

1) рыночной стоимости

2) ликвидационной стоимости

3) инвестиционной стоимости

3. Стоимость бизнеса:

1) равна стоимости действующего предприятия

2) меньше стоимости действующего предприятия

3) не связана со стоимостью действующего предприятия