Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

ФИНАНСОВЫЙ АНАЛИЗ: РИСКИ, КРЕДИТОСПОСОБНОСТЬ, ИНВЕСТИЦИИ

Бороухин Д. С., Царева С. В., Гапоненкова Н. Б., Мотина Т. Н., Бреславец И. Н., Беспалова С. В., Дрождинина А. И., Скотаренко О. В., Смирнов А. В., Рапницкая Н. М., Кибиткин А. И.,

6.2. Методические подходы к оценке эффективности инвестиционного проекта

Оценка экономической эффективности инвестиционного проекта является одним из наиболее ответственных этапов прединвестиционных исследований. Она включает детальный анализ и интегральную оценку всей технико-экономической и финансовой информации, собранной и подготовленной для анализа в результате работ на предыдущих этапах прединвестиционных исследований.

Методы оценки эффективности инвестиционных проектов основаны преимущественно на сравнении эффективности (прибыльности) инвестиций, в различные проекты. При этом в качестве альтернативы вложения средств, в рассматриваемое производство выступают финансовые вложения в другие производственные объекты, помещение финансовых средств, в банк под проценты или их обращение в ценные бумаги. С позиции финансового анализа реализация инвестиционного проекта может быть представлена как два взаимосвязанных процесса: процесс инвестиций в создание производственного объекта (или накопление капитала) и процесс получения доходов от вложенных средств. Эти два процесса протекают последовательно (с разрывом между ними или без него) или на некотором временном отрезке параллельно. В последнем случае предполагается, что отдача от инвестиций начинается еще до момента завершения вложений. Оба процесса имеют разные распределения интенсивности во времени, что в значительной степени определяет эффективность вложения инвестиций.

Эффективность инвестиционного проекта – это категория, отражающая соответствие результатов и затрат проекта целям и интересам его участников, включая в необходимых случаях государство и население .

Рекомендуется оценивать следующие виды экономической эффективности:

– эффективность проекта в целом;

– эффективность участия в проекте.

Эффективность проекта в целом оценивается с целью определения потенциальной привлекательности проекта для всевозможных участников и поисков источников финансирования. Она включает в себя:

– общественную (социально-экономическую) эффективность проекта;

– коммерческую эффективность проекта.

Показатели общественной эффективности учитывают социально-экономические последствия осуществления инвестиционного проекта для общества в целом, в том числе как непосредственные результаты и затраты проекта, так и «внешние»: затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты. «Внешние» эффекты рекомендуется учитывать в количественной форме при наличии соответствующих нормативных и методических материалов. В отдельных случаях, когда эти эффекты весьма существенны, при отсутствии указанных документов допускается использование оценок независимых квалифицированных экспертов. Если «внешние» эффекты не допускают количественного учета, следует провести качественную оценку их влияния. Эти положения относятся также к расчетам региональной эффективности.

Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника, реализующего инвестиционный проект, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

Показатели эффективности проекта в целом характеризуют с экономической точки зрения технические, технологические и организационные проектные решения.

Эффективность участия в проекте определяется с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников.

Эффективность участия в проекте включает:

– эффективность участия предприятий в проекте (эффективность инвестиционного проекта для предприятий-участников);

– эффективность инвестирования в акции предприятия (эффективность для акционеров акционерных предприятий – участников инвестиционного проекта);

– эффективность участия в проекте структур более высокого уровня по отношению к предприятиям – участникам инвестиционного проекта, в том числе:

– региональную и народнохозяйственную эффективность – для отдельных регионов и народного хозяйства РФ;

– отраслевую эффективность – для отдельных отраслей народного хозяйства, финансово-промышленных групп, объединений предприятий и холдинговых структур;

– бюджетную эффективность (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

К наиболее значимым видам эффективности проектов следует отнести коммерческую эффективность, которая непосредственно связана с проблемой комплексной оценки эффективности капитальных вложений, поскольку проект в данном случае рассматривается как объект инвестирования. Коммерческая эффективность может рассчитываться как для проекта в целом, так и для отдельных его участников. При этом в качестве эффекта на каждом шаге расчета выступает денежный поток, состоящий из притоков и оттоков денежных средств.

При осуществлении инвестиционного проекта необходимо учитывать следующие виды деятельности:

1) инвестиционную;

2) операционную;

3) финансовую.

Коммерческая эффективность инвестиционного проекта оценивается исходя из таких показателей, как поток реальных денег, сальдо реальных денег и сальдо накопленных реальных денег.

Поток реальных денег представляет собой разность между притоком (+) и оттоком денежных средств (–) от операционной и инвестиционной деятельности за каждый период осуществления данного проекта.

Сальдо реальных денег – это разность между притоками и оттоками денежных средств от всех трех видов деятельности.

Сальдо накопленных реальных денег – это сальдо реальных денег, нарастающим итогом.

Поток реальных денег – этот показатель используют в дальнейшем для расчета таких критериев эффективности инвестиционного проекта, как: чистая текущая стоимость, срок окупаемости проекта, индекс рентабельности инвестиций, внутренняя норма доходности и других.

В инвестиционной деятельности к оттокам денежных средств относятся инвестиционные затраты по проекту, к притокам – чистая ликвидационная стоимость (ЧЛС), возникающая в случае возможности реализации объекта инвестирования после реализации инвестиционного проекта.

В операционной деятельности к притокам денежных средств относятся чистая прибыль и амортизационные отчисления, к оттокам – налоговые отчисления, постоянные и переменные затраты, проценты по кредитам.

В финансовой деятельности при формировании денежного потока к притокам денежных средств относятся собственный капитал, краткосрочные и долгосрочные кредиты. К оттокам денежных средств – погашение задолженностей по кредитам, выплата дивидендов.

Денежный поток от каждого вида деятельности формируется как разница между притоками и оттоками денежных средств на каждом шаге расчета. Формирование денежных потоков при разработке инвестиционного проекта можно представить в виде таблицы.

При формировании денежного от инвестиционной деятельности, необходимо учитывать чистую ликвидационную стоимость объекта инвестирования. Чистая ликвидационная стоимость (ЧЛС) учитывается как приток денежных средств на последнем шаге расчета. Формирование денежного потока от ликвидационной деятельности осуществляется согласно следующему алгоритму:

1) рыночная стоимость объекта;

2) затраты на приобретение;

3) амортизация;

4) балансовая стоимость (п.2 – п.3);

5) затраты на ликвидацию;

6) прирост стоимости капитала (относится только к земле);

7) операционный доход или убыток (п.1 – п.5);

8) налог;

9) чистая ликвидационная стоимость (п.1 – п.8).

Проект считается коммерчески эффективным и финансово реализуемым, если сальдо реальных денег на каждом шаге расчета больше нуля. В случае не соблюдения указанного условия, необходимо перепроектировать денежные потоки от реализации инвестиционного проекта.

Пошаговый алгоритм для расчета коммерческой эффективности инвестиционного проекта представлен в табл. 6.2.

Таблица 6.2

Коммерческая эффективность проекта

|

Показатель |

Шаги расчета, |

||

|

1 |

2 |

3 |

|

|

1. Инвестиционная деятельность: 1.1. Земля 1.2. Здания или сооружения 1.3. Оборудование 1.4. НМА 1.5. Итого инвестиций в основной капитал (п.1.1 + п.1.2 + п.1.3 + п.1.4) 1.6. Прирост оборотного капитала 1.7. Итого инвестиций (п.1.1 + п.1.2 + п.1.3 + п.1.4 + п.1.6) |

ЧЛС |

||

|

2. Операционная деятельность 2.1. Объем реализации 2.2. Цена 2.3. Выручка (п.2.1п.2.2) 2.4. Внереализационные доходы 2.5. Постоянные затраты 2.6. Переменные затраты 2.7. Амортизация 2.8. Проценты по кредиту 2.9. Прибыль до вычета налогов (п.2.3 + п.2.4- п2.5-п.2.6-п.2.7-п.2.8) 2.10. Налоги и сборы 2.11. Чистая прибыль (п.2.9-п.2.10) 2.12. Чистый операционный доход (убыток) (п.2.11 + п.2.7) |

|||

|

3. Финансовая деятельность 3.1. Собственный капитал 3.2. Краткосрочный кредит 3.3. Долгосрочный кредит 3.4. Выплата дивидендов 3.5. Погашение задолженностей по кредитам 3.6. Сальдо финансовой деятельности (п.3.1 + п.3.2 + п.3.3-п.3.4-п.3.5) |

|||

|

Поток реальных денег (п.1.7 + п.2.12) |

|||

|

Сальдо реальных денег (п.1.7 + п.2.12 + п.3.6) |

|||

|

Сальдо накопленных реальных денег |

|||

Бюджетная эффективность – это эффективность проекта для бюджетов разных уровней. Показателями бюджетной эффективности проекта являются:

1) бюджетный эффект (Бn) определяется как разница между доходами соответствующего бюджета (Дn) над расходами (Рn) в связи с осуществлением проекта;

2) интегральный бюджетный эффект – превышение интегральных доходов (дисконтированных) над интегральными бюджетными расходами.

Бюджетный эффект рассчитывается по формуле:

Бn = Дn – Рn. (6.2)

Интегральный бюджетный эффект рассчитывается по формуле:

(6.3)

(6.3)

|

где Бn – |

бюджетный эффект n-го года; |

|

i – |

ставка дисконтирования, в долях; |

|

n – |

период времени, в годах. |

При реализации инвестиционного проекта расходы бюджета могут формироваться их следующих статей:

– средства, выделяемые для прямого бюджетного финансирования проекта;

– кредиты, предоставляемые из бюджета для отдельных участников проекта;

– прямые бюджетные ассигнования на надбавки к рыночным ценам на топливо и энергоносители;

– возмещение процентных ставок по кредитам в размере ставки рефинансирования ЦБ РФ;

– выплаты пособий для лиц, остающихся без работы в результате реализации проекта;

– выплаты по государственным ценным бумагам;

– государственные или региональные гарантии инвестиционных рисков иностранным или отечественным участникам проекта;

– средства из бюджета для ликвидации последствий чрезвычайных ситуаций и компенсации ущерба от реализации проекта.

При реализации инвестиционного проекта доходы бюджета могут формироваться их следующих статей:

– НДС, специальные налоги и все иные налоговые поступления (с учетом льгот), рентные платежи;

– увеличение (уменьшение) налоговых поступлений от сторонних предприятий, обусловленное влиянием проекта на их финансовое положение;

– таможенные пошлины, акцизы по продуктам (ресурсам), производимым (затрачиваемым) в соответствии с проектом;

– эмиссионный доход от выпуска ценных бумаг под осуществление проекта;

– дивиденды от акций, принадлежащих государству;

– поступления подоходного налога с заработной платы;

– отчисления на социальные нужды;

– поступления за пользование землей, водой, другими ресурсами, плата за недра в части, зависящей от осуществления проекта;

– доходы от лицензирования, конкурсов, тендеров на разведку, строительство и эксплуатацию объектов, предусмотренных проектом;

– погашение льготных кредитов на проект, выделенных из бюджета и обслуживание этих кредитов;

– штрафы, санкции, связанные с проектом.

Расчеты можно представить в виде таблицы.

Таблица 6.3

Расчет бюджетной эффективности проекта

|

Год |

Доходы бюджета, Дn, руб. (+) |

Расходы бюджета, Рn, руб. (–) |

Бюджетный эффект, Бn, руб. (гр.2-гр.3) |

Дисконтный множитель при ставке дисконтирования i |

Дисконтированный бюджетный эффект, руб. (гр.4?гр.5) |

Дисконтированный бюджетный эффект нарастающим итогом, руб. |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

Бюджетная эффективность оценивается по требованию органов государственного и/или регионального управления. В соответствии с этими требованиями может определяться бюджетная эффективность для бюджетов различных уровней или консолидированного бюджета.

Бюджетная эффективность учитывает социально-экономические последствия осуществления инвестиционного проекта для общества в целом, в том числе как непосредственные результаты и затраты проекта, так и «внешние»: затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты.

С точки зрения бюджетной эффективности проект в первую очередь должен быть направлен не на получение прибыли, а на достижение максимально возможного социально-экономического результата. Однако не следует забывать, что наиболее предпочтительным является тот инвестиционный проект, на реализацию которого потребуется как можно меньше затрат, с учетом социального эффекта который необходимо достигнуть.

Существуют четыре основных показателя эффективности социального инвестирования:

– социальный эффект, характеризующий степень удовлетворенности населения качеством жизни;

– социальная эффективность – показатель, определяющий повышение уровня жизни людей;

– социально-экономическая эффективность – показатель, дающий представление об экономической эффективности инвестиционных вложений в социальную сферу с учетом достигнутого социального эффекта;

– экономическая эффективность – показатель, отражающий экономическую эффективность проекта на основе соотношения результатов к затратам.

Социальный эффект определяется как экономическими или статистическими, так и социологическими показателями: изменением соотношения бюджетов домохозяйств от потребления к сбережению, ростом количества детей в семьях, повышением образовательного уровня населения, удовлетворенностью социальным статусом или финансовым положением. Основной показатель – повышение качества жизни людей в результате социальной инвестиционной деятельности.

Показатели социальной эффективности дают представление о количественной стороне достигнутых социальных целей, ради которых социальный инвестиционный проект разрабатывался и осуществлялся: возникновение дополнительных социальных услуг, изменение индекса потребительских цен, обеспеченности жильем, уменьшение безработицы, увеличение рождаемости и снижение смертности.

Показатели социально-экономической эффективности определяются вслед за социальным эффектом через увеличение физического объема услуги, уменьшение стоимостной оценки услуги, снижение текущих затрат организаций социальной сферы, увеличение числа посещений развлекательных мероприятий, снижение выплат по безработице – спектр показателей огромен.

Экономическая эффективность социальных инвестиций основывается на минимизации затрат по их разработке и осуществлению: абсолютные (разность между суммой капиталовложений и денежной оценкой его результатов), относительные (отношение денежной оценки результатов и совокупных затрат), временные (период возврата инвестиций).

Социальный анализ эффективности проекта рассматривает вопросы и предлагает меры по обеспечению соответствия результатов проекта интересам различных социальных групп. Этот анализ позволяет наметить такую систему мер, которые, с одной стороны, гарантировали бы поддержку проекта населением, а с другой – способствовали бы достижению целей проекта путем стимулирования изменений в общественных представлениях и поведении. Если проведению социального анализа проекта уделяется недостаточное внимание, то социокультурная ориентация разработчиков проекта может оказывать большее воздействие на содержание проекта, чем социальные ценности потенциальных потребителей. Социальный анализ инвестиционного проекта, как правило, концентрируется на следующих группах факторов и аспектах:

– социальные и демографические характеристики населения, затрагиваемого проектом;

– приемлемость проекта с точки зрения местной культуры, его способность приводить к нужным изменениям в потребностях и поведении людей;

– заинтересованность и участие целевых социальных групп во всех стадиях разработки проекта.

Основным методом оценки социальной эффективности проекта является экспертный метод. Экспертиза социальной результативности инвестиционного проекта может проводиться в следующих формах:

– индивидуальный или групповой опросвысококвалифицированных специалистов (экспертов) соответствующей сферы деятельности;

– социологические опросы населения и трудовых коллективов;

– референдумы по целесообразности проектов, затрагивающих интересы различных групп.

Как правило, принятие решения о реализации инвестиционного проекта основано на его экономических результатах (чистой текущей стоимости, внутренней норме доходности, индексе рентабельности, дисконтируемом сроке окупаемости), в данном контексте доказательства наличия социального эффекта могут послужить важным доводом в пользу проектов, носящих социальный характер. Результаты оценки социальной, градостроительной, оборонной и экологической эффективности могут служить доказательством того, что инвестиции нацелены на повышение качества жизни населения, а не носят исключительно имиджевый характер. Однако в настоящее время процедура оценки данных результатов осуществляется, как правило, при помощи экспертизы, то есть носит субъективный характер.

В качестве базового показателя для расчета стоимостной оценки социальной эффективности проекта берется интегральный показатель социального эффекта от реализации инвестиционного проекта (Es), для этого необходимо рассчитать индикатор социальной эффективности (SE) и коэффициент региональной полезности.

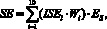

Индикатор социальной эффективности рассчитывается по формуле

(6.4)

(6.4)

|

где ISEi – |

значение показателя социальной эффективности по соответствующей группе; |

|

Wi – |

вес (значимость) показателя по соответствующей группе. |

Вес и значение показателей определяются на основе предпочтений инвестора. Показатели и их веса определяются экспертно для конкретного инвестиционного проект, исходя из его целей и задач. Примеры показателей представлены в табл. 6.4. Показатели общественной эффективности могут учитывать результаты реализации инвестиционного проекта для общества, в том числе как непосредственные результаты и затраты проекта, так и затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты. В основе расчета коэффициента региональной полезности лежит определение отношений показателей социально-экономической обеспеченности РФ и рассматриваемого региона, рассчитываемые по формуле:

Cru = (Ps + Pl + Lp)/3, (6.5)

|

где Cru – |

коэффициент региональной полезности; |

|

Ps – |

соотношение уровней обеспеченности услугами, оказываемыми в ходе реализации проекта, в расчете на душу населения (РФ к региону); |

|

Pl – |

соотношение уровней обеспеченности инвестициями в основной капитал в расчете на душу населения (РФ к региону); |

|

Lp – |

соотношение среднегодовых уровней цен на услуги, оказываемые в ходе реализации проекта, в расчете на 1 услугу (регион к РФ) |

Таблица 6.4

Показатели социальной эффективности

|

Группа показателей |

Вес группы показателей |

Содержание показателя |

Значение показателя, % |

|

1 |

2 |

3 |

4 |

|

1. Приоритетность. Соответствие цели инвестиционного проекта приоритетам, целям и стратегии социально-экономического развития региона. |

0,15 |

соответствует |

100 |

|

частично соответствует заявленным приоритетам и целям |

50 |

||

|

не соответствует |

0 |

||

|

2. Обеспеченность услугами. Уровень обеспеченности региона услугами, предусмотренными инвестиционным проектом, до его реализации от среднероссийского уровня. |

0,1 |

менее 50 % |

100 |

|

от 50 до 75 % |

60 |

||

|

от 75 до 100 % |

30 |

||

|

100 % |

0 |

||

|

1 |

2 |

3 |

4 |

|

3. Обеспеченность финансированием. Степень обеспеченности финансовыми средствами на момент возможного включения в адресную инвестиционную программу региона |

0,1 |

не менее чем на 90 % |

100 |

|

не менее чем на 50 % |

75 |

||

|

не менее чем на 30 % |

50 |

||

|

новый инвестиционный проект может быть профинансирован в течение одного финансового года |

25 |

||

|

новый инвестиционный проект может быть профинансирован в течение трех финансовых лет |

10 |

||

|

иное |

0 |

||

|

4. Отраслевая принадлежность проекта. Отрасль, к которой принадлежит социальная проблема, решаемая при реализации инвестиционного проекта |

0,1 |

образование, здравоохранение, социальная защита населения, культура, физическая культура |

100 |

|

ЖКХ |

70 |

||

|

благоустройство |

40 |

||

|

транспорт, энергетика.связь |

20 |

||

|

иное |

0 |

||

|

5. Повышение уровня занятости населения. Увеличение рабочих мест при реализации инвестиционного проекта к численности занятых в экономике региона. |

0,1 |

не менее чем на 0,1 % |

100 |

|

не менее чем на 0,05 % |

75 |

||

|

менее чем на 0,05 % |

40 |

||

|

увеличение (сохранение) рабочих мест не предполагается |

0 |

||

|

1 |

2 |

3 |

4 |

|

6. Ввод в эксплуатацию объектов основных средств |

0,05 |

в текущем финансовом году |

70 |

|

в текущем финансовом году не предусмотрен |

0 |

||

|

7. Реализация принципов софинансирования |

0,1 |

предполагает привлечение средств федерального бюджета |

100 |

|

предполагает привлечение внебюджетных средств |

50 |

||

|

иное |

0 |

||

|

8. Состояние завершенности объекта |

0,05 |

работы, оканчивающиеся в очередном финансовом году |

100 |

|

работы продолжающиеся, со степенью готовности более 90 % |

50 |

||

|

работы продолжающиеся, не завершенные в очередном финансовом году |

25 |

||

|

иное |

0 |

||

|

9. Охват результатами проекта. Население, использующее результаты реализации инвестиционного проекта |

0,15 |

все население региона |

100 |

|

не менее 50 % населения региона |

80 |

||

|

не менее 20 % населения региона |

60 |

||

|

не менее 2 % населения региона |

40 |

||

|

менее 2 % населения региона |

20 |

||

|

1 |

2 |

3 |

4 |

|

10. Влияние на качество услуг в результате реализации инвестиционного проекта. |

0,1 |

Повысится качество и технология оказания услуг населению |

100 |

|

Повысится качество оказания услуг населению |

70 |

||

|

Усовершенствуется технология оказания услуг населению |

30 |

Интегральный показатель социального эффекта от реализации инвестиционного проекта (Es) рассчитывается по формуле:

Es = SE•Cru, (6.6)

|

где SE – |

индикатор социальной эффективности; |

|

Cru – |

коэффициент региональной полезности. |

Значение интегрального показателя социального эффекта от реализации инвестиционного проекта, свидетельствует о том, что проект имеет социальную направленность, значительно влияет на жизнь населения, является актуальным для региона.

Таким образом, оценка инвестиционного проекта сводится к построению и анализу модели реализации инвестиционного проекта. При оценке инвестиционного проекта необходимо выделить факторы, которые принципиально влияют на его эффективность и реализацию. Оценка социально-экономической эффективности инвестиционных проектов – один из главных элементов инвестиционного анализа; является основным инструментом правильного выбора из нескольких инвестиционных проектов наиболее эффективного, совершенствования инвестиционных программ и минимизации рисков.

Оценка инвестиционных проектов – это определение показателя, отражающего соответствие проекта интересам его инвесторов и участников. Система показателей, определяемая для оценки перечисленных видов эффективности, и методологические принципы их расчета едины. Отличия заключаются в тех исходных параметрах, которые формируют потоки реальных денежных средств по проекту применительно к каждому виду эффективности. Иными словами, единая и взаимосвязанная система параметров проекта находит воплощение в единых по экономической природе показателях эффективности в зависимости от области их применения в той экономической среде, которую они должны охарактеризовать. Некоторое исключение составляют показатели социальной эффективности, так как не всегда представляется возможным учитывать в стоимостном выражении. В отдельных случаях, когда эти эффекты весьма существенны, но не представляется возможным их оценить, неизбежна лишь качественная оценка их влияния.

В российской и зарубежной практике при анализе финансовой эффективности инвестиционных проектов применяются две группы методов:

– простые или статические методы;

– сложные или динамические.

Простые или статические методы базируются на допущении равной значимости доходов и расходов в инвестиционной деятельности, не учитывают временную стоимость денег. Наиболее распространенными являются срок окупаемости инвестиций (payback periodmethod – РР) и норма прибыли на капитал (ROI).

Простым сроком окупаемости инвестиций называется продолжительность периода от начального момента до момента окупаемости. Начальным моментом обычно является начало первого шага или начало операционной деятельности. Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого кумулятивные текущие чистые денежные поступления становятся и в дальнейшем остаются неотрицательными.

В инвестиционном анализе срок окупаемости (PP) сравнивается с экономически обоснованным сроком реализации и должен быть меньше.

Срок окупаемости при равномерных денежных поступлениях рассчитывается по формуле:

(6.7)

(6.7)

|

где I0 – |

первоначальные инвестиционные затраты, руб.; |

|

CF – |

ежегодный чистый доход, руб. |

При неравномерных денежных поступлениях расчет срока окупаемости осуществляется, исходя из неравенства:

(6.8)

(6.8)

где n – период времени, в годах.

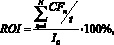

Норма прибыли показывает, какая часть инвестиционных затрат возмещается в виде чистого дохода. Она рассчитывается как отношение чистого дохода к инвестиционным затратам.

(6.9)

(6.9)

где t – срок реализации проекта, в годах.

Норма прибыли на капитал лежит в основе группировки капитальных вложений в зависимости от их целей. Выделяют шесть групп (или классов) капитальных вложений:

1 группа (класс) – обязательные капитальные вложения (норма прибыли на капитал отсутствует);

2 группа (класс) – капитальные вложения, направленных на реконструкцию производственных мощностей (норма прибыли на капитал не менее 6 %);

3 группа (класс) – капитальные вложения, связанные с сохранением позиций предприятия на рынке (норма прибыли на капитал 6–12 %);

4 группа (класс) – капитальные вложения, направленные на снижение затрат и повышение рентабельности производства (норма прибыли на капитал не менее 15 %);

5 группа (класс) – капитальные вложения, направленные на расширение производства (норма прибыли на капитал 15–20 %);

6 группа (класс) – капитальные вложения в инновации (норма прибыли на капитал не менее 25 %).

Следует отметить, что представленные значения нормы прибыли на капитал носят рекомендательный характер.

Дисконтированные методы оценки эффективности инвестиционного проекта характеризуются тем, что они учитывают временную стоимость денег. Суть теории стоимости денег во времени заключается в том, что рубль, полученный сегодня, стоит дороже, чем рубль, полученный завтра. На стоимость денег во времени влияют следующие факторы:

1) фактор инфляции;

2) фактор риска;

3) фактор упущенной выгоды.

В основе теории стоимости денег во времени лежит представление о том, что любую финансовую операцию можно представить, как передачу в долг некоторой суммы (PV), с условием, что через какое-то время n будет возвращена возросшая сумма (FV). Результаты этой операции могут быть представлены в абсолютном и в относительном выражении:

1) в абсолютном выражении в виде приращенной суммы (FV – PV);

2) в относительном выражении в виде специального коэффициента (ставки), характеризующего отношение приращенной суммы к базовой величине:

– если базовой величиной выступает PV, то коэффициент характеризует темп прироста и называется процентная ставка (FV – PV)/PV;

– если базовой величиной выступает FV, то коэффициент характеризует темп снижения и называется ставкой дисконтирования (FV – PV)/FV.

Все финансовые операции, основанные на сложных процентах, могут быть представлены процессом наращения и процессом дисконтирования.

Процесс наращения – процесс, в котором заданы исходная сумма (PV), процентная ставка (i). Его результативная величина – наращенная сумма (FV), а используемая в операции ставка – ставка наращения. Процесс наращения описывается формулой:

(6.10)

(6.10)

где n – период времени, в годах.

Выражение (1 + i)n называется коэффициентом наращения.

Процесс дисконтирования – процесс, в котором задана ожидаемая в будущем к получению (возвращаемая) сумма (FV) и ставка (i). Искомая величина процесса – приведенная сумма (PV), а используемая в операции ставка – ставка дисконтирования. Процесс дисконтирования описывается формулой:

(6.11)

(6.11)

где n – период времени, в годах.

При экономической оценке эффективности инвестиционного проекта используются широко известные в мировой практике показатели:

– чистая текущая стоимость (netpresentvalue – NPV);

– внутренняянормадоходности (international rate of return – IRR);

– индексрентабельности (profitability index – PI);

– дисконтированный срок окупаемости (DPP).

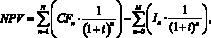

Чистая текущая стоимость проекта (NPV) это разность между текущей стоимостью денежных поступлений по проекту или инвестиций и текущей стоимостью денежных выплат на получение инвестиций, либо на финансирование проекта, рассчитанная по фиксированной ставке дисконтирования, и характеризует конечный результат инвестирования в денежном выражении. Чистая текущая стоимость рассчитывается по формуле:

(6.12)

(6.12)

|

где CFn – |

чистый денежный поток, то есть чистый доход n-го года; |

|

In – |

инвестиционные затраты в n-м году; |

|

i – |

ставка дисконтирования, в долях; |

|

n – |

период времени, в годах. |

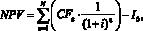

Если инвестиционные затраты носят единовременный характер, принято считать, что они осуществляются в нулевом году, тогда формула имеет вид:

(6.13)

(6.13)

где I0 – первоначальные инвестиции, руб.

Значение NPV можно представить как результат, получаемый немедленно после принятия решения об осуществлении данного проекта, так как при расчете NPV исключается воздействие фактора времени. В инвестиционном анализе NPV сравнивается с нулем:

– NPV > 0 – проект принесет прибыль инвесторам, следует принять;

– NPV < 0 – проект принесет убытки инвесторам, следует отклонить;

– NPV = 0 – увеличение объемов производства не повлияет на получение прибыли инвесторами.

Первая особенность чистой текущей стоимости проекта (чистого приведенного дохода) состоит в том, что, являясь абсолютным показателем эффективности инвестиционного проекта, он непосредственно зависит от его размера. Чем большим является размер инвестиционных затрат по проекту и соответственно сумма планируемого чистого денежного потока по нему, тем более высоким (при прочих равных условиях) будет абсолютная сумма NPV.

Вторая особенность чистой текущей стоимости проекта заключается в том, что на ее сумму сильное влияние оказывает структура распределения совокупного объема инвестиционных издержек по отдельным периодам времени проектного цикла. Чем большая доля таких затрат осуществляется в будущих периодах проектного цикла (по отношению к его началу), тем большей при прочих равных условиях будет и сумма планируемого чистого приведенного дохода по нему.

Третья особенность чистой текущей стоимости проекта состоит в том, что на ее численное значение существенное влияние оказывает время начала эксплуатационной стадии (по отношению к времени начала проектного цикла), позволяющее начать формирование чистого денежного потока по инвестиционному проекту. Чем продолжительней временной интервал между началом проектного цикла и началом эксплуатационной стадии, тем меньшим при прочих равных условиях будет размер NPV.

И наконец, особенность чистого приведенного дохода заключается в том, что его численное значение сильно колеблется в зависимости от уровня дисконтной ставки приведения к настоящей стоимости основных показателей инвестиционного проекта – объема инвестиционных затрат и суммы чистого денежного потока.

Кроме того, показатель чистой текущей стоимости (NPV), являясь абсолютным, обладает свойством аддитивности, то есть позволяет получить суммарное значение данного показателя по нескольким инвестиционным проектам, что необходимо при формировании инвестиционного портфеля:

(6.14)

(6.14)

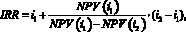

Внутренняя норма доходности (IRR) или внутренняя норма прибыли рассчитывается на базе показателя NPV, данный коэффициент показывает максимальную стоимость инвестиций, указывает на максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом и рассчитывается по формуле:

(6.15)

(6.15)

|

где NPV – |

чистая текущая стоимость; |

|

i1 – |

значениевыбранной ставки дисконтирования, при которой NPV (i1) > 0; |

|

i2 – |

значение выбранной ставки дисконтирования, при которой NPV (i2) < 0. |

Внутренняя норма доходности (IRR) характеризует предельный уровень затрат по проекту и в инвестиционном анализе сравнивается с проектной ставкой дисконтирования:

– если IRR > i, то проект следует принять;

– если IRR < i, то проект следует отвергнуть;

– если IRR = i, то проект ни прибыльный, ни убыточный.

Внутренняя норма доходности позволяет оценить проект с точки зрения его устойчивости по отношению к риску. Чем больше интервал между значением данного показателя и проектной ставкой дисконтирования, тем проект более устойчив к риску. И наоборот, чем меньше интервал, тем проект более рискованный для инвестора. В зарубежной практике финансовые аналитики при принятии инвестиционного решения осуществляют выбор проекта, используя данный критерий, по сравнению с критерием NPV как 3:1.

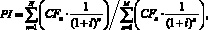

Индекс рентабельности инвестиций (PI) показывает отношение отдачи капитала к размеру вложенного капитала и рассчитывается по формуле:

(6.16)

(6.16)

|

где CFn – |

чистый денежный поток, то есть чистый доход n года; |

|

In – |

инвестиционные затраты в n году; |

|

i – |

ставка дисконтирования, в долях; |

|

n – |

период времени. |

Индекс рентабельности характеризует отдачу каждого инвестированного рубля и в инвестиционном анализе сравнивается с 1:

– РI > 1 – проект рентабелен и его следует принять;

– РI < 1– проект нерентабелен и его следует отклонить;

– РI = 1 – проект может быть принят в зависимости от целей.

Проекты с высокими значениями PI более устойчивы. Однако не следует забывать, что очень большие значения индекса (коэффициента) рентабельности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот. Если при принятии инвестиционного решения возникает противоречие между этими критериями, то необходимо оценивать и другие формальные и неформальные показатели оценки эффективности проектов.

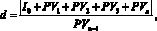

Дисконтированный срок окупаемости (DPP) – это время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока с учетом ставки дисконтирования, генерируемого инвестиционным проектом, и рассчитывается по формуле:

DPP = j + d, (6.17)

|

где j – |

целая часть срока окупаемости, в годах; |

|

d – |

дробная часть срока окупаемости, в месяцах. |

Целая часть дисконтированного срока окупаемости определяется периодом времени, в котором кумулятивная текущая стоимость принимает свое последнее отрицательное значение. При этом соблюдается неравенства:

где 0 < n < j.

Дробная часть дисконтированного срока окупаемости рассчитывается по формуле:

(6.18)

(6.18)

где PVn + 1 – приведенный доход следующего за сроком окупаемости годом.

Как и для простого срока окупаемости инвестиций при условии, что денежные потоки инвестиционного проекта носят равномерный характер, дисконтированный срок окупаемости может быть рассчитан по формуле:

(6.19)

(6.19)

где PV(s) – среднегодичный приведенный чистый доход от реализации проекта.

На практике при оценке эффективности инвестиционных проектов для принятия инвестиционного решения, рассмотренные показатели применяются не изолированно, а комплексно, так как каждый из них характеризуется как положительными, так и отрицательными особенностями.