Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

ФОРМИРОВАНИЕ И РАЗВИТИЕ ЗДОРОВОЙ КОНКУРЕНЦИИ НА РОССИЙСКОМ ФИНАНСОВО-КРЕДИТНОМ РЫНКЕ

Карташов К. А.,

1.4. Проблемы финансово-кредитной асимметрии институционального состава российского кредитного рынка

Одной из главных проблем современного общества в целом, и российского общества в частности, является неспособность обеспечения финансово-кредитными ресурсами всевозрастающие потребности населения. Возникла объективная необходимость в развитие эффективной системы финансово-кредитного посредничества. Организация процессов финансово-кредитного обеспечения реализуется через посредническую деятельность финансово-кредитных учреждений.

В целом, мотивом деятельности финансового посредника, является привлечение денежных ресурсов с их дальнейшим выгодным и эффективным размещением, а у приобретателей финансовой услуги является получение финансовых ресурсов, направленное на удовлетворение их разнообразных потребностей.

Далее, на наш взгляд, необходимо раскрыть основные свойства финансовой услуги, дабы раскрыть ее роль в финансово-кредитной системе. К основным свойствам финансовой услуги в финансовой инфраструктуре можно отнести: создание условий для осуществления воспроизводственного процесса; создание условий для развития финансовых отношении; оказание полезного эффекта, неотделимого от финансовой услуги и всех составляющих, включенных в производство; целевая направленность на объект и субъект управления финансовыми услугами; воздействие финансовой услуги на движение стоимости. Следовательно, финансовые услуги играют важную роль в развитии финансово-кредитной системы.

В качестве финансовых посредников выступают огромное количество специализированных финансово-кредитных институтов, одними из которых являются кредитные организации.

За последние десятилетие в России количество кредитных организаций в целом снизилось, о чем свидетельствуют статистические данные Центрального банка России. Так, число действующих банков сократилось с 2124 в 2001 г. до 1071 на начало 2014 г. (практически вдвое), однако небанковские кредитные организации показали обратную динамику с 40 в 2001 г. до 72 организаций на начало 2014 г. (увеличились практически в два раза). Следовательно, можно предположить, что небанковские кредитные организации являются востребованными организациями у участников хозяйственной деятельности и населения, и их роль в последнее время усиливается.

В настоящее время небанковские кредитные организации – это кредитные организации, обладающие правом осуществлять определенные и отдельные банковские операции. В соответствии с законодательством данные кредитные организации могут осуществлять следующее операции:

– обслуживать (открывать и вести) банковские счета юридических лиц;

– осуществлять обслуживание кассовых операций, как физических, так и юридических лиц;

– выполнять переводы денежных средств юридических лиц и переводы без открытия банковских счетов;

– покупать и продавать иностранную валюту(в наличной и безналичной формах);

– инкассация, в том числе денежных средств и различные виды ценных бумаг в соответствии федеральным законом;

– привлекать и размещать денежные средства юридических лиц во вклады.

Хотелось бы подчеркнуть, что, в отличие от практики зарубежных стран, в России к небанковским кредитным организациям относится не такое большое количество институтов, так как российским законодательством к кредитной организации относится организация, основной целью которой является извлечение прибыли, и имеющая специальное разрешение (лицензию) ЦБ РФ. Соответственно к небанковским кредитным организациям нельзя отнести такие кредитные институты, как лизинговые, факторинговые и форфейтинговые компании, финансовые компании и т.д. Данные институты хотя и выполняют отдельные функции кредитного рынка, но относятся к небанковским финансово-кредитным организациям.

С 2004 г. согласно законодательству действовало 3 типа небанковских кредитных организаций. В соответствии с российским законодательством, в частности инструкция Банка России 109-И от 14.01.2004 г. с изменениями от 12.11.2009 г. Однако существенные изменения произошли 27 июня 2011 г. в связи с принятием Федерального закона № 161-ФЗ «О национальной платежной системе» (ред. от 23 июля 2013 г. № 251-ФЗ) дополнив третьим типом – платежным. Последний тип особо актуален в сложившейся мировой ситуации 2014 г. в отношении России, происходящие события навеяли предпосылки создания собственной платежной системы.

Отличие данных организации состоит в осуществляемых ими операциях. Так, расчетные могут открывать и вести банковские счета юридических лиц, осуществлять расчеты по их поручению.

Расчетные небанковские кредитные организации, условно можно разделить на следующие группы:

– клиринговые организации, например открытое акционерное общество «Московский клиринговый центр», закрытое акционерное

общество «Клиринговый дом», «Межрегиональный клиринговый центр», «Северная клиринговая палата» и др.;

– расчетные центры, оказывающие услуги на рынке ценных бумаг, например «Расчетная палата РТС» – от данного института зависит благополучная деятельность Фондовой биржи РТС;

– расчетные палаты – обслуживание юридических лиц, а также банков-корреспондентов на валютных рынках (например, Московскую межбанковскую валютную биржу обслуживает «Национальный расчетный депозитарий», также услуги оказываются Азиатско-Тихоокеанской валютной бирже, Самарской валютной бирже, Уральской валютной бирже);

– на межбанковском рынке также действуют группа расчетных организаций, например «Платежный центр» и т.д.;

– группа расчетных организаций, где основная деятельность сосредоточена на переводе денежных средств физических лиц без открытия банковских счетов (например, «Вестерн Юнион ДП Восток», «Рапида» и т.д.).

– небанковские кредитные организации инкассации могут осуществлять одну банковскую операцию, а именно инкассацию денежных средств, векселей, расчетных и платежных документов, например ООО «АРБ-Инкасс».

Депозитно-кредитные организации обладают правом:

– привлекать временно свободные денежные средства юридических лиц во вклады;

– размещать привлеченные во вклады денежные средства юридических лиц от своего имени и за свой счет;

– покупать и продавать иностранную валюту, как в наличной, так и безналичной формах;

– выдавать банковские гарантии.

Платежные небанковские кредитные организации предоставляют услуги по переводу денежных (электронных ресурсов) электронных средств. В соответствии с Приложением № 25 к Инструкции ЦБ РФ № 135-И, в котором предусмотрены определенные операции осуществляемые данным типом институтов. К таким организациям относится Яндекс. Деньги; Дельта Кей; Электронный платежный сервис; Киви. Кошелек; Монета. ру; Деньги. Мэйл. Ру; Монета. ру; Премиум; Московский клиринговый центр («Элекснет»); Единая касса; ПэйЮ; ПэйПал РУ и т.д.

Исходя из вышеизложенного, можно заключить, что небанковские кредитные организации составляют серьезную конкуренцию банковским институтам по отдельным видам операций.

Особо остро проблема финансово-кредитной асимметрии наблюдается в области ипотечного продукта, на наш взгляд присутствует институциональный вакуум конкурентной среды ипотечного кредитования. Статистические данные в области ипотечных жилищных кредитов в России, представлены в табл. 1.1.

Таблица 1.1

Динамика ипотечных жилищных кредитов в России, 2007–2014 гг. [99]

|

Дата |

ВВП, |

Задолженность |

Объем выданных ипотечных жилищных кредитов, |

Количество |

|

01.01.07 |

26 904 |

233 897 |

263 561 |

204,1 |

|

01.01.08 |

33 248 |

611 212 |

556 489 |

214,2 |

|

01.01.09 |

41 277 |

1 070 329 |

655 808 |

349,5 |

|

01.01.10 |

38 807 |

1 010 889 |

152 501 |

130,1 |

|

01.01.11 |

46 309 |

1 129 373 |

380 061 |

301,4 |

|

01.01.12 |

55 500 |

1 4782 |

716 944 |

523,6 |

|

01.01.13 |

62 599 |

1 997 204 |

1 028 947 |

691,7 |

|

01.01.14 |

66 689 |

2 648 287 |

1 353 624 |

824,8 |

Начиная с 2007 г. по 2014 г. наблюдается резкое увеличение выданных ипотечных жилищных кредитов (по количеству в 4 раза, по объему в 5 раз), лишь в 2010 г. было резкое сокращение (по количеству в 1,5 раза, по объему в 4 раза). Однако, помимо увеличения количества и объемов предоставленных кредитов растет и задолженность по ним, с 2007 г. с 233897 тыс. руб. до 2648287 на начало 2014 г. Также считаем необходимым отметить, что в последнее время жилищный фонд увеличивается, но вместе с ним увеличивается и доля ветхого и аварийного жилищного фонда, данное утверждение представлено в табл. 1.2.

В условиях рыночной экономики необходима здоровая конкуренция между всеми субъектами хозяйствования.

В настоящее время кредитная инфраструктура ипотечного рынка в России представлена коммерческими банками универсального и специализированного профиля, а также жилищно-накопительными кооперативами, представляющими своим участникам возможность личного участия в строительстве и рассрочке в его финансировании. В то же время для подавляющего большинства потенциальных ипотечных заемщиков остается недоступным как формирование достаточного первоначального взноса для участия в ипотеке коммерческих банков на стандартных условиях, так и регулярная выплата аннуитетных платежей, которые становятся причиной двух- и трехкратной переплаты стоимости кредита.

Таблица 1.2

Динамика ипотечных жилищных кредитов в России, 2007–2014 гг. [99]

|

Российская Федерация и федеральные округа по количественно-качественной характеристике жилья |

Общ. площадь жилых помещений, в сред. на |

Жилищный фонд |

Удельный вес ветхого и аварийного жилищного фонда в общей площади всего жилищного фонда (в процентах) |

|||||||||||||||

|

2005 |

2011 |

2012 |

2005 |

2011 |

2012 |

2005 |

2011 |

2012 |

||||||||||

|

Жилищный фонд – всего |

Городской жилищный фонд |

Сельский жилищный фонд |

Жилищный фонд – всего |

Городской жилищный фонд |

Сельский жилищный фонд |

Жилищный фонд всего |

Городской жилищный фонд |

Сельский жилищный фонд |

Удельный вес ветхого и аварийного жилищного фонда в общей площади всего жилищного фонда |

Аварийный жилищный фонд |

Удельный вес ветхого и аварийного жилищного фонда в общей площади всего жилищного фонда |

Аварийный жилищный фонд |

Удельный вес ветхого и аварийного жилищного фонда в общей площади всего жилищного фонда |

Аварийный жилищный фонд |

||||

|

РФ |

20,8 |

23,0 |

23,4 |

2787 |

2020 |

767 |

2955 |

2129 |

826 |

3288 |

2374 |

914 |

3,2 |

0,4 |

3,0 |

0,6 |

3,2 |

0,4 |

|

ЦФО |

22,0 |

24,4 |

24,8 |

779 |

588 |

191 |

838 |

632 |

206 |

940 |

706 |

234 |

2,0 |

0,2 |

1,8 |

0,3 |

2,0 |

0,2 |

|

СЗФО |

22,6 |

24,9 |

25,4 |

296 |

236 |

60 |

310 |

246 |

64 |

341 |

271 |

70 |

3,3 |

0,4 |

3,2 |

0,7 |

3,3 |

0,4 |

|

ЮФО |

19,7 |

22,2 |

22,6 |

256 |

160 |

96 |

272 |

169 |

103 |

308 |

195 |

113 |

9,3 |

1,4 |

1,9 |

0,6 |

9,3 |

1,4 |

|

СКФО |

18,0 |

18,6 |

19,1 |

124 |

62 |

62 |

142 |

72 |

70 |

176 |

98 |

78 |

1,6 |

0,2 |

1,8 |

0,3 |

1,6 |

0,2 |

|

ПФО |

20,7 |

23,2 |

23,6 |

596 |

416 |

180 |

630 |

437 |

193 |

691 |

477 |

214 |

1,3 |

0,2 |

2,1 |

0,9 |

1,3 |

0,2 |

|

УФО |

20,3 |

22,6 |

22,9 |

234 |

190 |

44 |

246 |

196 |

50 |

275 |

219 |

56 |

3,1 |

0,2 |

3,1 |

0,6 |

3,2 |

0,7 |

|

СФО |

19,8 |

21,7 |

22,1 |

373 |

268 |

105 |

385 |

27 |

109 |

419 |

304 |

115 |

4,2 |

0,6 |

4,6 |

1,0 |

4,4 |

1,0 |

|

ДФО |

20,4 |

22,1 |

22,4 |

129 |

100 |

29 |

132 |

100 |

32 |

138 |

104 |

34 |

5,7 |

0,8 |

6,0 |

1,6 |

5,9 |

1,6 |

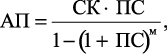

Формула расчёта аннуитетного платежа:

(1.1)

(1.1)

где СК – сумма кредита; ПС – процентная ставка в долях за месяц; м – количество месяцев, на которые берётся кредит.

Приведем пример, Вы имеете заработную плату в 25000 рублей. Средняя стоимость однокомнатной квартиры по России составляет около 1,6 тыс. рублей. Допустим, что данный заемщик накопил первоначальный взнос в размере 30 % (480 тыс. рублей). Следовательно, сумма ипотечного кредита составит 1,12 тыс. рублей. Воспользовавшись ипотечным кредитом на срок в 10 лет (средняя ставка ипотечного кредитования в России на апрель 2014 г. составила – 12,3 %), а с использованием банками аннуитетных платежей получим приблизительно 16264,965 руб. ежемесячно. Учитывая ограничение банков, сумма ежемесячного платежа не должна превышать 50–60 % от заработной платы, то, скорее всего Вам либо откажут, либо увеличат период погашения кредита. Это притом, что если Вам даже и выдали кредит, и Вы захотели его погасить через 5 лет проплатив уже 400 тыс. руб. по нему у Вас останется основной долг, превышающий 720 тыс. руб. И это при хорошем первоначальном взносе 30 %. Справедливо возникает вопрос, а что-же делать категорий людей, которые получают доход, ниже 25 тыс. руб. По статистике таких людей у нас большинство.

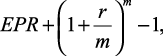

Здесь хотелось бы привести обратный пример. Банк Х платит по депозитам 10 % годовых с полугодовым начислением процентов, а банк У – 9,8 %, но с ежемесячным начислением процентов. Согласно формуле эффективной ставки процентов:

(1.2)

(1.2)

где m – количество периодов начисления; r – ставка процента.

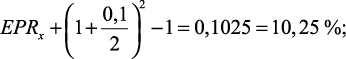

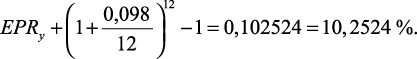

Получим следующие результаты:

(1.2а)

(1.2а)

(1.2б)

(1.2б)

Из данного примера хорошо видно, что хоть годовой процент меньше у второго, но исходя из ежемесячных начислений результат больше.

Поэтому банки принимают депозиты в основном с поквартальным, полугодовым и годовым начислением процентом. Микрофинансовые организаций выдают кредит с ежедневным начислением процентом.

Следовательно, из всего вышесказанного с уверенностью можно говорить о том, что сложившаяся инфраструктура ипотечного рынка в России пока не отвечает задачам кредитования и особенно кредитованию долгосрочных инвестиционных проектов, каким является ипотека. Следовательно, кредитная инфраструктура ипотечного рынка в России должна быть представлена такими финансовыми институтами, которые могли бы предоставлять «длинные и дешевые деньги» заемщикам. Формирование системы долгосрочного жилищного ипотечного кредитования – это важнейшая стратегическая цель, с помощью которой можно решить целый комплекс социально-экономических проблем. На сегодняшний день ипотечное кредитование в России – это дорогостоящий проект, требующий большого вложения кредитных ресурсов, при этом в долгосрочной перспективе. Привлечение долгосрочных кредитных средств должно базироваться на эффективном инструментарии и действенном механизме, способном обеспечивать заемщиков подобными ресурсами в тех объемах и по той цене, которая удовлетворяла бы всех участников данного процесса.

Данная ситуация не остается без внимания правительства, и они используют различные меры по решению данного вопроса. В последние время государство интенсивно пытается решить данную проблему, используя законодательную базу и различные социальные проекты к которым можно отнести:

– Федеральный закон «Об ипотеки (залоге недвижимости)» от 09.07.1998 г. (в ред. Федеральных законов от 09.11. 2001 № 143-ФЗ, от 11.02.2002 № 179-ФЗ, от 05.02.2004 № 1-ФЗ, от 29.06.2004 № 58-ФЗ, от 02.11.2004 № 127-ФЗ, от 30.12.2004 № 216-ФЗ);

– Федеральный закон «О накопительно-ипотечной системе обеспечения военнослужащих» от 20.07.2004 г. № 117-ФЗ;

– Федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» от 30.12.2004 № 214-ФЗ;

– Федеральный закон «О жилищных накопительных кооперативах» от 30.12.2004 № 215-ФЗ;

– Постановление Правительства РФ «О дополнительных мерах по реализации федеральной целевой программы «Жилище» на

2002–2010 годы» от 31 декабря 2005 г. № 865;

– а также Национальный проект «Доступное и комфортное жилье – гражданам России», его целью является разрешение вопросов по созданию условий, которые способны сформировать рынок доступного жилья, реализация которого началась с 1 января 2006 года.

– Стратегия развития ипотечного жилищного кредитования в Российской Федерации до 2030 года, утвержденная распоряжением Правительства Российской Федерации от 19 июля 2010 г. № 1201-р.

– а также изменения в Федеральные законы «О Центральном банке России», «О банках и банковской деятельности», «О кредитных историях», «Об ипотечных ценных бумагах» и т.д.

Но проблема, все-таки остается.

Инфраструктура ипотечного кредитования в стране характеризует эффективность и стабильность как финансово-кредитной системы, так и национальной экономики в целом.

Прибегая к мировому опыту развития рынков ипотечного кредитования, можно говорить о том, что на их деятельность влияет множества факторов такие как экономические, психологические и юридические.

Однако прежде чем приступить к рассмотрению общемировой практики ипотечного кредитования, остановимся на теоретических понятиях, а именно на ипотечном кредитовании и ипотеке, которые в последнее время широко употребляют в научных дисциплинах экономического блока, в лексике и практической работе руководителей разного звена.

Что касается теории, то научными исследователями как отечественными, так и зарубежными учеными данные понятия трактуются неоднозначно, а на практике наблюдается нечеткая трактовка данных значений.

Общеизвестно, что понятие ипотека впервые появилось в Греции, в начале 6 века до нашей эры и было связано с обеспечением ответственности должника перед кредитором определенными земельными владениями. Осуществлялось следующим образом – на границе земельных владений ставился столб с надписью, где указывалось, что собственность служит обеспечением претензий кредитора в наименованной сумме. Данный столб получил название «ипотека» (от греческого hypotheka – подставка, подпорка).

Ипотека – особый вид ипотечного кредита, по которому одна сторона (залогодержатель), являющаяся кредитором имеет право на удовлетворение своих денежных требований к другой стороне (залогодателю). В качестве залога выступает сама недвижимость.

Ипотекой является обременение имущественных прав собственности на объект недвижимости, а ипотечное кредитование – это кредитование под залог недвижимости, то есть кредитование с использованием ипотеки в качестве обеспечения возвратности кредитных средств.

Ипотечное кредитование – состоит в обременении имущественных прав собственности на объекты недвижимости при их залоге, а правовую основу ипотечного кредитования создает залоговое право, рассматривающее взаимоотношения субъектов права, в данном случае залогодателя и залогодержателя.

Обобщая данные определения, то на наш взгляд суть ипотечного кредитования – это кредитование под залог имеющийся недвижимости, а также недвижимости приобретаемой с помощью кредитования, то есть кредитование с использованием ипотеки в качестве обеспечения возвратности кредитных средств и на основе соблюдения действующего законодательства.

Массовое применение механизма ипотечного кредитования дает основу для возникновения рынка ипотечных кредитов.

Рынок ипотечного кредитования состоит из первичного и вторичного.

Первичный рынок – это в первую очередь отношения по поводу предоставления ипотечных кредитов под залог недвижимости. Здесь возникают имущественные права и обязанности, снижение (у кредиторов) и увеличение (у заемщиков) объемов денежных ресурсов и что в сою очередь ведет к необходимости привлекать временно свободные денежные средства с финансового рынка у кредитора, и это в результате порождает вторичный рынок ипотечного кредитования представленный – механизмом рефинансирования. Механизм рефинансирования во всех развитых странах очень схож, в основном выделяются организационные подходы.

В настоящее время в организации ипотечного рынка можно выделить две основные схемы, это одноуровневая и двухуровневая (американская) с вторичным рынком ипотечного кредитования.

Рассмотрение основных схем организации мировых ипотечных рынков, их преимущества и недостатки, позволит в дальнейшем определить и понять специфику российского ипотечного рынка.

Если брать опыт развития таких стран как Франция, Германия, Дания, то они представлены одноуровневой схемой ипотечного кредитования.

Рассматривая одноуровневую схему организации ипотечного рынка, то в целом ее суть, в том, что она включает массу инвестиционных технологий, т.е. кредитное учреждение, выдавшее ипотечный кредит само выпускает ценные бумаги, таким образом, самостоятельно рефинансирует кредиты по ипотеке. Следовательно, источником кредитования являются собственные средства кредитного учреждения, а также средства от вкладов, депозитов, средств на счетах, краткосрочные и долгосрочные займы, эмиссия ценных бумаг. В качестве гарантий здесь выступает надежность организации, доверие к ней клиентов. Одной из классических схем является модель ссудо-сберегательных учреждений, особенно развитых в Германии. Здесь хотелось бы подчеркнуть, что первые сберкассы возникли в Англии в 19 веке, затем их опыт переняла Германия, Чехия, Польша, Венгрия. В такой модели участник ипотечного кредитования одновременно является и заемщиком и учредителем данного института. Но как у любой схемы, так и у данной модели есть свои плюсы и минусы.

В качестве положительных моментов: данная система, практически являясь замкнутой, функционирует автономно и характеризуется финансово устойчивой в долгосрочном периоде; система проста в плане финансового и правового механизма; легка к адаптации к любым финансово-кредитным системам.

Однако имеет и ряд недостатков, а именно: при небольших сроках кредитования длительный период накопления значительного объема собственного капитала; низкие проценты по накоплению и как следствие сложность сохранения их в условиях быстро трансформирующийся экономики; получение кредита исходит из очередности заемщиков.

Исходя из выше изложенного, к основным достоинствам одноуровневой модели можно отнести:

– гибкость адаптации к законодательной базе;

– минимальные затраты на организацию и контроль;

– отсутствие затрат на страхование кредитно-финансовых рисков, рейтинговых агентств; более низкие проценты.

Двухуровневая схема ипотечного кредитования особенно развита в США и Великобритании. Сутью данной схемы является то, что выданные на первичном рынке ипотечные кредиты, переуступаются специально созданным агентствам. Роль данных агентств заключается в следующем:

– перераспределение финансовых ресурсов в экономике посредством продаж долговых ценных бумаг;

– выравнивания потоков ипотечных средств посредством перераспределения рисков;

– повышение ликвидности ипотечных кредитов.

К основным минусам данной схемы можно отнести:

– структура построения сложная;

– большие затраты связанные с их деятельностью;

– сильная зависимость от изменения на рынке ссудного капитала и от экономической ситуации в стране в целом;

– все участники ипотечного рынка взаимосвязаны между собой по исполнению своих обязательств.

К основным плюсам данной схемы можно отнести:

– обширный спектр финансовых операций по ипотечному кредитованию;

– перераспределение рисков между кредитными учреждениями;

– возможность перераспределения финансовых ресурсов в экономике страны.

В России действует двухуровневая схема ипотечного кредитования. Открытое акционерное общество «Агентство по ипотечному жилищному кредитованию», созданное по решению Правительства РФ в 1997 году, рефинансирует права требования по ипотечным кредитам. Схема деятельности АИЖК представлена на рис. 1.1.

Рис. 1.1. Схема деятельности АИЖК:

1 – рефинансирование регионального оператора; 2 – продажа пула закладных; 3 – гарантий по обязательствам регионального оператора;

4 – рефинансирование первичных кредиторов; 5 – продажа закладных;

6 – страхование квартир и жизни заемщиков; 7 – оценка рыночной стоимости; 8 – ипотечное кредитование; 9 – залог жилья;

10 – купля-продажа квартиры (недвижимости);

11 – проведение сделок купли-продажи

Стоит отметить, что реализация данной модели может быть обеспечена лишь при условии формирования расширенной инфраструктуры ипотечного рынка, и как правило, при определенной поддержке государства. А также двухуровневая модель эффективно функционирует:

– в условиях стабильной, надежной и устойчивой финансово-кредитной системы;

– высокоразвитого фондового рынка;

– населения способного управлять финансовыми ресурсами;

– сильной поддержки государства, выступающего гарантом ипотечного рынка и кредитных отношений.

К приоритетным задачам Агентства относятся:

– разработка и внедрения стандартов качества видов деятельности, продуктов и услуг для обеспечения унификации инструментов и упрощения процедур привлечения ликвидности;

– разработка предложений по внесению изменений и совершенствование законодательства в части защиты прав кредиторов при взыскании, формировании маневренного фонда, выпуска ценных бумаг;

– разработка инновационных продуктов, способствующих успешной реализации государственных программ и стратегий, ориентированных на повышение доступности жилья для населения и защиты интересов заемщиков;

– разработка и внедрение новых сервисов, способствующих равномерному распределению рисков между кредиторами и заемщиками, и в частности ипотечного страхования;

– предоставление краткосрочной и долгосрочной ликвидности через рефинансирование ипотечных активов (ипотечных жилищных кредитов и займов, ипотечных ценных бумаг) и путем внедрения новых инструментов рефинансирования.

– принятие части рисков по выданным ипотечным кредитам и займам, включая выдачу поручительств по ипотечным ценным бумагам третьих лиц и ипотечное страхование;

– разработка новых схем привлечения финансовых ресурсов на ипотечный рынок;

– профилактика возникновения рисков в сфере ипотечного жилищного кредитования и поддержка ипотечных заемщиков.

В последние десять лет интенсивно формируются и иные крупные рефинансирующие организаций в России, появляются частные ипотечные кондуиты, однако кризис заставил многих участников оставить данный вид услуг.

Поэтому в условиях глобализации и трансформации экономик границы одноуровневой и двухуровневой схем ипотечного кредитования достаточно условны. В последнее время институты, работающие на первичном рынке, выходят на вторичный рынок с целью продажи своих ипотечных кредитов либо инвесторам, либо посредникам, а также работающих по двухуровневой схеме инвестиционные институты, могут оставлять основную часть кредитов у себя, остальную часть реализовывать для пополнения кредитных фондов.

На ипотечном рынке действует множество банков и небанковских кредитных институтов, они являются первичными кредиторами и предоставляют населению ипотечные кредиты.

К особым институтам на российском рынке ипотечного кредитования, можно отнести жилищно-накопительные кооперативы, которые, в общем, схожи с моделями ссудо-сберегательных учреждений Германии.

Формирование развитой системы ипотечного кредитования требуют поддержки со стороны государства, такой как действенная и эффективная законодательная база, а также слаженная работа государственных органов и специализированных институтов.

Необходимо отметить следующие, что при эффективном механизме ипотечного кредитования формируется доступный рынок недвижимости и решается жилищная проблема, активизируется как население, так и бизнес и в целом происходит социально-экономическое развитие страны. Активизация субъектов ипотечного рынка увеличивает развитие финансово-кредитной структуры страны в целом. Государство за счёт использования действенных ипотечных форм может осуществить значительно большее количество социальных программ.