Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

1.3. Рынок ценных бумаг, его место в системе экономических отношений и основные черты

Важной частью хозяйственного механизма рыночной экономики является финансовый рынок как особая форма организации движения денежных средств.

Финансовый рынок – это совокупность денежных ресурсов страны, находящихся в постоянном движении и развитии в зависимости от соотношения спроса и предложения на эти ресурсы со стороны различных субъектов экономики.

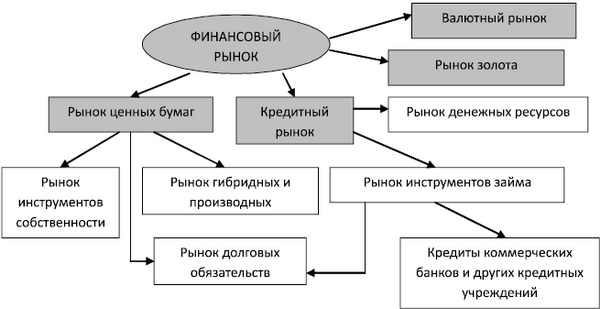

Финансовый рынок функционирует в виде валютного рынка, рынка золота, рынка ссудных капиталов и рынка ценных бумаг (рис. 1). Это относительно самостоятельные сегменты, оказывающие взаимное влияние друг на друга.

Валютный рынок – это рынок совершения валютных сделок. Основой этого рынка являются банки и другие кредитно-финансовые учреждения.

На рынке золота совершаются наличные, оптовые и другие сделки золотом, в том числе со стандартными золотыми слитками. Основной

объем операций с физическим золотом осуществляется между банками и специализированными фирмами; фьючерсная опционная торговля с золотом сконцентрирована на срочных биржах.

На рынке капиталов, который можно подразделить на рынок ссудных капиталов и рынок ценных бумаг, аккумулируются и обращаются долгосрочные капиталы и долговые обязательства. Рынок капиталов является основным видом финансового рынка, с помощью которого хозяйствующие субъекты изыскивают источники финансирования

своей деятельности.

Отличительной чертой нормально функционирующего финансового рынка является формирование с его помощью не просто денежных средств, а тех, что свободны в данный момент. На этом рынке предлагают (продают) деньги субъекты (юридические и физические лица), временно не испытывающие потребность в их ином применении, в частности, производительном. Покупая свободные деньги, другие субъекты удовлетворяют свои производительные либо финансовые потребности. Следовательно, финансовый рынок выступает посредником в движении денежных средств от их владельцев (сберегателей) к пользователям (инвесторам).

Рис. 1. Структура финансового состояния

В большинстве стран с развитой рыночной экономикой основные сберегатели – это частные лица (население). Они инвестируют имеющиеся у них сбережения либо непосредственно, либо через пенсионные фонды, страховые компании, другие финансово-кредитные институты. Наряду с внутренними сберегателями (резидентами) действуют также иностранные сберегатели (нерезиденты).

Пользователями (инвесторами) финансового ранка вступают хозяйствующие субъекты и органы государственной власти. Соответственно денежные средства вкладываются в предприятия, т.е. в расширение производства товаров и услуг, в покрытие государственных расходов.

Финансовый рынок во всех странах мира выполняет четыре функции:

– мобилизация временно свободных денежных средств и их на правление на развитие производства в наиболее перспективных, рентабельных отраслях;

– финансирование бюджетного дефицита;

– перераспределение права собственности;

– осуществление спекулятивных операций.

В зависимости от состояния экономики соотношение между первыми тремя функциями может быть разное. В России, например, длительное время преобладала функция финансирования бюджетного дефицита. Что касается спекулятивной функции, то она присутствует везде, где действует финансовый рынок. Спекулятивные операции – побочный результат функционирования финансового рынка и, прежде всего, его фондового сегмента. Возможность перепродажи ценных бумаг увеличивает доверие к ним инвесторов, причем спекулянта в данном случае интересует только прибыль, ее норма, а не возможные социально-экономические и политические последствия обвала фондового рынка в той или иной стране.

Финансовый рынок тесно соприкасается с валютным. В зависимости от ситуации, в частности, разной прибыльности финансовых и валютных операций, денежные средства могут переливаться с одного рынка на другой, а при масштабности данного процесса – ослаблять или укреплять один из них. Если, например, иностранные держатели национальных ценных бумаг массированно продают их, обменивая выручку на СКВ и вывозя ее за рубеж, тогда финансовый рынок ослабевает, соответственно, падает курс национальной денежной единицы. Чтобы не допустить этого, Центральный банк вынужден расходовать свои золотовалютные резервы, осуществляя валютную интервенцию, иначе возникает опасность девальвации национальной валюты.

Рассмотрим движение капиталов на финансовом рынке и их переходы из одной формы в другую.

Первоначальное накопление капитала создается в сфере производства. Реальный капитал (произведенная продукция) после реализации приобретает форму чистого денежного капитала. Временно свободные денежные средства могут создавать дополнительный капитал при предоставлении ссуды другому экономическому субъекту. Передача чистого денежного капитала в виде ссуды означает принятие им формы ссудного капитала.

На рынке ссудных капиталов устанавливаются взаимоотношения между экономическими субъектами, имеющими избыток временно свободных денежных ресурсов, и субъектами, испытывающими временный недостаток в денежных средствах. Кредитный рынок представляет основную сферу деятельности коммерческих банков. При отсутствии командно-административной системы управления основная цели кредитного рынка состоит в обеспечении бесперебойного формирования кредитных ресурсов, их эффективного инвестирования и целенаправленного использования.

Рынок ссудных капиталов способствует росту производства и товарооборота, движению капиталов внутри страны, трансформаций денежных сбережений в капиталовложения, обновлению основного капитала.

Материальная сфера производства получает с рынка ссудных капиталов дополнительные денежные ресурсы для своего развития. С помощью рынка ссудных капиталов происходит объединение мелких, разрозненных денежных сбережений населения, государственных подразделений, частного бизнеса, зарубежных инвесторов и создание крупных денежных фондов. Это позволяет рынку играть большую роль в процессах концентрации и централизации капитала.

Роль рынка ссудных капиталов в экономике проявляется в трех основных направлениях:

– предоставление ссудного капитала частному сектору, государству, населению, иностранным заемщикам;

– аккумуляция свободного денежного капитала;

– аккумуляция и сосредоточение фиктивного капитала в виде разнообразных ценных бумаг.

Финансовые рынки подвержены влиянию макроэкономических факторов и экономической политики государства.

Во-первых, и возможности по инвестированию, и предпочтения домашних хозяйств в значительной степени зависят от состояния экономики – сдвигов совокупного спроса и шоков предложения, инфляции, изменений государственной политики.

Во-вторых, основным инструментом, обращающимся на финансовых рынках, являются деньги. Именно деньги как вместилище стоимости и есть основное средство, обеспечивающее трансформацию общественных сбережений в инвестиции. Сфера денежного обращения, рынок денег, находится в неразрывной взаимосвязи с рынком капитала. Рынок денег и денежная политика государства влияют на процентные ставки, а следовательно, и на инвестиционные решения. Увеличение спроса на капитал приводит к росту процентных ставок, которые являются главным регулятором сбалансированности финансового рынка. В результате уменьшается предложение, снижается переход денежного капитала в ссудный. Превышение же предложения капитала над его спросом понижает ставки и увеличивает скорость ухода ссудного капитала с рынка.

Ссудный капитал действует на базе кругооборота реального и денежного капиталов. Это предопределяет зависимость уровня процентной ставки от соотношения спроса и предложения ссудного капитала.

Однако на финансовом рынке действуют и дестабилизирующие факторы: монополизация рынка и отдельных его сегментов крупными кредитно-финансовыми учреждениями; экономическая нестабильность, инфляция и т.п. При длительном нарушении сбалансированности спроса и предложения ссудный капитал начинает вкладываться туда, где можно получить доход в виде дивиденда (процента).

Таким образом, на основе ссудного капитала происходит накопление и мобилизация денежного капитала в виде ценных бумаг, т.е. появляется и развивается фиктивный капитал. Фиктивность ценной бумаги проявляется в том, что этот товар, не имея собственной стоимости, может быть продан по высокой рыночной цене. В фиктивном капитале заключается стоимость реального капитала, вложенного, например, в производство.

Рыночная цена фиктивного капитала может существенно отклоняться от номинала. Цена фиктивного капитала – это стоимостная рыночная категория, подверженная колебаниям в зависимости от спроса и предложения, от дохода по ценной бумаге, от уровня нормы банковского процента.

Аккумуляция временно свободных денежных средств и их инвестирование осуществляются посредством обращения на финансовом рынке ценных бумаг – долговых и долевых. Первые отличаются обычно твердо фиксированной процентной ставкой и обязательством выплатить определенную долю в будущем. Вторые представляют собой непосредственную долю их владельца (держателя) в реальной собственности, а значит, в доходе.

Рынок долговых обязательств представлен облигациями, векселями, банковскими сертификатами.

Классическим представителем рынка инструментов собственности является акция.

Рынок гибридных инструментов – это рынок ценных бумаг, объединяющих свойства инструментов собственности и долговых обязательств. К ним можно отнести привилегированные акции и конвертируемые облигации.

Рынок производных ценных бумаг представлен соглашениями, права и обязательства по которым связаны с некоторым реальным или финансовым активом, называемым базовым. Сюда относятся форвардные, фьючерсные и опционные контракты.

Накопление фиктивного капитала протекает по своим законам и поэтому как количественно, так и качественно отличается от накопления денежного капитала. В то же время эти процессы взаимодействуют. Биржевые крахи негативно отражаются на процессе накопления денежного капитала, а повышенный спрос на кредиты обычно вызывает понижение курсов ценных бумаг. При этом характерно, что движение стоимости ценных бумаг не связано с движением стоимости представленного или реального капитала. Поэтому на богатстве страны в целом эти процессы не отражаются.

Самостоятельная динамика фиктивного капитала на рынке приводит к резкому отрыву рыночной стоимости ценных бумаг от балансовой, углубляя разрыв между реальными материальными ценностями и их относительно фиксированной стоимостью, представленной в ценных бумагах.

Тем не менее держатель ценных бумаг обладает возможностью в любой момент превратить фиктивный капитал в реальный, денежный. Поэтому, несмотря на то, что рынок ценных бумаг развивается по своим законам, определяемым особенностями движения фиктивного капитала, он входит составной частью в национальный рынок капиталов.

В России пока не удалось реализовать преимущества финансового рынка в обеспечении производственного процесса по сравнению с методами командно-административной системы. Опыт развитой рыночной экономики свидетельствует о том, что основными преимуществами финансового рынка являются следующие:

Ø финансовый рынок, в отличие от механизмов централизованного планирования, позволяет оперативнее удовлетворять потребности хозяйствующих субъектов в денежных средствах;

Ø находящиеся в обращении ценные бумаги обеспечивают достаточно высокую степень и качество удовлетворения потребностей пред приятий в финансовых ресурсах.

При командно-административной системе денежные средства заранее распределены между хозяйствующими субъектами через производственный и финансовый планы, являющиеся составной частью единого народнохозяйственного плана и государственного бюджета, поэтому нет и рынка, где можно было бы свободно купить финансовые средства. Отсутствует и рынок материально-технических ресурсов, где продавались бы средства производства (оборудование, материалы).

В рыночной экономике при прочих равных условиях у хозяйствующего субъекта всегда есть возможность оперативно удовлетворить потребность в дополнительных финансовых ресурсах. Можно, например, выпустить и продать ценные бумаги или купить деньги на рынке ссудных капиталов в коммерческих банках и израсходовать их для расширения и материально-технического оснащения производства. В России финансовый рынок в принципе способен снять противоречия плановой экономики, содействуя более быстрому развитию производства, ускорению научно-технического прогресса, т.е. всему тому, чего не могла в последние годы обеспечить командно-административная система, вызывая тогда дискуссию: план или рынок.

Мировой опыт, однако, убеждает, что у финансового рынка как специфического метода распределения и аккумуляции денежных ресурсов есть немало недостатков. Он слишком чувствителен к различным экономическим и политическим факторам, быстро реагирует на смену политических лидеров, правительств, деятельность парламентов, принятие ими тех или иных законодательных актов, на разные слухи. Это нередко создает для хозяйствующих субъектов ситуацию непредсказуемости, не позволяя им ориентироваться на перспективу в своих действиях.

В период становления финансового рынка в России Центральный банк адекватно реагировал на возникавшие ситуации, повышая либо снижая ставку рефинансирования. Как следствие изменялись ставки на межбанковском кредитном рынке и доходность ГКО. Соответствующим было и поведение коммерческих банков, которые вместо того, чтобы инвестировать свои денежные ресурсы в производство, в научно-технический прогресс, переключали их на приобретение ГКО. Таким образом, деньги из реального сектора переливались в финансовый. В России такое поведение стало типичным для правительства и хозяйствующих субъектов. Например, в понедельник, 18 мая 1998 г. Правительство России сделало специальное заявление о приоритетах своей финансовой политики. В нем в жесткой форме высказывалось намерение взять курс на снижение затрат по обслуживанию госдолга (до 3,6 % от ВВП к 2000 г.), снижение доходности по ГКО (до 20 % годовых к концу 1998 г.), сокращение дефицита федерального бюджета и строгое соблюдение параметров валютного коридора. Незамедлительно началось стремительное падение котировок на рынке ценных бумаг. Акции подешевели в среднем на 4 % (при том, что до этого они уже упали на 12 % за предыдущие три дня). Фондовый индекс Российской торговой системы – главный индикатор состояния рынка – понизился до рекордно низкой отметки. К концу недели резко возросла доходность ГКО, превысив отметку в 40 %. Это означало, что государству, и без того озабоченному стремительным ростом пирамиды внутреннего долга, предстояло расплачиваться за новые заимствования.

20 мая 1998 г. Банк России оказался вынужденным поднять ставку-рефинансирования до 50 %, а немного позднее – до 100 %. Это негативно повлияло на валютный рынок, усилилось давление на рубль. На Московской межбанковской валютной бирже объем спроса достиг в то время 300 млн. долл. Курс рубля к доллару вышел за рамки коридора. Банк России начал расходовать золотовалютные резервы для поддержания рубля.

Между тем ситуация на мировых финансовых рынках не ухудшилась, если не считать азиатских рынков, а это означает, что искать

причину возникновения кризиса финансового рынка России только вовне было бы неправомерно. Главная его причина крылась, внутри страны, в ее общей экономической и политической обстановке. Следует также отметить, что финансовый рынок сам по себе, т.е. стихийно, не может позитивно влиять на экономику. Требуется, управление им и, прежде всего, со стороны государства. Опыт стран, с переходной экономикой, в том числе Китая, свидетельствует о том, что финансовый рынок проявляет свои преимущества тогда когда его используют как инструмент обеспечения денежными средствами тех или иных программ развития производства, выступающих своеобразной формой сочетания плана и рынка. Иначе финансовый рынок приобретает чисто спекулятивный характер, где игроки используют его для обогащения. В такой ситуации имеет место отрыв финансового сектора экономики от реального.