Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

1. Сущность, цели и функции банковского надзора

Степень развитости финансового рынка и наличие на нем эффективно действующих финансово-кредитных институтов, на сегодняшний день одно из определяющих условий для создания стабильно функционирующей и развитой рыночной экономики, и роста благосостояния населения. При этом качество этих институтов напрямую зависит от «финансового климата», создаваемого регулирующими государственными институтами. К банковской деятельности, как правило применяется наиболее жесткое регулирование регулирования, что обуславливается специфическими свойствами институтов, осуществляющих ее, таких как: высокая степень финансовой зависимости, финансирование за счет привлеченных досрочно и легко изымаемых средствах, недостаточный уровень прозрачности и открытости деятельности.

Указанные особенности являются естественными причинами нарушения баланса и источником нестабильности в банковской системе. Если добавить к этому аффилированность банков и связанность их учредителей, взаимные операции по межбанковскому кредитованию, по покупке ценных бумаг, то в совокупности все это способно вызвать «эффект домино», что приведет к последовательному краху одного банка за другим. Кроме того, являясь предприятием, целью деятельности которого является получение прибыли, в ходе конкурентной борьбы банки зачастую идут на излишне рискованные операции. Именно поэтому необходима система сдерживающих, ограничивающих мер, способных выстроить «правила игры» обязательные для всех участников банковской системы.

Вопрос определения сущности, целей и функций банковского надзора имеет первостепенное значение для последующего эффективной реализации. Неоднозначное трактование понятий «банковский надзор», банковское регулирование» и «банковский контроль» привело к существованию в экономической и юридической литературе нескольких подходов к определению «банковского надзора». Во-первых, сущность вышеуказанных понятий тесно связана между собой и является предметом активных дискуссий в экономическом и правовом сообществе. Точки зрения на природу и взаимосвязь данных понятий можно разделить на несколько групп:

1. Отождествление понятий «банковский надзор» и «банковское регулирование». Так, например, Г.Г. Фетисов и О.И. Лаврушин определяют банковский надзор, как разновидность банковского регулирования, осуществляемого надзорным органом посредством специфических процедур, технологий и инструментов. C их точки зрения трактовка банковского надзора в широком смысле – это ни что иное как регулирование, поскольку областью применения обоих терминов является государственное регулирование банковской деятельности, видоизменение и воздействие на количественный и качественный состав банковской системы, а также преобладающую часть аспектов текущей деятельности кредитных организаций.

2. Исследование понятий «банковский надзор» и «банковское регулирование» как части непрерывного взаимосвязанного механизма. С.Л. Ермаков рассматривает банковское регулирование и банковский надзор как единый процесс, так как они имеют единую сферу, общую цель, различны лишь способы и инструменты, технологии и процедуры достижения этих целей.

Стоит отметить, что чаще всего в экономической литературе банковское регулирование рассматривается как наиболее в широком смысле, как общее понятие, которому свойственно несколько отличительных черт:

– ограничение, поскольку отсутствует свободная конкуренция из-за высоких входных барьеров и функционировании при жестко заданных параметров;

– внеэкономическое принуждение;

– особая правовая форма, так как регулирование происходит от лица государственно-властных структур.

3. Термин «банковский надзор» во взаимосвязи с понятием «контроль». В.И. Рыбин понимает под банковским надзором – процесс внешнего контроля, т. е. отслеживания, наблюдения (мониторинга), проверок и анализа всех установленных параметров деятельности банка. Схожих взглядов придерживается и С.В. Бабенкова, определяя банковский надзор как многомерную систему контроля, призванную регулировать деятельность участников банковского рынка в рамках предварительного, текущего и последующего надзора банковских операций и сделок.

4. Противопоставление понятий «банковский надзор» и «банковский контроль». По мнению М.В. Максимова, они имеют существенное отличие, заключающееся в отсутствии отношений подчиненности между надзорными органами и поднадзорными лицами.

Во-вторых, можно рассматривать природу понятия «банковский надзор» отдельно от взаимосвязанных с ним понятий. В таком случае необходимо отметить наличие двух точек зрения в зависимости от отрасли знания: экономики или юриспруденции. Например, С.Л. Ермаков банковский надзор рассматривает как особую систему, включающую совокупность мер по установлению и проведению в жизнь требований к кредитным институтам, направленных на обеспечение стабильного функционирования всей банковской системы.

Аналогично трактуют банковский надзор Г.Г. Фетисов и О.И. Лаврушин как систему норм государственно-властного характера, имеющая целью обеспечение стабильного и надежного функционирования банковской системы в целом, а также защиту интересов вкладчиков с помощью государственной регистрации и лицензирования банковской деятельности, установления экономических нормативов функционирования банков и осуществления банковского надзора, главным инструментом которого выступает применение мер воздействия (санкций) от имени государства.

Исходя из этого, можно сказать, что экономическая природа банковского надзора выражается в совокупности мер, направленных на выполнение целей, преследуемых в рамках обеспечения банковской и финансовой стабильности на микро и макроуровне.

Юридическая природа отражена, в первую очередь, в законодательстве, как надзор за соблюдением кредитными организациями норм банковского права, закреплённых государственными органами (в том числе регулятором), иными властными структурами, а также негосударственными саморегулируемыми организациями.

В-третьих, банковский надзор в трудах российских и зарубежных экономистов представляет собой систему.

Из представленных определений банковского надзора можно сказать, что его сущность, в том числе, раскрывается в целях осуществления, которые условно делятся на два уровня. На микроуровне это защита интересов вкладчиков (физических и юридических лиц), как потребителей банковских услуг. На макроуровне (глобальном, национальном) банковский надзор должен обеспечивать стабильность и надежность банковской системы, предотвращая и предвосхищая возможную цепную реакцию краха (системный характер). При этом, банковский надзор не гарантирует то, что тот или иной банк не окажется на стадии банкротства. Его суть заключается в создании таких условий на финансовом рынке, которые будут побуждать банк менять параметры своей деятельности, и даже в случае непринятия мер по финансовому оздоровлению, оперативно абсорбировать дальнейшее распространение «эффекта домино».

Отсюда вытекают 3 основных функции, которые реализует банковский надзор как в банковской системе, так и в целом на финансовом рынке, поскольку непосредственными контрагентами кредитной организации часто являются другие его участники: профессиональные участники рынка ценных бумаг, негосударственные пенсионные фонды, инвестиционные фонды.

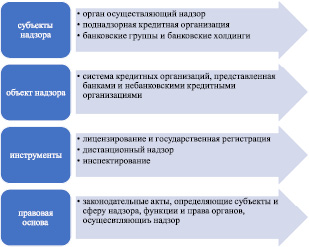

Рис. 1. Элементы банковского надзора как системы

В табл. 1 представлены две экономические точки зрения на функции банковского надзора. При этом наиболее репрезентативной является точка зрения О.И. Лаврушина и Г.Г. Фетисова, поскольку включает использование диагностического инструментария и мер надзорного реагирования, не опираясь на предотвращение кризисного состояния банковской системы, как основного предназначения.

Таблица 1

Функции банковского надзора

|

О.И. Лаврушин, Г.Г. Фетисов |

С.Л. Ермаков |

|

Превентивная |

|

|

способность надзора располагать специальным инструментарием, регулирующим процесс вхождения кредитных институтов в банковскую среду. |

минимизация рисковой деятельности банков, решает задачу по ограничению высокорисковых операций банков, для предотвращения кризисного состояния банковской системы. |

|

Сигнализирующая |

Обеспечительная |

|

способность обладать диагностическим инструментарием, позволяющим своевременно выявлять негативные тенденции в деятельности банков и применять меры надзорного реагирования. |

финансовая поддержка банка в случае его кризисного состояния, оказываемая регулятором, как кредитором последней инстанции. |

|

Контрольная |

Защитная |

|

призвана выявлять отклонения в соблюдении регулятивных норм и требований, причины их возникновения, эффективность действий надзорного органа по предотвращению и устранению возникающих проблем. |

гарантия интересов вкладчиков в случае краха конкретного банка. |

Кроме того, помимо рассмотренных функций целесообразно выделение стимулирующей функции, поскольку надзорная деятельность регулирующего органа, осуществляемая через режимы контактного и дистанционного надзора, а также посредством института кураторства мотивирует кредитные организации на повышение уровня самоконтроля и прозрачности деятельности.

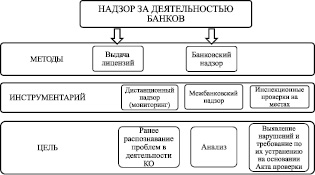

В рамках толкования сущности и функций банковского надзора особое внимание уделяется инструментарию, который позволяет на отдельных этапах обеспечивать регулятору достижение той или иной цели или задачи. На рис. 2 представлен инструментарий, использующийся в рамках двух основных методов надзора за деятельностью кредитных организаций (банковского надзора) для достижений одной из трех целей.

Рис. 2. Методы и инструментарий надзора за деятельностью кредитных организаций

Таким образом банковский надзор определяется как комплекс мероприятий (мер) в рамках наблюдения, регулирования и контроля банковской деятельности, который осуществляется уполномоченными государственными органами, посредством специфических механизмов, процедур, технологий и инструментов в целях создания условий для финансовой устойчивости и поддержания стабильности национальной банковской системы, а также защиты интересов вкладчиков и кредиторов, без вмешательства в оперативную деятельности кредитных организаций.