Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

2. Принципы осуществления банковского надзора

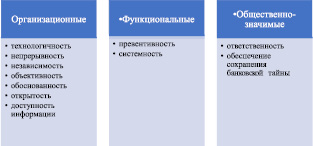

Подходы к принципам осуществления банковского надзора можно рассматривать с нескольких точек зрения. Исследование и следование принципам банковского надзора необходимо, поскольку они являются основой, базисом, на котором раскрываются направления достижения и содержание целей, которые преследует банковский надзор. Это своеобразные объективно сложившиеся установки, следование которым требуется для формирования организационных и функциональных положений. Специальные правовые принципы банковского надзора, по мнению И.В. Винниковой, обосновано, можно разделить на 4 группы. На рис. 3 представлены 3 группы принципов.

Организационные принципы определяют общие направления и основы организации банковской деятельности как регулятора, так и кредитных институтов. Так, например, принцип технологичности предполагает, что все технологии (методы, алгоритмы, методики) надзорной деятельности прописаны, формализованы и закреплены, что обеспечивает защищенность всех участников банковского рынка и формирует взаимное доверие. Принцип независимости подразумевает не только независимость Центрального банка, но и свободу банков в принятии управленческих решений, которые затрагивают внутреннюю деятельность кредитной организации. Принципы открытости и доступности информации закрепляют необходимость прозрачности деятельности, как надзорных органов, так и участников рынка, с целью защиты интересов общественности.

Рис. 3. Три группы принципов банковского надзора

В рамках общественно-значимых принципов принцип ответственности означает существование определенных обязательств банков, связанных с их устойчивым функционированием, обусловленных доверием населения и предоставлением собственных сбережений. Принцип обеспечения сохранения банковской тайны предусматривает недопущение раскрытия информации, которая охраняется законом и становится доступной в рамках проводимых проверок. Раскрытие сведений, составляющих банковскую тайну, может привести к самым разным негативным последствиям, в том числе нарушению прав и интересов вкладчиков и кредиторов, проблемам в деятельности кредитной организации и в результате к дестабилизации банковской системы в целом.

Наиболее важной 4 группой принципов являются Базельские основополагающие принципы, которые ранее включали в себя 25 основных принципов, применяющиеся для обеспечения эффективности системы банковского надзора. В совокупности указанные принципы позволяют не только повысить эффективности надзорной деятельности, но и укрепить доверие к регулятору банковской системы.

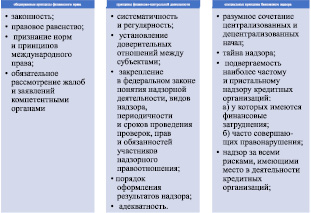

Это не единственный подход к раскрытию принципов банковского надзора, поскольку этот вопрос также является дискуссионным в экономической науке. Несколько отличную классификацию с точки зрения юридической науки предлагает Л.T. Казакбиева, также сгруппированные в три группы на рис. 4. В первые две группы попадают принципы, связанные с финансовым правом и сущностью банковского надзора, как финансово-контрольной деятельностью. Третья группа принципов представляет собой специально отраслевые принципы, свойственные исключительно банковскому надзору. В рамках данной классификации принцип разумного сочетания централизованных и децентрализованных начал является не совсем актуальным для российской банковской системы, поскольку в ней Банк России является централизованной вертикальной структурой, где процесс принятия решений в территориальных учреждениях на местах не является самостоятельным и обособленным, а всецело подчиняется Центральному аппарату Банка России.

Отдельного внимания заслуживают основные принципы эффективного банковского надзора, которые определяют 29 принципов, необходимые для того, чтобы надзорная система была эффективной. Эти принципы делятся на две группы: первая группа (принципы 1 до 13) сконцентрированы на полномочиях, обязанностях и функциях органов надзора, в то время как принципы во второй группе (принципы 14 до 29) сфокусированы на экономических нормативах и требования к банкам. Как правило, это минимальные и необходимые принципы, одновременно с которыми национальные надзорные органы вправе предусмотреть дополнительные ориентиры, учитывающие специфику банковской системы.

Внутри каждой группы принципы можно также разбить на несколько категорий, в зависимости от тех основ банковского надзора, которые они охватывают (группы с краткой характеристикой принципов представлены в табл. 2). Первая группа принципов непосредственно касается надзорного органа и создания базиса для эффективного банковского надзора (принципы 1–3, 8–13). Вторая группа затрагивает процесс лицензирования, структуры собственности и ее изменения (приобретение или передача) (принципы 4–7).

Третья группа охватывает требования к созданию в банках процессов контроля и снижения различных рисков, возникающих в банковской деятельности (принципы 14–25, 29). Четвертая группа принципов касается организации внутреннего контроля, раскрытия информации и публикации отчетности (принципы 26–28).

Рис. 4. Классификация принципов банковского надзора

Высокая степень соблюдения и следование вышеперечисленным принципам должно способствовать повышению общей финансовой стабильности системы. Однако, это не гарантирует и не будет препятствовать банкротству и краху банков. Банковский надзор не может и не должен обеспечивать гарантию того, что банки не будут терпеть неудачи. В рыночной экономике крах и банкротство являются частью риска, который на себя берут предприниматели.

Таблица 2

Классификация основных принципов эффективного банковского надзора

|

Категория (группа) |

Принцип |

Расшифровка |

|

1 |

2 |

3 |

|

Полномочия, обязанности и функции органов надзора |

Принцип 1. Обязанности, задачи и полномочия |

Эффективная система банковского надзора имеет четкое разграничение обязанностей и задач для каждого надзорного органа |

|

Принцип 2. Независимость, подотчетность и правовая защита надзорных органов |

Надзорный орган обладает оперативной независимостью, прозрачными процессами, рациональным управлением и адекватными ресурсами и несет ответственность за исполнение своих обязанностей. |

|

|

Принцип 3. Сотрудничество и взаимодействие |

Законы, нормативные акты обеспечивают основу для сотрудничества и взаимодействия с соответствующими национальными органами и иностранными органами надзора. |

|

|

Принцип 8. Надзорный подход |

Надзорный орган разрабатывает и поддерживает перспективную оценку профиля рисков отдельных банков и банковских групп, пропорциональную их системному значению. |

|

|

Принцип 9. Методы и инструменты надзора |

Надзорный орган использует соответствующий набор методов и инструментов для реализации надзорного подхода и распределяет надзорные ресурсы на пропорциональной основе с учетом профиля риска и системного значения банков. |

|

|

1 |

2 |

3 |

|

Принцип 10. Надзорная отчетность |

Надзорный орган собирает и анализирует отчетность банков как на индивидуальной, так и на консолидированной основе. |

|

|

Принцип 11. Корректирующие и санкционирующие полномочия надзорных органов |

Надзорный орган действует на ранней стадии для устранения небезопасной и необоснованной практики или деятельности, которые могут представлять угрозу для банков или банковской системы. |

|

|

Принцип 12. Консолидированный надзор |

Надзорный орган контролирует банковскую группу на консолидированной основе. |

|

|

Принцип 13. Взаимодействие между странами базирования и принимающими странами. |

Надзорные органы трансграничных банковских групп обмениваются информацией и сотрудничают для эффективного надзора за группами и группами компаний, а также для эффективного урегулирования кризисных ситуаций. |

|

|

Процесс лицензирования, структура собственности и ее изменения (приобретение или передача) |

Принцип 4. Допустимые виды деятельности |

Разрешенные виды деятельности учреждений, имеющих лицензию и подлежащих надзору в качестве банков, четко определены. |

|

Принцип 5. Критерии лицензирования |

Лицензирующий орган имеет право устанавливать критерии и отклонять заявки для учреждений, которые не соответствуют критериям. |

|

|

Принцип 6. Передача значительного права собственности |

Надзорный орган имеет право пересматривать, отклонять и вводить пруденциальные условия в отношении любых предложений о передаче значительного владения или контрольных долей. |

|

|

1 |

2 |

3 |

|

Принцип 7. Основные приобретения |

Надзорный орган имеет право одобрять или отклонять и налагать пруденциальные условия на крупные приобретения или инвестиции банка. |

|

|

Требования к созданию в банках процессов контроля и снижения рисков |

Принцип 14. Корпоративное управление Принцип 15. Процесс управления рисками Принцип 16. Достаточность капитала Принцип 17. Кредитный риск Принцип 18. Проблемные активы и резервы Принцип 19. Концентрационный риск Принцип 20. Операции со связанными сторонами Принцип 21. Страновые риски Принцип 22. Рыночные риски Принцип 23. Риск изменения процентной ставки в банковском портфеле Принцип 24. Риск ликвидности. Принцип 25. Операционный риск |

Надзорный орган определяет наличие в банках и банковских группах надежной политики корпоративного управления, комплексного процесса управления рисками, управления риском, политики своевременного выявления, оценки, мониторинга, контроля и снижения концентрации риска, странового риска в международной кредитной и инвестиционной деятельности, наличие процесса управления рыночным риском и операционным риском, риском процентных ставок. Надзорный орган устанавливает разумные и соответствующие требования к достаточности капитала и ликвидности для банков. Надзорный орган определяет наличие в банке адекватной политики для раннего выявления и управления проблемными активами и поддержания адекватных резервов. Для устранения конфликта интересов надзорный орган требует заключать операции со связанными сторонами на основе принципа «на расстоянии вытянутой руки», осуществлять мониторинг этих операций, предпринимать соответствующие шаги для контроля или смягчения рисков |

|

1 |

2 |

3 |

|

Принцип 29. Злоупотребление финансовыми услугами |

Надзорный орган определяет наличие в банке строгих правил надлежащей проверки клиентов и предотвращения использования банка для преступных видов деятельности. |

|

|

Организация внутреннего контроля, раскрытие информации и публикация отчетности |

Принцип 26. Внутренний контроль и аудит |

Надзорный орган определяет наличие в банке адекватной системы внутреннего контроля для создания и поддержания операционной среды для ведения бизнеса с учетом профиля риска. |

|

Принцип 27. Финансовая отчетность и внешний аудит |

Надзорный орган определяет, что банки и банковские группы подготавливают финансовые отчеты в соответствии с международными принципами и ежегодно публикуют информацию, которая адекватно отражает их финансовое состояние, а также имеют независимое мнение внешнего аудитора. |

|

|

Принцип 28. Раскрытие информации и прозрачность |

Надзорный орган определяет регулярную публикацию информацию банками и банковскими группами на консолидированной и индивидуальной основе, которая легко доступна и справедливо отражает их финансовое состояние и подверженность рискам. |

В контексте анализируемой темы принцип 8 раскрывает суть надзорного подхода в банковской деятельности на уровне Базельских стандартов, в соответствии с которым регулятор должен разрабатывать и поддерживать оценку профиля рисков банков и банковских групп в перспективе, пропорционально их системному значению. Базель III, который основывается на всех принципах, разработанных Базельским комитетом по банковскому надзору (BCBS), стал решительным ответом на международный финансовый кризис 2007–2009 годов и привел к более устойчивому рынку, но также существенно усложнил нормативно-правовую базу. В связи с этим необходимо обратиться к анализу зарубежного опыта организации банковского надзора, в том числе странами, внедрившими требования Базеля.