Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

3. Анализ деятельности Центрального банка РФ по контролю и надзору за банковскими кредитными организациями

Традиционно в сферу полномочий Банка России входило поддержание стабильности банковской системы – что является целью и результатом контрольных и надзорных мероприятий ЦБ РФ. В периоды, когда банковский сектор оказывается под воздействием кризисных явлений, повышается значимость и необходимость эффективного выполнения регулирующим органом своих функций. Коммерческие банки обязаны выполнять нормативные акты и установленные индивидуальные предельные значения нормативов, благодаря которым происходит установление стабильности и снижение рисков банковской деятельности. Системное нарушение любого из нормативов несет в себе те или иные негативные последствия как для банковской системы, для банка в отдельности и каждого вкладчика.

Необходимость осуществления контроля и надзора обуславливается также наличием двух заинтересованных в процессе сторон – вкладчика и кредитора, договорные отношения между которыми нуждаются в урегулировании. Помимо этого, на сегодняшний день около 13 % в Топ-100 крупнейших по капитализации компаний России составляют банки. Они являются системообразующими с многомиллионными капиталами и миллиардными оборотами средств. Наличие таких финансовых гигантов – банковских холдингов требует особого контроля со стороны Банка России.

С точки зрения жизненного цикла банковской и небанковской кредитной организации регулирующую и надзорную деятельность Банка России можно представить в 3 этапа:

1) регулирование и контроль создания кредитных организаций;

2) надзор за текущей деятельностью действующих кредитных организаций;

3) регулирование реорганизации и ликвидации кредитных организаций.

Причинами отказа в выдаче лицензии может быть неудовлетворительное финансовое положение учредителей, а также несоответствие документов требованиям федерального законодательства и иным нормативным актам. С этапом лицензирования тесно связан этап отзыва лицензии, поскольку эта мера приводит к выводу с рынка неэффективных банков и небанковских кредитных организаций. Это крайняя мера воздействия за нарушения законодательства и нормативных актов, регулирующих банковскую деятельность.

В табл. 7 представлены данные количественного состава субъектов банковского рынка за 2015–2017 гг. Тенденции, свидетельствующие о капитализации и значительном укрупнении в банковском секторе, берут начало с 2000-х гг. За последние 5 лет количество действующих КО за пять лет сократилось на 25 % – это одна четвертая всех участников банковского рынка, а динамика количества действующих КО за 3,5 года имеет тренд к резкому сокращению на 32 % до 567.

Причины этого кроются не только в политике оздоровления банковской системы, проводимой Центральным банком через отзыв лицензий и ужесточение требований к участникам, но и с неэффективностью работы, убыточностью деятельности, а также нарушениями законодательства. Крупные участники более устойчивы в периоды кризиса, могут принимать на себя достаточно высокие риски, а также более качественно и разнообразно диверсифицировать портфель (кредитный, инвестиционный).

Однако, как оказалось это не общепринятое правило, поскольку в августе 2017 г. временная администрация вошла в один из крупнейших частных банков (наравне с Альфа-Банком) ПАО Банк «ФК Открытие». Кроме того, на финансовом рынке укрупнение участников приводит к появлению финансовых групп и инвестиционно-банковских холдингов, контролирующих обширные сегменты как национальной, так и мировой экономики. При этом в рамках отзыва лицензий необходимо обратить внимания на основания, которые являются поводом для инициации данного процесса.

Таблица 7

Количество зарегистрированных, действующих кредитных организаций и предоставленных им лицензий на осуществление банковских операций

|

Год Количество кредитных организаций |

01.01.2016 |

Динамика, % (темп прироста в 2018 по сравнению с 2015) |

|||

|

Зарегистрировано – всего |

1049 |

1021 |

975 |

923 |

–12,01 |

|

Количество действующих КО |

834 |

733 |

623 |

561 |

–32,73 |

|

Имеющие генеральную лицензию |

256 |

232 |

205 |

189 |

–26,17 |

|

Имеющие право на осуществление операций с иностранной валютой |

554 |

482 |

404 |

358 |

–35,38 |

|

Имеющие лицензию на привлечение во вклады денежных средств физических лиц |

690 |

609 |

515 |

468 |

–32,17 |

|

Имеющие право на проведение операций с драгметаллами |

203 |

183 |

157 |

149 |

–26,60 |

Статья 20 Федерального закона № 395-1 от 02.12.1990 «О банках и банковской деятельности» закрепляет основания, при наличии которых Банка России вправе или обязан отозвать лицензию. Можно выделить 8 причин, которые за последние годы наиболее часто встречаются при отзыве лицензии у кредитной организации. В табл. 8 представлены ежегодные основания для отзыва лицензии в период с 2014 по 2016 гг.

Таблица 8

Основания для отзыва лицензии, 2014–2016 гг.

|

Основания для отзыва лицензии |

Доля, % |

2016 |

||||

|

Предоставление недостоверной отчетности |

13 |

7,39 |

11 |

5,47 |

5 |

2,19 |

|

Неисполнение банковского законодательства |

75 |

42,61 |

83 |

41,29 |

96 |

|

|

Неоднократное нарушение требований, ст. 6 и 7 ФЗ № 115 |

36 |

20,45 |

36 |

17,91 |

35 |

|

|

Достаточность капитала ниже 2 % |

12 |

6,82 |

27 |

13,43 |

39 |

|

|

Размер капитала ниже минимального значения |

14 |

7,95 |

26 |

12,94 |

36 |

|

|

Неспособность удовлетворить требования кредиторов в течение 14 дней с наступления даты их удовлетворения |

26 |

14,77 |

13 |

6,47 |

15 |

6,58 |

|

Задержка более чем на 15 дней представления ежемесячной отчетности |

0 |

0 |

4 |

1,99 |

0 |

0,00 |

|

Неисполнение в срок требования Банка России о приведении в соответствие величины размера собственных средств (капитала) |

0 |

0 |

1 |

0,5 |

2 |

0,88 |

|

Всего |

176 |

100 |

201 |

100 |

228 |

Наибольшая доля приходится на неисполнение банковского законодательства (41–42 %) и неоднократное нарушение требований, предусмотренных ст. 6 и 7 Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (15–20 %). Однако в 2016 году тенденция несколько изменилась и более весомыми стали такие нарушения как: достаточность капитала ниже 2 % и размер капитала ниже минимального значения. Это свидетельствует о достаточном низком качестве активов банка и необходимости формировать (в т. ч. для исполнения предписаний Банка России) резервы на возможные потери.

Стоит отметить, что аналогичная статистика наблюдалась перед кризисными годами 2008–2009: тогда в 2006 и 2007 гг. нарушение закона о противодействии легализации доходов послужило основанием 51 и 44 раза соответственно. Анализируя состав банков, у которых была отозвана лицензия по причине отмывания доходов, можно сказать, что они являются преимущественно мелкими, играющими несущественную роль в банковской системе страны. Более крупные банки были лишены лицензии из-за утраты платежеспособности, недостаточности капитала или фальсификацией отчетности. Причем к последнему пункту наиболее часто прибегают крупнейшие банки.

В 2017 году ситуация несколько изменилась. Если взглянуть на график на рис. 9, можно увидеть, что на одну треть упало количество отозванных лицензий, что свидетельствует о «закручивании гаек» и о том, что на сегодняшний день мы имеем более оздоровленную банковскую систему. Однако, причины отзыва в 2017 году резко контрастируют с 2016, когда основная доля пришлась на утрату активов и платежеспособности, в тоже время результаты отзыва в 2017 коррелируют с 2015 годом – рост незаконных операций (в том числе нарушение требований ст. 6 и 7 ФЗ № 115) и, одновременно снижение уровня вывода активов из банков собственниками.

В 2016 году тенденция по выводу активов была колоссальной, что очень точно совпадает с высоким процентом отзыва по экономической статье – утрата платежеспособности/активов.

Положительным моментом является возможность оздоровить банковскую систему, исключив недобросовестные и некомпетентные банки. Однако процесс отзыва лицензий агрессивного характера имеет ряд негативных эффектов:

– в основном касается частного среднего и малого банковского бизнеса, что может привести к полному отсутствию конкуренции и превращению банковского рынка в сферу государственной монополии;

– частота и масштаб отзыва лицензий за последние несколько лет поколебали доверие вкладчиков.

– процедура финансового оздоровления показала свою несостоятельность, что привело к фактической невозможности Агентства по страхованию вкладов в полной мере покрывать каждый страховой случай и его существенной задолженности перед Банком России.

В целом массовый отзыв лицензий у российских банков свидетельствует о проблемах в системе банковского надзора. Центральный банк не реагирует на ситуацию заблаговременно и допускает серьезные последствия: появление глубоко проблемных банков, нелегальный отток капитала. ЦБ РФ в этой ситуации не заранее очищает банковскую систему, а констатирует факт наличия проблем у того или иного банка. Данное направление стало актуальным, когда ЦБ предпочел ликвидации кредитной организации осуществлять мероприятия по восстановлению ее платежеспособности, поскольку банкротство банка, особенно имеющего значительные объемы вкладов населения, приводит к необходимости их выплаты из Агентства по страхованию вкладов.

Рис. 9. Причины отзыва лицензий у банков от общего числа отозванных лицензий, 2015–2017 гг., %

Вторым этапом банковского регулирования и надзора является этап, который продолжается в течение всего времени существования кредитной организации. Надзор за текущей деятельностью кредитных организаций осуществляется Банком России в форме дистанционного документарного надзора и проведения инспекционных проверок на местах.

Основной целью дистанционного надзора является оценка рисков, выявление и предупреждение на первичной стадии негативных явлений и тенденций в деятельности и принятие мер для преодоления обнаруженных проблем. Этот аспект банковского регулирования является наиболее актуальным, поскольку другие этапы (помимо государственной регистрации КО и лицензирования к ним относится финансовое оздоровление, ликвидация, противодействие легализации доходов) основываются на результатах дистанционного надзора и инспектирования. Центральный банк посредством надзора не может напрямую повлиять на повышение эффективности деятельности банка, снизить риски и улучшить качество активов. Однако направления дистанционного надзора, реализуемые им, позволяют косвенно влиять, предупреждая негативные проявления на этапе их зарождения.

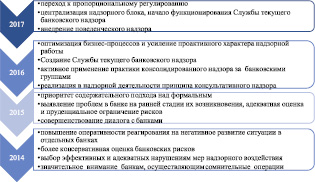

На рис. 10 представлены основные направления и принципы осуществления дистанционного надзора Банком России в период с 2014 по 2017 гг.

Рис. 10. Основные направления и принципы осуществления дистанционного надзора ЦБ РФ, 2014–2017 гг.

С начала 2010-х гг. направлением совершенствования банковского надзора было выбрано развитие содержательных риск-ориентированных подходов при оценке устойчивости кредитных организаций и надзорных действий, ориентированных на защиту интересов кредиторов и вкладчиков кредитных организаций и поддержание стабильности банковского сектора. В связи с созданием мегарегулятора в 2013 г. у ЦБ РФ появились дополнительные возможности для проведения комплексного, консолидированного банковского надзора над банковскими группами и финансовыми конгломератами. Кроме того, законодательные изменения позволили увеличить способы осуществления банковского надзора в разрезе взаимодействия банков с другими участниками финансового рынка.

Особенностью проведения дистанционного надзора с 2011 г. и по сегодняшний день является внедрение системы содержательных риск-ориентированных подходов. Комплексные проверки КО, охватывающие все стороны деятельности организации являются трудоемкими и наиболее затратными, при этом не всегда позволяющими качественно отследить наиболее проблемные направления деятельности банка. Риск-ориентированный подход предполагает выделение по результатам дистанционного надзора наиболее значимых фактических или потенциально принятых банками рисков, таких как утрата активов или капитала, снижение эффективности деятельности, нарушение предельных значений нормативов, причастность к легализации доходов, снижение платежеспособности – все риски, ведущие к потере банком своей устойчивости.

Еще одним направлением в надзоре, которое стало актуальным в 2017 г. стал поведенческий надзор, к которому регулятор последовательно перейдет в рамках консультативного метода надзора за банками. Поведенческий надзор, представляет своего рожа особый механизм, систему, с помощью которой возможно смоделировать поведение людей. Эта система поможет отслеживать то, как и насколько кредитные организации (и в целом все финансовые) адекватно и содержательно информируют потребителя о продуктах и услугах, и тех рисках, которые они в себе несут, а также предлагают тот продукт, который потребитель правильно понимает и может использовать.

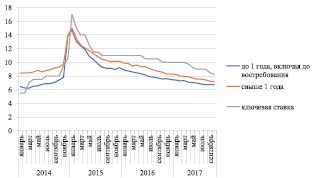

На рис. 11 отражена динамика процентных ставок по вкладам и изменение ключевой ставки – два показателя, которые коррелируют между собой. Ситуация с агрессивной политикой на рынке вкладов обострилась в 2014 г., когда произошел рост стоимости фондирования из-за скачка рыночных процентных ставок, вызванных повышением волатильности финансового рынка.

Рис. 11. Средневзвешенные процентные ставки кредитных организаций по депозитным операциям без учета ПАО «Сбербанк России» и динамика ключевой ставки, 2014–2017 гг., %

В этой ситуации агрессивная процентная политика в сочетании с низкоэффективной системой управления рисками привела к снижению процентной маржи и убыткам в ряде банков. Именно в период пика (декабрь 2014 – январь 2015 гг.) отмечалась агрессивная политика банков по привлечению вкладов населения, так как дефицит фондирования восполнялся по повышенным ставкам: на межбанковском рынке, у ЦБ и у населения.

Таким образом, анализ деятельности Центрального банка РФ в части банковского регулирования и надзора показал, что за 3 года, несмотря на проведение активных мероприятий по совершенствованию системы дистанционного надзора, применения системы риск-ориентированного подхода, количество нарушений законодательства продолжает расти, увеличивается частота сокрытия доходов и их вывод за рубеж, растет количество кредитных организаций, у которых отзывается лицензию.

Начиная с 2014 г., Банк России начал разработку системы консолидированного регулирования, которая подразумевает финансовый надзор за интегрированными финансовыми группами, банковскими холдингами и финансовыми корпорациями, осуществляющими свою деятельность на нескольких секторах финансового рынка.

Это направление работы является сегодня актуальным и необходимым не только банковскому сектору, поскольку деятельность финансовых групп в большей степени сопряжена с такими рисками и нарушениями в деятельности:

– совершение «схемных» сделок на нескольких сегментах финансового рынка, направленных на вывод денежных средств за рубеж;

– сокрытие повышенных рисков консолидированной группы с использованием переводов проблемных активов с балансов одних организаций на балансы других организаций в целях «размывания» риска группы;

– проведение высокорисковых операций, недоступных и непрозрачных, осуществляемые в интересах бенефициаров группы.

Таким образом, в условиях продолжающейся тенденции по отзыву банковских лицензий, введению временных администраций, перспективной реализации на практики пропорционального регулирования необходимо проанализировать третий этап банковского регулирования и надзора – финансовое оздоровление кредитной организации до 2017 года и процессов трансформации механизма санации, а также причины отзыва лицензии у 4 крупнейших частных банков России.