Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

Тема 9. ЗАТРАТЫ НА КАПИТАЛ

Способы вознаграждения за капитал.

Расчет средневзвешенной стоимости капитала.

Предельная стоимость капитала.

Определение рыночной средневзвешенной стоимости капитала.

Цена капитала - это совокупная сумма денежных средств, которые необходимо заплатить за использование определенного объема финансовых ресурсов. Цена капитала выражается в процентах по отношению к объему ресурсов.

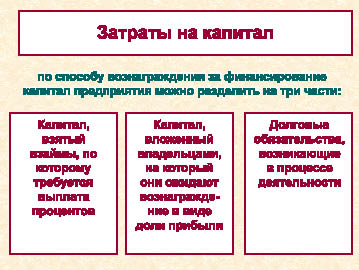

Капитал, которым располагает предприятие, по способу вознаграждения за финансирование можно подразделить на три части (рис. 54):

Капитал, взятый взаймы у банка или иного финансового учреждения, по которому заимодатели требуют выплату процента.

Капитал, вложенный в предприятие владельцами, на который они ожидают прирост и вознаграждение в виде доли прибыли.

Долговые обязательства, возникающие в процессе деятельности, с которыми не связаны сколько-нибудь ощутимые процентные расходы, такие как задолженность поставщикам, задолженность по налогам и т.п.

Рис. 54. Классификация капитала по способу вознаграждения за его использование в качестве источника финансирования

Установить затраты на капитал, который берется взаймы у банка, не представляет сложности, так как они зависят от величины банковского процента. Аналогично устанавливается и стоимость капитала, полученного в результате облигационного займа - в большинстве случаев она определяется величиной фиксированного процента от номинальной стоимости облигации.

Возможные беспроцентные долговые обязательства - такие как, например, задолженность поставщикам - вызывают, вероятно, затраты, но эти затраты входят в цену товара, и их нельзя вычленить без обширного шаблонного расчета. Обычно на практике такие долговые обязательства рассматриваются как беспроцентный капитал. Цена кредиторской задолженности приобретает денежное выражение только в тех случаях, когда предприятие допускает нарушение сроков оплаты, влекущее выплату штрафов, пеней, неустоек.

Затраты на собственный капитал часто выражают как требование определенного вознаграждения или, проще говоря, эти затраты предполагают, что деятельность предприятия будет приносить определенную прибыль и владельцы получат часть чистой прибыли в виде дивидендов.

При этом требуемая доходность привилегированной акции соответствует величине фиксированного дивиденда, зависящего от номинальной стоимости акции.

Оценить доходность обыкновенной акции значительно сложнее, поскольку ее владелец рассчитывает не на фиксированный доход, а на долю в прибыли фирмы. Поэтому в финансовом менеджменте используется целый ряд методов оценки требуемой доходности этой ценной бумаги.

Наиболее простым из них при постоянных темпах роста бизнеса является метод расчета требуемой доходности, исходя из объявленных дивидендов предыдущего года, умноженных на темпы производственного роста.

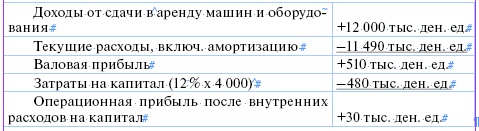

Рассмотрим влияние учета стоимости собственного капитала предприятия на финансовые результаты на конкретном примере.

АО «Строймаш» - предприятие, сдающее машины и оборудование в аренду местным стороительным компаниям. Укрупненный баланс и отчет о прибылях и убытках предприятия имеют следующий общий вид:

Баланс:

Активы предприятия 4 000 тыс. ден. ед.

Задолженность поставщикам 400 тыс. ден. ед.

Банковский заем 1 600 тыс. ден. ед.

Собственный капитал 2 000 тыс. ден. ед.

Отчет о прибылях и убытках:

Доходы от сдачи в аренду +12 000 тыс. ден. ед.

Текущие расходы, включ. амортизацию -11 490 тыс. ден. ед.

Валовая прибыль +510 тыс. ден. ед.

Процентные расходы (10 %×1 600) -160 тыс. ден. ед.

Прибыль до налогообложения +350 тыс. ден. ед.

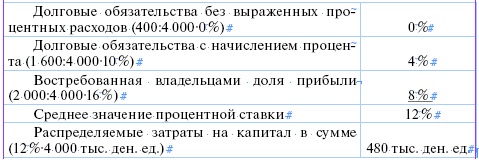

По банковскому займу придется выплатить 10 %, кроме того, владельцы предприятия рассчитывают получить 16 % на вложенный капитал.

Процентная ставка затрат на капитал, распределяемых на предприятии по подразделениям и продукции для внутреннего учета, рассчитывается как средневзвешенное значение затрат на капитал:

Цена, в которую предприятию обходятся собственные и заемные источники финансирования, определяется как средневзвешенная стоимость капитала.

Средневзвешенная стоимость капитала - средняя цена совокупного капитала заданной структуры.

Она выражается в процентах и рассчитывается как средневзвешенная величина трех компонент:

стоимости заемных средств (включая кредиторскую задолженность);

стоимости привилегированных акций;

стоимости обыкновенных акций.

Основные этапы определения средневзвешенной стоимости капитала:

1. Определить стоимость всех источников финансирования.

2. Определить удельные веса каждого источника финансирования в общей сумме обязательств и собственного капитала.

3. Перемножить стоимость средств по каждому источнику на соответствующие удельные веса.

4. Вычислить средневзвешенную стоимость капитала путем суммирования полученных результатов.

При определении стоимости долговых обязательств необходимо проводить корректировку на налоговые льготы в соответствии с действующим законодательством, поскольку средневзвешенная стоимость капитала, по определению, представляет собой посленалоговую стоимость различных источников средств предприятия.

Стоимость капитала является измерителем уровня рыночной цены фирмы. Снижение цены капитала приводит к росту рыночной стоимости фирмы и наоборот. Особенно наглядно эта зависимость отражается на деятельности акционерного общества, цена акций которого поднимается или снижается на фондовом рынке, что влияет на стоимость капитала общества. Следовательно, управление стоимостью капитала является необходимым условием повышения рыночной цены фирмы.

Поэтому в реальных условиях хозяйствования важнее знание не балансовой, а рыночной средневзвешенной стоимости капитала. Балансовая стоимость пассивов отражает величину отдельных источников финансирования в момент их привлечения и может значительно отличаться от рыночной. Поэтому при определении рыночной средневзвешенной стоимости капитала удельные веса источников привлечения капитала следует рассчитывать, когда это возможно, на основе их рыночной стоимости.

Рыночная стоимость долговых обязательств, активно обращающихся на рынке, определяется ожидаемым потоком доходов от владения или распоряжения ими. Соответственно, рыночная стоимость облигации определяется текущей стоимостью будущих денежных потоков, зависящих от номинальной стоимости и стоимости погашения этой ценной бумага, от купонной процентной ставки и ставки дисконтирования, а также от срока ее погашения.

Если же облигации не имеют обращения на рынке и размещаются конфиденциально, их рыночную стоимость трудно определить. Можно сопоставить цены облигаций, размещенных конфиденциально, с ценами облигаций аналогичных компаний, имеющих обращение на рынке. Однако следует помнить, что реальная рыночная цена определяется только рынком.

Для привилегированных и обыкновенных акций необходимо использовать текущую рыночную цену и умножить ее на ожидаемое число периодов. Если они не имеют хождения на рынке, ожидаемые цены не отражают текущей рыночной цены.

Рыночная цена акции должна быть равна дисконтированной сумме ожидаемых дивидендов по ней, поскольку прирост курса в конечном итоге объясняется теми доходами, которые будут выплачены по акции, т.е. будущими дивидендами.

При оценке привилегированной акции целесообразно применять метод капитализации дохода, рассматривая стоимость такой акции как приведенную стоимость в денежном выражении серии равных периодических денежных потоков (дивидендов), имеющих место без ограничения во времени.

Для определения рыночной стоимости обыкновенных акций используют формулы метода дисконтированных денежных потоков.

Если акция меняет владельцев, то ее рыночная стоимость должна учитывать не только приведенную стоимость ожидаемых дивидендов, но и будущую стоимость акции на дату ее продажи.

В случае, когда темп роста дивидендов по обыкновенной акции постоянен, рыночную стоимость акции можно рассчитать, используя модель Гордона.

При этом необходимо учитывать, что рыночная цена обыкновенных акций - это не только рыночная оценка их номинальной стоимости, но и капитализированной прибыли, приходящейся на одну обыкновенную акцию.

Поскольку источники самофинансирования ограничены в объемах, то при реализации крупных инвестиционных проектов предприятия вынуждены рассчитывать на привлеченный и заемный капитал. С ростом доли заемных средств в общей сумме источников долгосрочного капитала цена собственного капитала постоянно увеличивается возрастающими темпами, а цена заемного капитала, оставаясь сначала практически неизменной, затем тоже начинает возрастать.

Предельная стоимость капитала - это изменение средневзвешенной стоимости в связи с дополнительными инвестициями. Предельная стоимость рассчитывается на основе прогнозных значений расходов, которые компания вынуждена будет понести для наращивания объема инвестиций при сложившихся условиях фондового рынка.

График, или диаграмма, показывающая взаимосвязь между стоимостью капитала и уровнем нового финансирования, называется взвешенной предельной стоимостью капитала.

Для построения графика необходимо определить стоимость и объем финансирования для каждого источника, а затем вычислить точки излома, где взвешенная стоимость будет увеличиваться:

УПРАЖНЕНИЯ

9.1. Найти средневзвешенную стоимость фирмы, имеющей капитал, в структуре которого 30 % - заемный капитал, 10 % - привилегированные акции и 60 % - обыкновенные акции. До учета налоговых льгот стоимость долговых обязательств составляет 8 %. Стоимость привилегированных акций - 10 % , ожидаемый доход по обыкновенным акциям - 14 %. Ставка налога - 20 %.

9.2. Рассчитать средневзвешенную стоимость капитала предприятия, если пассив имеет следующую структуру (тыс. руб.):

Собственные средства 1000 в т.ч. привилегированные акции 100

обыкновенные акции и нераспределенная прибыль 900

Заемные средства 500 в т.ч. долгосрочные кредиты 100

краткосрочные кредиты 300

кредиторская задолженность 100

Дополнительно дано, что уровень дивидендов составляет:

по привилегированным акциям - 20 %,

по обыкновенным акциям - 25 %.

Проценты за кредиты: долгосрочный - 18 % годовых, краткосрочный - 20 % годовых.

Проценты по краткосрочному кредиту относятся на себестоимость в пределах норматива ЦБ РФ + 3 процентных пункта. Норматив ЦБ РФ - 14 %. Ставка налога на прибыль - 24 %.

Кредиторская задолженность за счет пени обходится предприятию в 5 %.

Как изменится величина средневзвешенной стоимости капитала предприятия, если:

а) кредиторская задолженность свободна от пени;

б) дивиденды выплачиваются только по привилегированным акциям;

в) дивиденды не выплачиваются вообще.

9.3. Определить стоимость бессрочной привилегированной акции, дивиденды по которой составляют 7 евро, если получаемый доход 12 %.

9.4. Определить стоимость обыкновенной акции, дивиденд по которой оплачен в размере 1 евро, устойчивые темпы роста дивидендов 6 %, ожидаемая инвесторами ставка доходности 10 %.

9.5. Вычислите приведенные стоимости облигаций при допущении, что доходность к погашению равна 8 %, а номинальная стоимость 1000 руб.:

облигация А - годовой купонный доход 6 %, срок погашения 2 года;

облигация Б - годовой купонный доход 10 %, срок погашения 2 года.

9.6. Имеется облигация с нулевым купоном, номиналом 1000 руб. и сроком погашения через 10 лет. Найти ее приведенную стоимость при дисконтировании будущих платежей под 10 % годовых:

а) при начислении процентов каждые полгода;

б) при ежегодном начислении процентов.

9.7. Компания не реинвестирует прибыли, и предполагается, что дивиденды по привилегированным акциям составят 5 руб. на акцию. Если в настоящее время цена акции равна 40 руб., какова ставка рыночной капитализации?

9.8. Ожидается, что дивиденды компании будут постоянно расти на 5 % в год. Если дивиденды этого года равны 10 руб., а ставка рыночной капитализации 8 %, какова в настоящее время расчетная цена акции?

9.9. Вычислите средневзвешенные затраты на капитал для компании, используя следующую информацию:

Количество облигаций компании в обращении - 75 млн. штук. Облигации продаются по цене 90 коп. за штуку. Доходность облигации к погашению составляет 16 %.

Количество выпущенных акций - 2 млн. 500 тыс. штук. Акции продаются по 42 руб. за штуку. Ожидаемая норма доходности акций составляет 25 %.

Ставка налога на прибыль 20 %.

9.10. Целевая структура капитала: 35 % обыкновенных акций, 10 % привилегированных акций, 55 % - заем. Стоимость собственного капитала - 18 %, стоимость привилегированных акций - 8 %, стоимость займа - 10 %. Налоговая ставка - 35 %.

а) Какова средневзвешенная стоимость капитала? Какой она станет, если дивиденды выплатить только по привилегированным акциям?

б) Президент компании хочет получить ответ на вопрос: почему компания не вкладывает больше средств в привилегированные акции, ведь их стоимость меньше стоимости займа?

9.11. Компания имеет следующую структуру капитала: заемный капитал - 1 млн. 200 тыс. руб., привилегированные акции - 800 тыс. руб., обыкновенные акции и нераспределенная прибыль - 2 млн. руб.

Реальная стоимость облигаций - 11,06 %; рыночная стоимость привилегированных акций - 9 %, рыночная стоимость обыкновенных акций - 16,72 %.

В этом году компания будет иметь для инвестирования 200 тыс. руб. нераспределенной прибыли. Компания хочет привлечь дополнительные средства для осуществления нескольких инвестиционных проектов.

Привлечение заемного капитала: новые 10-летние облигации на сумму 200 тыс. руб. могут быть проданы по 980 руб. и принесут компании по 960 руб. при купонной ставке 10 %. Если с помощью облигаций пытаться собрать более 200 тыс. руб., с каждой облигации можно будет получить только по 940 руб.

Эмиссия привилегированных акций: акции могут быть размещены по 77 руб. и компания получит с каждой 75 руб., если дивиденд будет в размере 7 % от номинала в 100 руб. при любом объеме размещения.

Эмиссия обыкновенных акций: текущий курс акции 22 руб., и компания в ходе размещения может получить по 20 руб. с каждой. В этом году компания будет иметь для инвестирования 200 тыс. руб. нераспределенной прибыли.

Составить диаграмму взвешенной предельной стоимости капитала.

КОНТРОЛЬНЫЕ ТЕСТЫ

1. Затраты на собственный капитал предприятия:

1) равны нулю

2) равны сумме дивидендов по привилегированным акциям

3) равны сумме объявленных дивидендов

2. Средневзвешенная стоимость капитала - это:

1) сумма стоимостей компонентов структуры капитала, деленная на их число

2) сумма стоимостей компонентов структуры капитала после уплаты налога, помноженная на их доли в итоге баланса компании

3) сумма стоимостей отдельных компонентов структуры капитала, таких как долг, привилегированные акции, обыкновенные акции, нераспределенная прибыль

4) стоимость последнего рубля вновь привлеченного капитала

3. Предельная стоимость капитала - это:

1) изменение средневзвешенной стоимости в связи с дополнительными инвестициями

2) максимальная стоимость новых инвестиций

3) оптимальная величина средневзвешенной стоимости капитала

4) стоимость дополнительного капитала

4. Рыночная средневзвешенная стоимость капитала рассчитывается на основе:

1) балансовой стоимости источников финансирования

2) текущей стоимости источников финансирования

3) номинальной стоимости источников финансирования

4) остаточной стоимости источников финансирования

5. Формула точки разрыва:

1) общую сумму капитала по более высокой стоимости данного вида делить на долю капитала этого вида в структуре компании

2) долю капитала данного вида в структуре компании делить на общую сумму капитала по более низкой стоимости этого вида

3) общую сумму капитала по более низкой стоимости данного вида делить на долю капитала этого вида в структуре компании

4) долю капитала данного вида в структуре компании делить на общую сумму капитала по более высокой стоимости этого вида

6. Единственный источник финансирования, который при грамотном финансовом менеджменте имеет нулевую стоимость - это:

1) привилегированные акции

2) обыкновенные акции

3) банковский заем

4) кредиторская задолженность

5) облигационный заем