Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

2.6. Инструменты денежного рынка

Термин «денежные рынки» используется для описания рынка долговых инструментов со сроком погашения менее одного года (обычно значительно меньше одного года). Обычно операции с такими продуктами осуществляются между банками и профессиональными управляющими краткосрочными денежными средствами, в основном на внебиржевом рынке, а не через официальную биржу. Частные инвесторы, как правило, не проявляют заинтересованности в этой области.

Применяя специфические инструменты, банки могут покрывать свои потребности в ликвидности (то есть краткосрочные потребности в денежных средствах), а Центральный банк может использовать данный рынок для регулирования национальной денежной системы.

На данном рынке действуют четыре основных инструмента: казначейские векселя, переводные (коммерческие) векселя, коммерческие бумаги и депозитные сертификаты.

Вексель – понятие и особенности векселей

Вексель опосредствует движение не инвестиционного, а ссудного капитала, поэтому в отличие от инвестиционных ценных бумаг не имеет собственной стоимости, в нем отражена стоимость материальных ценностей.

Платежную функцию векселя нельзя отождествлять с функцией денег как средства платежа. Вексель определяет не только сумму предстоящих платежей, но и закрепляет конкретные условия и срок кредитных отношений. Кроме того, в отличие от обычных денег, которые не оказывают прямого воздействия на эффективность хозяйствования, вексель является активным экономическим инструментом.

Вексель – один из самых старых и важнейших финансовых инструментов. В странах с развитыми финансовыми системами вексель занимает значительную долю в финансовом обороте – 20-25 %.

Документы, которые по содержанию могут быть отнесены к первым векселям, появились в XII веке в Италии. В то время размен монет часто совмещался с переводом денег в другое место. Запись о совмещенной сделке размена – перевода производилась банкиром (менялой) не только в книге, но и на отдельном листке бумаги, т.к. деньги должны были быть возвращены в другом месте другим банкиром, которому клиент должен был предъявить письмо от первого банкира с поручением выплатить определенную сумму. Таким образом, исторически первым видом векселя является перекидной вексель.

В дальнейшем вексель получил широкое распространение, став не только средством перевода денег, но и средством платежа, кредита и получения долга.

В России вексель появился в конце XVII века. Долгое время практики вексельного обращения, даже вне Италии, была в руках итальянских менял-банкиров. Затем получил широкое применение в Германии. До сих пор эталоном векселя считается его немецкий вариант.

В современных условиях вексель регулируется специальными нормами вексельного права. Многие страны унифицировали свое вексельное законодательство на основе Женевских вексельных конвенций.

Женевские вексельные конвенции – это многосторонние договоры, заключенные на конференции в Женеве в 1930 г. и регламентирующие порядок применения в платежном обороте векселей. Основная цель Женевских конвенций – унификация вексельных законов.

Страны – участницы вексельных конвенций (Австрия, Бельгия, Германия, Франция, Швейцария), в разные годы ввели в действие Единый вексельный закон (ЕВЗ). В 1936 г. к ним присоединился и Советский Союз. Великобритания и США составили и другую основную систему вексельного права – англо-американскую.

Например, в Женевской и англо-американской системах вексельного права имеются следующие различия:

– количество обязательных реквизитов переводного векселя по английскому закону меньше, чем у векселя, составленного по Женевской системе;

– в Женевской системе наличие в индоссаментах подложной подписи не прерывает цепь индоссаментов; в англо-американской системе такой индоссамент недействителен;

– англо-американская система допускает выставление векселей по наступлению определенного события, время которого не определено; Женевская – нет;

– англо-американская система допускает включение процентной оговорки в любой вексель;

– Женевская – только в векселя платежом по предъявлении или во столько-то времени от предъявления.

В соответствии с ГК РФ вексель является ценной бумагой. С 1997 г. действует Федеральный закон «О переводном и простом векселе».

Особенности функционирования векселя:

– абстрактность означает, что обязательства по векселю не зависят от тех событий, в результате которых вексель появился. Если вексель появился в результате торговой сделки, которая по каким-либо причинам не состоялась, вексель не теряет силы;

– безусловный характер вексельного обязательства. Платеж не может быть обусловлен наступлением каких-либо событий, а если они указаны в векселе, то считаются ненаписанными. То есть, если вексель имеет вексельную силу (составлен по форме и является подлинным), то платеж по нему должен быть совершен без соблюдения каких-либо условий;

– бесспорный характер вексельного обязательства означает, что взыскание по векселю может быть наложено на всех обязанных по данному векселю лиц без суда («спора») в результате совершения акта протеста в нотариальном порядке;

– обращаемость (возможность многократной передачи векселя из рук в руки посредством передаточной надписи позволяет использовать его как средство обращения);

– «вексельная строгость» (реквизиты определены законами о векселях, отсутствие хотя бы одного из них лишает вексель юридической силы). Особой строгостью отличается процедура взыскания вексельных долгов;

– не существует коммерческих векселей на предъявителя, т.к. в основе вексельного обращения лежат реальные денежные сделки с конкретными хозяйствующими субъектами. Предъявительским вексель может быть сделан в процессе последующего оборота при передаче через индоссаменты.

Вексель – неэмиссионная ценная бумага, порождающая его сделка также индивидуальна, как и участвующие в векселе лица; эмиссия векселя не предусматривает государственной регистрации. Указ Президента «О защите прав инвесторов» запрещает размещение векселей среди широкого, заранее не определенного круга лиц;

Вексель – краткосрочный денежный документ: максимальный срок обращения – 361 день, в России – 180 дней.

Достоинства векселя:

– упорядочивает деловые отношения между контрагентами;

– снижает риски, связанные с коммерческим кредитованием;

– уменьшает потребность в денежных средствах;

– является универсальным расчетным средством;

– ускоряет проведение сделок;

– обеспечивает получение кредита и соответствующую отсрочку платежа;

– вексель может служить предметом залога;

– вексель можно использовать по нескольким сделкам, т.е. погасить несколько обязательств;

– вексель дает возможность списать взаимные долги путем осуществления взаиморасчетов между предпринимателями;

– вексель способствует развитию сбыта, снижая затоваренность определенного рода продукцией;

– расчеты векселями, отсрочивая налоги, в какой-то мере ослабляют налоговый пресс для предприятия;

– вексель можно внести в виде взноса в уставной капитал вновь образованного предприятия;

– вексель можно продать на рынке или учесть в банке.

Недостатки векселя:

– входит в группу финансовых инструментов повышенного риска, т.к. по степени очередности выплат на предприятии стоит на последнем месте;

– вексель не может не способствовать росту инфляции как суррогатные деньги, эмиссия которых не контролируется.

Вексель – это безусловное письменное долговое обязательство, строго установленной формы, дающее его владельцу (векселедателю) бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы.

Виды векселей и их характеристика

Различают простые и переводные векселя.

Простой (соло-вексель) – письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить при наступлении срока определенную сумму денег держателю векселя.

Переводной вексель (тратта) – письменный приказ векселедателя (трассанта) об уплате указанной в векселе денежной суммы третьему лицу – держателю векселя (ремитенту).

В обращении переводных векселей участвуют три стороны:

? трассант – векселедатель, лицо, выдающее вексель;

? трассат – лицо, ответственное по векселю; плательщик, которому векселедержатель предлагает произвести платеж;

? ремитент – лицо, в пользу которого выписан вексель; первый приобретатель, получающий вместе с векселем право требовать и платеж по нему.

Переводной вексель выдается векселедателем (должником, покупателем, плательщиком) на имя первого держателя (продавца, кредитора).

Процесс обращения простого векселя может быть представлен следующим образом:

– покупатель выдает вексель продавцу (векселедатель – векселе держателю);

– продавец (векселедержатель) отгружает товар или оказывает услуги заказчику (векселедателю);

– продавец предъявляет в установленный срок вексель к оплате;

– покупатель оплачивает выполненные работы, услуги, постав ленный товар – гасит вексель.

Процесс обращения переводного векселя представлен на следующей схеме:

– векселедатель (трассант) направляет плательщику (трассату), т.е. лицу-должнкку, товар, а также тратту – переводной вексель, выставленный на плательщика;

– плательщик (трассат) акцептует вексель и возвращает его векселедателю (трассанту);

– векселедатель (трассант) направляет акцептованный вексель ремитенту-получателю денег по переводному векселю;

– ремитент направляет переводной вексель трассату к оплате;

– трассат дает распоряжение банку об оплате векселя и одновременно гасит его, делая отметку об оплате на его оборотной стороне; г,

– ремитент направляет вексель кредитору;

– кредитор направляет вексель в банк трассата для перечисления денег на свой счет;

– деньги поступают в погашение кредита.

В случае с простым векселем векселедатель одновременно является И плательщиком. При выписке переводного векселя (тратты) векселедатель (трассант) указывает наименование плательщика, а также наименование того, кому или по приказу кого должен быть совершен Платеж. Плательщик, указанный в переводном векселе, должен акцептовать вексель, т.е. поставить на нем свою подпись и отметку «акцептован», «принят», «заплачу» и тем самым принять на себя обязательство оплатить вексель при наступлении указанного срока.

Векселедатель простого векселя и акцептант переводного являются главными должниками по векселю и несут ответственность за оплату векселя в срок.

Различие между векселями заключается в природе лица, выписывающего вексель. В простом – это должник, в переводном – это, как правило, кредитор. Отсюда и различия в характере самих векселей. В простом – это личное обязательство уплаты, а в переводном – указание (приказ) уплаты третьему лицу.

Вексель должен содержать следующие реквизиты:

1) вексельную метку, т.е. наименование указанного документа, на языке, на котором документ составлен;

2) ничем не обусловленное обязательство произвести платеж определенной суммы денег; вексельная сумма указывается прописью, либо прописью и цифрами. В случае расхождения, правильной является сумма прописью. Если разногласия имеются между суммами прописью, то вексель считается выписанным на меньшую сумму; вексельная сумма может включать проценты;

3) указание срока платежа. Если срок не указан, то рассматривается как подлежащий оплате по предъявлении. Срок обозначается датой:

– на определенный день (например, обязуюсь заплатить 15.05.2002 г.) Если срок приходится на нерабочий день, то платеж должен быть осуществлен в первый рабочий день, следующий за датой платежа;

– во столько-то времени от составления (дни или месяцы); отсчет начинается со дня составления векселя (день даты составления не входит в счет), и днем платежа считается последний день срока. Если срок указан в месяцах, то срок платежа наступает в то число последнего месяца, которое соответствует числу написания векселя. Если нет такого числа, то в последнее число месяца;

– по предъявлении (максимальный срок – в течение года от составления);

– во столько-то времени от предъявления. Отсчет срока начинается со дня предъявления, таковым считается отметка плательщика на векселе о согласии на оплату или дата протеста. Срок оплаты не должен превышать год со дня составления;

– место, в котором должен быть совершен платеж. В качестве места платежа может быть место жительства плательщика (для организа-

ции – юридический адрес) или другое место, обозначенное в векселе (например, банк). Если место платежа не указано, то в качестве такового рассматривается место, обозначенное рядом с наименованием плательщика (совпадает с местонахождением плательщика);

– наименование лица, кому или по приказу кого платеж должен быть совершен;

– дату и место составления векселя. Точная дата составления векселя указывается рядом с указанием места его составления. При отсутствии даты невозможно определить, имело ли право лицо, подписав шее вексель, выступать в качестве векселедателя. Дата необходима для определения вексельного срока, если вексель должен быть представлен к платежу во столько-то времени от составления, во столько-то времени от предъявления или по предъявлении (т.е. не позднее 12 месяцев со дня его составления);

– подпись векселедателя – собственноручная; нанесена рукописным путем. Если вексель выписан юридическим лицом, то необходима также печать организации.

В переводном векселе вместо обязательства об оплате указывается предложение уплатить определенную сумму денег, а также наименование того, кто должен осуществлять платеж – плательщика.

Отсутствие любого из обязательных реквизитов лишает вексель юридической силы.

Платеж по векселю может быть обеспечен полностью или в определенной части вексельной суммы посредством аваля, т.е. вексельного поручительства. Аваль дается третьим лицом или одним из лиц, подписавших вексель. Авалист отвечает за платеж так же, как и тот, за кого он дал аваль.

Аваль оформляется специальной подписью авалиста, которая делается на лицевой стороне векселя или на добавочном листе к векселю (аллонже). В авале указывается, за кого выдана банком гарантия, место и дата выдачи, проставляются подписи двух первых должностных лиц банка.

Действующее вексельное законодательство предусматривает возможность передачи векселя из рук в руки в качестве платежа с помощью индоссамента.

Индоссамент – передаточная надпись на векселе или аллонже, удостоверяющая, что право по векселю передается к другому лицу, выполняющая в то же время гарантийные функции.

Лицо, передающее вексель по индоссаменту, называется индоссантом. Лицо, получающее вексель по индоссаменту, – индоссатом. К Индоссату переходят все права и обязательства по векселю.

Процесс передачи права на оплату векселя называется индоссацией.

Ремитент может поступить с векселем двояко: либо предъявить его к оплате трассату, либо сделать на оборотной стороне векселя передаточную надпись и передать права на оплату векселя другому лицу.

При этом векселедержатель может:

– хранить вексель у себя до наступления срока платежа и затем предъявить его к оплате при наступлении срока его погашения;

– передать вексель третьему лицу (а тот может передать другому) для погашения долга; получить ссуду в банке под залог векселя в порядке учета векселей.

Существуют следующие варианты индоссаментов: простой; залоговый; инкассовый (препоручительный); бланковый; на предъявителя; исключающий ответственность индоссамента за платеж по векселю; исключающий необходимость протеста векселя в отношении данного индоссанта.

В простом (ничем не обусловленном) индоссаменте указывается наименование банка, какому (или по приказу какого) необходимо заплатить вместо индоссанта, и его адрес. В залоговом индоссаменте подчеркивается то, что банк, которому необходимо заплатить по векселю, является векселедержателем по этому векселю; в инкассовом (препоручительном) – то, что банк выступает как доверенное лицо индоссанта, имеющее право получить причитающиеся деньги. Индоссамент, не содержащий указаний на лицо, в пользу которого он сделан, относится к бланковым. Индоссамент на предъявителя означает приказ заплатить любому предъявителю векселя. Индоссамент, исключающий ответственность индоссанта за платеж: по векселю, должен содержать надпись: «Вместо меня заплатите коммерческого банку, по адресу, но без оборота на меня». Индоссамент, исключающий необходимость протеста векселя, означает, что лица, к которым предъявлен иск по переводному векселю, не могут противопоставить индоссанту возражения об оплате векселя.

Отказ от акцепта векселя должен быть нотариально удостоверен. Нотариально удостоверенный отказ плательщика от оплаты носит на -звание вексельного протеста.

При непоступлении платежа векселедержатель отправляет вексель кредитору или любому другому обязанному по векселю лицу вместе с протестом о неплатеже.

В зависимости от целей и характера сделок, лежащих в основе выпуска векселей, а также от их обеспечения, различают коммерческие, финансовые и фиктивные векселя.

Коммерческий вексель представляет собой документ, посредством которого оформляется коммерческий кредит, т.е. средства, предоставляемые в товарной форме продавцами покупателям, в виде отсрочки платежа за проданные товары. Сфера его обращения ограничена, поскольку он обслуживает только процесс продвижения товаров на рынке и обусловливает кредитные обязательства, выданные для завершения этого процесса посредством замены дополнительного капитала, необходимого на время обращения.

Объектом коммерческого кредита служит товарный капитал, а его субъектами выступают агенты товарной сделки: продавец-поставщик и покупатель. Коммерческий вексель, как известно, является кредитным документом, средством инкассирования долга и вместе с тем обладает платежными свойствами.

Коммерческие векселя появляются в обороте на основании сделки купли-продажи товаров в кредит, когда покупатель, не обладая в момент покупки достаточной суммой свободных денег, предлагает продавцу вместо них другое платежное средство – вексель, который может быть как его собственным, так и чужим, но индоссированным, содержащим передаточную надпись.

Товарный вексель обеспечен теми суммами, которые поступят к векселедателю от продажи купленных при помощи этого векселя товаров. Именно такие покупательные векселя являются основой вексельного оборота, поскольку они ограничены конкретными сроками и суммами проданных в кредит товаров.

Финансовые векселя используют для оформления ссудных сделок в денежной форме. Формализация денежного обязательства финансовым векселем является способом дополнительного обеспечения своевременного и точного его выполнения с целью защиты прав кредиторов. Векселя могут также подразделяться на платежные, когда они подлежат оплате, и обеспечительные, служащие лишь для обеспечения предостовляемого кредита. Тратты, выставленные банком на банк, обычно являются финансовыми траттами, посредством которых один банк предоставляет другому возможность воспользоваться кредитом путем продажи этих тратт на рынке. Они служат в основном для выравнивания тонных разрывов платежного баланса и часто являются способом финансирования спекулятивных операций с ценными бумагами.

Фиктивными называют векселя, происхождение которых не связано с реальным перемещением ни товарных, ни денежных ценностей. К ним относятся дружеские, бронзовые (дутые) и встречные векселя.

Дружеским называется вексель, когда одно предприятие, являющееся кредитоспособным, «по дружбе» выписывает вексель другому, испытывающему финансовые затруднения, с целью получения последним денежной суммы в банке путем учета залога данного векселя.

Встречный вексель выписывается партнером с целью гарантии оплаты по дружескому векселю.

Бронзовыми (дутыми) называются векселя, выданные от вымышленных или некредитоспособных лиц.

Операции с векселями

Коммерческие банки могут совершать следующие операции с векселями:

– принятие векселей на инкассо, для оплаты;

– учет векселей;

– выдача ссуд под вексельное обеспечение (залог векселей).

Учреждения Центрального банка могут осуществлять операции по переучету векселей.

Инкассирование векселей производится банком по поручению векселедержателя. Для инкассирования применяются векселя с оплатой в тех местах, где есть учреждения банков. Такой вексель должен быть снабжен препоручительной надписью на имя банка.

Приняв на инкассо векселя, банк обязан переслать их по месту платежа. Извещение плательщика по векселю о сдаче документов на инкассо производится векселедержателем самостоятельно.

Банк по договору-поручению векселедержателя может взять на себя (помимо инкассирования) обязанности по протесту векселя в случае его неоплаты в срок.

Банк обязан не позднее 7 календарных дней после наступления срока платежа передать вексель нотариусу для оформления протеста. После возвращения от нотариуса векселя с надписью о протесте банк предъявляет хозяйственному суду письменное требование об оплате векселя в самый короткий срок (от 3 до 7 дней). При невыполнении этого требования банк обращается в судебные органы для принудительного взыскания долга по векселю.

Под учетом векселей понимается такая операция, когда векселедержатель продает банку векселя по индоссаменту до наступления срока платежа и получает определенную сумму по векселю за вычетом учетного процента (дисконта). В этом случае банк становится лицом, которое должно получить платеж по векселю в установленный срок.

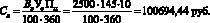

Учет векселей предполагает, что сумма учетного процента (дисконта) определяется заранее по формуле:

где Вв – валюта векселя; Ус – учетная ставка; Пп – процентный период.

Например, в банке учитывается вексель в 2500 руб. (Вв) сроком на 20 октября, а операция по учету производится 25 мая при учетной ставке в 10 % (Ус). Все расчеты с векселедателем будут производиться следующим образом:

1. Определение процентного периода – Пп:

Пп = 30•4 + 20 + 5 = 145 дн.

2. Исчисление суммы учета – суммы процентной ставки – Сс:

3. Определение цены векселя – Цв:

Це = Ве – С = 2500 00 – 100 694,44 = 2 399 305,36 руб.

Операции по учету векселей могут сопровождаться выдачей вексельного кредита. Заявка на этот кредит представляется векселедержателем в банк по месту открытия его расчетного (текущего) счета. При определении целесообразности выдачи кредита под учет векселей, банк ориентируется на степень кредитоспособности клиента и возможность своевременного возврата ссуды.

Для того, чтобы обеспечить своевременный возврат заемщиком ссуды, банк может принимать векселя под залог. В этом случае выдается кредит под вексельное обеспечение (залог векселей). Если заемщик не возвращает ссуду в назначенный срок, банк имеет право продать этот залог для компенсации суммы невозвращенной ссуды. Использование вексельного обеспечения уменьшает уровень риска банка.

Ссудные счета по учету векселей и под их залог открываются раздельно. Кредиты могут предоставляться как на срок, так и до востребования. Кредитование под залог векселей отличается от операций по их учету тем, что заемщик сохраняет право собственности на заложенные векселя. Однако расчеты по таким векселям не производятся.

Кредитование под залог векселей осуществляется на основании кредитного договора. В качестве обеспечения кредита в залог принимаются векселя, если они снабжены двумя (и более) подписями – векселедержателя и первого (последующего) векселеприобретателя.

Векселя обычно принимаются в обеспечение кредита в пределах 10-90 % от их стоимости в зависимости от кредитоспособности клиента и качества предоставленных им векселей. Погашение кредита, открытого под залог векселей, может осуществляться двумя путями: перечислением средств по распоряжению ссудозаемщика с его расчетного (текущего) счета; зачетом платежей, поступающих от векселедателей, по векселям, находящимся в обеспечении кредита.

В вексельной форме расчетов, помимо банка векселедержателя, инкассирующего векселя, может участвовать и банк плательщика в качестве домицилянта, т.е. выполнять поручения своего клиента-плательщика по своевременному совершению платежа по векселю. Внешним признаком домицилированного векселя служат слова «платеж в банке», помещенные под подписью плательщика. Банки за домициляцию векселей получают комиссионное вознаграждение.

Следующий вид ценных бумаг, который могут эмитировать только банки – это депозитные и сберегательные сертификаты банков. Их обращение регламентируется различными нормативными актами Центробанка России, что свидетельствует о том, что регулирование движения депозитных и сберегательных сертификатов осуществляется ЦБ РФ. Основными нормативными документами является Письмо ЦБ РФ № 14-3-20 от 10.02.92 г. «О депозитных и сберегательных сертификатах банков».

Сертификат банка представляет собой свидетельство кредитного учреждения о вкладе денежных средств; удостоверяющее право владельцев на получение по истечении срока вклада и процента по нему.

Депозиты или сберегательные сертификаты представляют собой письменные свидетельства банка – эмитента о вкладе денежных средств, удостоверяющие права вкладчика или его правопреемника на получение по истечении установленного срока суммы депозита (вклада) и причитающегося процента по нему. Эти ценные бумаги позволяют банкам привлечь вкладчиков свободных денежных средств. Преимущество депозитных и сберегательных сертификатов перед обычными вкладами – они могут перепродаваться на вторичном рынке. Владельцы этих ценных бумаг получают доход в виде процентов, либо в виде разницы между суммой, подлежащей выплате, и покупной ценой сертификата. Депозит и сберегательные сертификаты могут быть:

– именные и на предъявителя;

– срочными и до востребования.

Депозитные и сберегательные сертификаты не могут служить расчетным или платежным средством за проданный товар или оказанные услуги.

Различия депозитных и сберегательных сертификатов – сберегательный сертификат может быть выдан только гражданам РФ, использующим рубль в качестве официальной денежной единицы.

Депозитные сертификаты могут мыть выданы только организациям, являющимся юридическими лицами. Как правило, регулирующие органы (ЦБ РФ) устанавливают обязательные реквизиты, которые должны содержаться на бланке депозитного и сберегательного сертификата.

Депозитные и сберегательные сертификаты – это один из самых «молодых» ценных бумаг. Они появились только в ХХ в., в начале 60-х гг. – в США, в конце 60-х – в Великобритании, позднее и в других странах. В Российской Федерации депозитные и сберегательные сертификаты получили «право гражданства» с 1992 г. в результате появления письма Центрального банка России «О депозитных и сберегательных сертификатах банков» от 10 февраля 1992 г. № 14-3-20.

Депозитные и сберегательные сертификаты представляют собой обращающиеся свидетельства о денежном вкладе в банк. Во всех странах срочные вклады в банк нельзя изъять досрочно или можно только с очень значительными потерями. В связи с этим возникла потребность в финансовых инструментах, «похожих» на вклад в банк, но обладающих ликвидностью, обращающихся на рынке. Появились депозитные и сберегательные сертификаты, которые еще несколько десятилетий назад были, по сути дела, суррогатами ценных бумаг, однако в дальнейшем были признаны государством в качестве полноценных ценных бумаг.

Появившись в России в 1992 г., депозитные сертификаты стали очень популярны. По сути дела, они начали выполнять функцию суррогата денег (вспомним, что в то время в нашей стране наблюдался острый кризис наличности и кризис неплатежей). Этими бумагами стали расплачиваться контрагенты экономической деятельности. Дошло до того, что Всероссийский биржевой банк попытался выпустить депозитные и сберегательные сертификаты в металлической форме – в форме монет. Центральный банк России быстро отреагировал на эти тенденции, запретив использовать депозитные сертификаты в качестве расчетного и платежного средства. Однако разрешение выпуска сертификатов на предъявителя дает возможность обойти этот запрет.

Эмитентами депозитных и сберегательных сертификатов являются только банки. Сертификаты выпускаются как именными, так и на предъявителя. Ограничений на сумму номинала не предусмотрено (ни минимума, ни максимума). Номинал может быть выражен как в российских рублях, так и в иностранной валюте, а также в двойной номинации. Минимальные сроки обращения не установлены, максимальный срок для депозитных сертификатов установлен в один год, для сберегательных – три года. Сертификаты в России могут выпускаться только как срочные документы, хотя в мировой практике выпускаются и сертификаты сроком до востребования.

Деление на депозитные и сберегательные сертификаты связано с их владельцами, которыми могут быть только юридические лица – резиденты Российской Федерации, сберегательных – физические лица-резиденты Российской Федерации.

Депозитные и сберегательные сертификаты выпускаются только в документарной форме и погашаются только деньгами (в отличие от облигаций, например, которые могут погашаться и в товарной форме).

Депозитные и сберегательные сертификаты, в отличие от облигаций, на которые в чем-то похожи, не являются эмиссионной ценной бумагой. Они не должны проходить процедуры государственной регистрации и регистрации проспекта эмиссии. Это означает, что банки могут привлекать ресурсы на основе выпуска сертификатов проще, быстрее и дешевле, чем, например, на основе выпуска облигаций. При выпуске сертификатов не выплачивается налог на операции с ценными бумагами.

Доход по депозитным сертификатам до 1997 г. облагался 15 %-й льготной ставкой налога в отличие от ставки налога на прибыль, полученную в качестве процентов по депозитам (проценты облагались налогом по общей ставке 35 %). В результате покупка сертификата даже с более низкой процентной ставкой, чем по депозитам, была порой (с учетом налогообложения прибыли) выгоднее для инвестора, чем размещение средств на депозит. Для банка-эмитента это давало возможность привлекать средства дешевле, чем в случае привлечения депозитных вкладов.