Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

УЧЕТНО-АНАЛИТИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ХОЗЯЙСТВЕННЫХ ОПЕРАЦИЙ ПО ДОГОВОРАМ ПОЖИЗНЕННОЙ РЕНТЫ И СОДЕРЖАНИЯ

Перепеловский А В, Черненко А Ф,

2.2.1. Расчет граничных значений суммы рентного платежа и выкупной стоимости передаваемого по договору ренты имущества, при которых обязательства плательщика и получателя ренты будут эквиваленты

На этапе заключения ДПР (ДПС) его стороны заинтересованы в определении таких условий договора ренты (размера рентных платежей, суммы платы за передаваемое имущество), которые будут справедливыми для обеих сторон сделки. Установление экономически обоснованных, справедливых и взаимовыгодных условий договора ренты позволит снизить риск конфликта между его сторонами относительно размера ренты (содержания) уже в процессе исполнения ДПР (ДПС).

Условия ДПР (ДПС) должны быть установлены с учетом противоположных экономических интересов и плательщика, и получателя ренты. Поэтому для определения условий ДПР (ДПС) необходимо составить уравнение финансовой эквивалентности, которое будет отражать равенство расходов плательщика (![]() ) и получателя (

) и получателя (![]() ) ренты по исполнению ДПР (ДПС). При составлении уравнения финансовой эквивалентности обязательств плательщика и получателя ренты должен быть учтен средний возраст, до которого доживет получатель ренты, и изменение ценности денег во времени. В общем виде уравнение финансовой эквивалентности будет следующим

) ренты по исполнению ДПР (ДПС). При составлении уравнения финансовой эквивалентности обязательств плательщика и получателя ренты должен быть учтен средний возраст, до которого доживет получатель ренты, и изменение ценности денег во времени. В общем виде уравнение финансовой эквивалентности будет следующим

![]() (2.1)

(2.1)

Рассмотрим подробнее состав расходов плательщика и получателя ренты и порядок определения их величины.

Расходы плательщика ренты (![]() ) можно разделить на единовременные и периодические. Конкретный состав расходов будет определяться договором ренты.

) можно разделить на единовременные и периодические. Конкретный состав расходов будет определяться договором ренты.

Единовременные расходы плательщика ренты (![]() ) будут включать:

) будут включать:

1) расходы на государственную регистрацию ДПР (ДПС) (![]() ). Согласно статье 333.33 (пункт 1, подпункт 22) НК за государственную регистрацию договоров об отчуждении недвижимого имущества взимается госпошлина в размере: для физических лиц – 1000 рублей, для организаций – 15 000 рублей;

). Согласно статье 333.33 (пункт 1, подпункт 22) НК за государственную регистрацию договоров об отчуждении недвижимого имущества взимается госпошлина в размере: для физических лиц – 1000 рублей, для организаций – 15 000 рублей;

2) расходы на нотариальное удостоверение ДПР (ДПС) (![]() ). Согласно статье 333.24 (пункт 1, подпункт 5) за удостоверение прочих договоров, предмет которых подлежит оценке, если нотариальное удостоверение обязательно в соответствии с законодательством Российской Федерации, взимается государственная пошлина 0,5 % суммы договора, но не менее 300 руб. и не более 20 000 руб.;

). Согласно статье 333.24 (пункт 1, подпункт 5) за удостоверение прочих договоров, предмет которых подлежит оценке, если нотариальное удостоверение обязательно в соответствии с законодательством Российской Федерации, взимается государственная пошлина 0,5 % суммы договора, но не менее 300 руб. и не более 20 000 руб.;

3) плата за полученное по договору ренты имущество (![]() ). Сумма этой платы, которая будет, приемлемой и для плательщика, и для получателя ренты, может быть определена с помощью уравнения финансовой эквивалентности;

). Сумма этой платы, которая будет, приемлемой и для плательщика, и для получателя ренты, может быть определена с помощью уравнения финансовой эквивалентности;

4) оплата услуг бюро технической инвентаризации за оценку предмета договора ренты (![]() );

);

5) оплата консультационных услуг юриста (![]() ) и другие единовременные платежи (

) и другие единовременные платежи (![]() );

);

6) расходы на погребение (![]() ), если их оплата плательщиком ренты предусмотрена ДПР (ДПС).

), если их оплата плательщиком ренты предусмотрена ДПР (ДПС).

Данные расходы (кроме расходов на погребение) будут произведены в момент заключения договора, поэтому не требуется их дисконтирование для приведения к начальному моменту времени. Величина этих расходов не зависит от срока действия договора ренты, то есть от продолжительности оставшейся жизни получателя ренты. Расходы на погребение будут произведены после прекращения договора ренты, а значит должны быть приведены к начальному моменту времени.

Периодические платежи (![]() ) включают:

) включают:

1) ежемесячные рентные платежи (содержание) (![]() ). Сумма рентного платежа будет определена, исходя из уравнения финансовой эквивалентности обязательств плательщика и получателя ренты;

). Сумма рентного платежа будет определена, исходя из уравнения финансовой эквивалентности обязательств плательщика и получателя ренты;

2) суммы платежей за жилищно-эксплуатационные услуги, телефон и другие аналогичные услуги (![]() );

);

3) налоги (![]() ): налог на имущество физических лиц или организаций, земельный налог (если по ДПР (ДПС) передается земельный участок).

): налог на имущество физических лиц или организаций, земельный налог (если по ДПР (ДПС) передается земельный участок).

Если плательщиком ренты является физическое лицо, то с переходом к нему права собственности на недвижимое имущество по договору ренты происходит и переход к нему обязанности по уплате налога на имущество физических лиц.

Налог на имущество физических лиц уплачивается в соответствии с законом о налогах на имущество физических лиц [19] и нормативными правовыми актами представительных органов местного самоуправления. Согласно пункту 9 статьи 5 данного закона уплата налога производится не позднее 1 ноября года, следующего за годом, за который исчислен налог. Следовательно, при составлении уравнения финансовой эквивалентности налог на имущество физических лиц будет учитываться, начиная со второго года, то есть когда он будет уплачен.

Ставки налога устанавливаются нормативными правовыми актами представительных органов местного самоуправления (законами городов федерального значения Москвы и Санкт-Петербурга) в зависимости от суммарной инвентаризационной стоимости объектов налогообложения (статья 3, пункт 1 [19]).

Ставки налога устанавливаются в следующих пределах (табл. 2.1).

Таблица 2.1

Предельные значения ставок налога на имущество физических лиц

|

Суммарная инвентаризационная стоимость |

Ставка налога |

|

До 300 000 рублей (включительно) |

До 0,1 процента (включительно) |

|

Свыше 300 000 рублей до 500 000 рублей (включительно) |

Свыше 0,1 до 0,3 процента (включительно) |

|

Свыше 500 000 рублей |

Свыше 0,3 до 2,0 процента (включительно) |

Например, в Челябинске установлены следующие ставки налога на имущество физических лиц (табл. 2.2) [33].

Таблица 2.2

Ставки налога на имущество физических лиц, установленные в г. Челябинске

|

Суммарная инвентаризационная |

Ставка налога на строения, помещения и сооружения, % |

|

|

жилого назначения |

нежилого назначения |

|

|

До 300 тыс. рублей |

0,1 |

0,1 |

|

От 300 тыс. рублей до 500 тыс. рублей |

0,22 |

0,3 |

|

От 500 тыс. рублей до 1 500 тыс. рублей |

0,7 |

2,0 |

|

Свыше 1 500 тыс. рублей |

1,2 |

2,0 |

Если плательщиком ренты является организация, то после того, как полученное по договору ренты имущество будет учтено на счете 01 «Основные средства» возникнет обязанность уплачивать налог на имущество организаций.

Налог на имущество организаций устанавливается главой 30 НК и законами субъектов Российской Федерации.

Объектами налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (пункт 1 статьи 374 НК).

В общем случае налоговая база по налогу на имущество организаций определяется как средняя стоимость имущества, признаваемого объектом налогообложения. Последняя определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу (пункт 4 статьи 376 НК).

Налоговым периодом по налогу на имущество организаций признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного год. Законодательный (представительный) орган субъекта РФ при установлении налога вправе не устанавливать отчетные периоды (статья 379 НК).

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 % (пункт 1 стати 380 НК).

Если по ДПР (ДПС) передается земельный участок, то к плательщику ренты переходит обязанность по уплате земельного налога.

Земельный налог взимается в соответствии с главой 31 НК и нормативными правовыми актами представительных органов муниципальных образований. В соответствии с пунктом 1 статьи 390 НК налоговой базой по земельному налогу является кадастровая стоимость земельных участков, признаваемых объектом налогообложения. Согласно пункту 1 статьи 394 НК налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) и не могут превышать:

0,3 % в отношении земельных участков:

а) отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

б) занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

в) приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

1,5 % в отношении прочих земельных участков.

Согласно пункту 1 статьи 397 НК срок уплаты налога для налогоплательщиков – физических лиц, не являющихся индивидуальными предпринимателями, не может быть установлен ранее 1 ноября года, следующего за истекшим налоговым периодом. Налогоплательщики – организации или индивидуальные предприниматели, ежеквартально уплачивают авансовые платежи по земельному налогу, а по окончании календарного года производят полный расчет. Следовательно, если плательщиком ренты является физическое лицо (не индивидуальный предприниматель), то расходы на уплату земельного налога должны быть приняты в расчет, начиная со второго года исполнения ДПР (ДПС), когда платеж по налогу будет произведен впервые. Если же плательщиком ренты является организация или индивидуальный предприниматель, то суммы земельного налога следует учесть в уравнении финансовой эквивалентности уже в первом году исполнения договора;

5) прочие ежеквартальные или ежегодные выплаты, предусмотренные ДПР (ДПС) (![]() ): на лекарства в случае болезни, на текущий ремонт квартиры, на ремонт или приобретение бытовой техники. Предельные размеры данных расходов должны быть определены ДПР (ДПС). Большая часть данных расходов зависит от наступления некоторых случайных событий, таких как болезнь получателя ренты, поломка бытовой техники и т.п.

): на лекарства в случае болезни, на текущий ремонт квартиры, на ремонт или приобретение бытовой техники. Предельные размеры данных расходов должны быть определены ДПР (ДПС). Большая часть данных расходов зависит от наступления некоторых случайных событий, таких как болезнь получателя ренты, поломка бытовой техники и т.п.

Рассмотрим вопрос об уплате страховых взносов от сумм ренты, причитающихся получателю. В соответствии с пунктом 3 статьи 7 закона о страховых взносах [95] не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права). Таким образом, суммы пожизненной ренты (содержания) не облагаются страховыми взносами в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования.

Согласно пункту 1 статьи 20.1 закона об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний [96] объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы. Получение ренты не связано с трудовыми отношениями сторон ДПР (ДПС), поэтому в договоре ренты не уместно условие об обязанности уплачивать страховые взносы от несчастных случаев на производстве и профессиональных заболеваний.

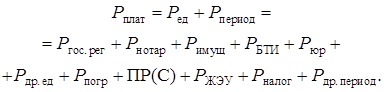

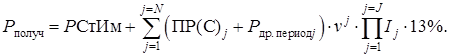

Таким образом, в общем виде сумма расходов плательщика ренты составит

(2.2)

(2.2)

В формуле (2.2) неизвестными являются:

1) выкупная стоимость имущества, полученного по ДПР (ДПС), если по условию договора ренты оно передается за плату (![]() );

);

2) сумма ежегодных рентных платежей (содержания) (ПР(С)).

Значения данных показателей могут быть определены, исходя из уравнения финансовой эквивалентности, они должны удовлетворять экономические интересы обеих сторон ДПР (ДПС).

В формуле (2.2) суммы периодических платежей (![]() ,

, ![]() ,

, ![]() ,

, ![]() ) и расходов на погребение (

) и расходов на погребение (![]() ) должны быть приведены к начальному моменту времени, что позволит сделать их сопоставимыми с учетом изменения ценности денег во времени. Для этого они должны быть умножены на дисконтный множитель

) должны быть приведены к начальному моменту времени, что позволит сделать их сопоставимыми с учетом изменения ценности денег во времени. Для этого они должны быть умножены на дисконтный множитель ![]() (j – номер года исполнения договора ренты).

(j – номер года исполнения договора ренты).

В формуле (2.2) общая сумма периодических платежей (![]() ,

, ![]() ,

, ![]() ,

, ![]() ) зависит от длительности исполнения ДПР (ДПС), то есть от продолжительности жизни получателя ренты. Предполагаемая длительность жизни получателя ренты может быть определена на основе статистических данных, публикуемых в Демографических ежегодниках России [15].

) зависит от длительности исполнения ДПР (ДПС), то есть от продолжительности жизни получателя ренты. Предполагаемая длительность жизни получателя ренты может быть определена на основе статистических данных, публикуемых в Демографических ежегодниках России [15].

В формуле (2.2) значения периодических расходов (кроме налогов) (![]() ,

, ![]() ,

, ![]() ) и расходов на погребение (

) и расходов на погребение (![]() ) должны быть индексированы с учетом темпов инфляции, что необходимо для учета роста цен и в соответствии с требованиями ГК (пункт 2 статьи 597 и статья 318). Для этого величина рентных платежей будет умножаться на индекс цен (

) должны быть индексированы с учетом темпов инфляции, что необходимо для учета роста цен и в соответствии с требованиями ГК (пункт 2 статьи 597 и статья 318). Для этого величина рентных платежей будет умножаться на индекс цен (![]() ) [3]. Индексы цен опубликованы, например, в справочно-правовой системе «Гарант» [32]. Прогнозные значения индексов цен не известны. Поэтому, на наш взгляд, при предварительном анализе допустимо принять их на уровне индекса цен текущего года.

) [3]. Индексы цен опубликованы, например, в справочно-правовой системе «Гарант» [32]. Прогнозные значения индексов цен не известны. Поэтому, на наш взгляд, при предварительном анализе допустимо принять их на уровне индекса цен текущего года.

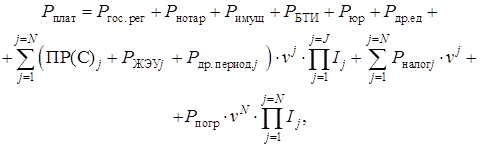

С учетом выше изложенного формула (2.2) для расчета сумма расходов плательщика ренты примет вид

(2.3)

(2.3)

|

где j – |

условный номер года исполнения ДПР (ДПС). Наибольшее значение j равно N; |

|

N – |

предполагаемая продолжительность ДПР (ДПС), равная предполагаемой продолжительности жизни получателя ренты, начиная с даты заключения договора ренты (определяется по Демографическому ежегоднику России); |

|

|

дисконтный множитель за j-й год ( |

|

– |

произведение индексов цен, начиная с первого года и заканчивая J-м годом. |

Поскольку значения индексов цен за будущие периоды не известны, считаем допустимым установить их на уровне текущего года или на среднегодовом уровне. Например, индекс цен за второй год составит ![]() , за j-й год –

, за j-й год – ![]() .

.

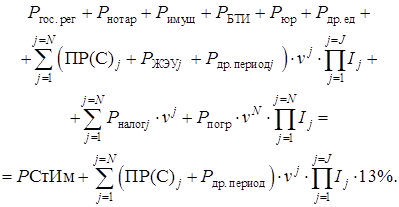

Сумма расходов получателя ренты составит

![]() (2.4)

(2.4)

|

где |

рыночная стоимость имущества, передаваемого по ДПР (ДПС); |

|

НДФЛ – |

налог на доходы физических лиц (далее – НДФЛ) от выкупной стоимости имущества и от сумм рентных платежей (содержания). |

Для получателя ренты выкупная стоимость имущества, передаваемого по ДПР (ДПС), в целях исчисления НДФЛ относится к доходам от реализации недвижимого имущества, находящегося в Российской Федерации, а ежемесячно получаемая им рента относится к доходам, полученным от сдачи в аренду или иного использования имущества, находящегося в Российской Федерации. Указанные доходы в соответствии с пунктом 1 статьи 224 НК облагаются НДФЛ по ставке 13 %.

Пунктом 3 статьи 210 НК установлено, что для доходов, в отношении которых предусмотрена налоговая ставка 13 %, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму полагающихся налогоплательщику налоговых вычетов, предусмотренных статьи 218-221 НК. В данном случае к таким вычетам, в частности, относятся стандартные налоговые вычеты и имущественные налоговые вычеты. Таким образом, при определении размера налоговой базы по доходам, ежемесячно получаемым в виде рентной платы, получатель ренты вправе воспользоваться стандартными налоговыми вычетами в порядке, установленном статьей 218 НК, и имущественным налоговым вычетом, предусмотренным подпунктом 1 пункта 1 статьи 220 НК.

В соответствии с подпунктом 1 пункта 1 статьи 220 НК налогоплательщик имеет право на получение имущественного налогового вычета в суммах, полученных от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 руб., а при продаже имущества, находившегося в собственности три года и более, – в полной сумме, полученной налогоплательщиком при продаже указанного имущества. Таким образом, если недвижимое имущество, передаваемое за плату по ДПР (ДПС) находилось в собственности получателя ренты более трех лет, то сумма платы за это имущество не будет облагаться НДФЛ, а если менее трех лет, то будет предоставлен имущественный налоговый вычет 1 000 000 руб.

С учетом вышеизложенного и допущения о том, что сумма платы за имущество не будет облагаться НДФЛ формула (2.4) будет иметь вид

(2.5)

(2.5)

Если под выплату ренты передается движимое имущество или недвижимое имущество, которое находилось в собственности получателя ренты менее трех лет, то в формуле (2.5) к расходам получателя ренты следует добавить сумму НДФЛ от цены передачи данного имущества.

В формуле (2.5) не учтены стандартные налоговые вычеты, поскольку их влияние на результат не окажет значительного влияния.

Таким образом, на основе формул (2.3) и (2.5) уравнение финансовой эквивалентности обязательств плательщика и получателя ренты будет иметь вид

(2.6)

(2.6)

На основании данного уравнения можно определить предельную величину ежегодной ренты (содержания) и выкупную стоимость передаваемого получателем ренты имущества. Рассмотрим это на примере, приведенном в приложении А.

Пример. По ДПР передается квартира, рыночная стоимость которой оставляет 2 000 000 руб.

Согласно ДПР плательщик ренты (физическое лицо) в момент заключения договора оплачивает:

1) государственную пошлину за государственную регистрацию ДПР (![]() ) в размере 1000 руб.;

) в размере 1000 руб.;

2) расходы на нотариальное удостоверение ДПР (![]() ) в сумме 10 000 руб. (2 000 000 руб.×0,05 %);

) в сумме 10 000 руб. (2 000 000 руб.×0,05 %);

3) услуги бюро технической инвентаризации за оценку предмета договора ренты (![]() ) в сумме 500 руб.;

) в сумме 500 руб.;

4) консультационные услуги юриста (![]() ) в сумме 1500 руб.;

) в сумме 1500 руб.;

5) прочие единовременные расходы по заключению ДПР (![]() ) в сумме 1000 руб.

) в сумме 1000 руб.

Согласно ДПР ежемесячно плательщик ренты выплачивает получателю ренты:

1) рентные платежи (![]() ). Сумма рентного платежа будет определена, исходя из уравнения финансовой эквивалентности обязательств плательщика и получателя ренты;

). Сумма рентного платежа будет определена, исходя из уравнения финансовой эквивалентности обязательств плательщика и получателя ренты;

2) суммы платежей за жилищные эксплуатационные услуги, потребляемую электроэнергию, тепло, газ, телефон и другие аналогичные услуги (![]() ) ежемесячно в сумме 4000 руб.

) ежемесячно в сумме 4000 руб.

Ежегодно плательщик ренты будет уплачивать налог на имущество физических лиц. Предположим, его сумма составляет 400 руб. в год.

Получателем ренты является мужчина в возрасте 70 лет. Договор ренты заключен в 2009 году. Согласно Демографическому ежегоднику России оставшаяся продолжительность жизни получателя ренты составляет 9,63 года.

Индекс цен (![]() ) за 2010 год составил 108,8 %.

) за 2010 год составил 108,8 %.

Годовую норму доходности капитала (i) установим в размере ставки по депозитам Сбербанка – 6 % годовых.

ДПР не предусмотрена оплата плательщиком ренты расходов на погребение.

Вначале рассмотрим случай, когда имущество по ДПР передается бесплатно.

Согласно расчетам, представленным в приложении А в условиях рассматриваемого примера плательщик ренты должен платить ее получателю ежемесячную ренту в сумме 11 831 руб. В этом случае расходы плательщика и получателя ренты по исполнению ДПР будут одинаковыми при условии, что получатель ренты проживет 9,63 года с момента заключения договора. Если фактическая оставшаяся продолжительность жизни получателя ренты будет меньше 9,63 года, то ДПР будет более выгоден для плательщика ренты и менее выгоден для ее получателя. И наоборот, если получатель ренты проживет более 9,63 года с момента заключения ДПР, то исполнение ДПР будет более выгодным для получателя ренты и менее выгодным для ее плательщика.

На практике сумма пожизненной ренты обычно гораздо ниже полученной расчетной суммы, что означает более выгодные условия ДПР (ДПС) для плательщика ренты и менее выгодные – для ее получателя.

Ожидаемый срок оставшейся жизни получателя ренты должен определяться с учетом состояния его здоровья, профессии и других факторов, способных повлиять на продолжительность его жизни. То есть, продолжительность жизни, определенная по демографическому ежегоднику России должна быть скорректирована.

В вышеприведенном примере квартира была передана по ДПР бесплатно. На практике же передача имущества по ДПР (ДПС) обычно осуществляется за плату, которая составляет от 20 до 40 % его рыночной стоимости.

Рассчитаем ежегодную сумму пожизненной ренты на основе предыдущего примера, но при условии, что в договоре ренты установлена выкупная стоимость квартиры в размере 30 % ее рыночной стоимости, что составляет 600 000 руб. Расчеты приведены в приложении А. В этом случае сумма ежемесячной ренты, при которой расходы получателя и плательщика ренты будут одинаковыми, составит 6860 руб.

Исходя из уравнения финансовой эквивалентности (2.6) можно рассчитать выкупную стоимость квартиры, если задан ежемесячный размер рентного платежа. Определим на основе предыдущего примера выкупную стоимость квартиры, если наибольший приемлемый для плательщика ренты размер месячного рентного платежа составляет 5000 руб. Расчеты приведены в приложении А. По результатам расчетов выкупная стоимость имущества составит 824 562 руб.

Очевидно, что, исходя из требований финансовой эквивалентности, чем ниже сумма рентных платежей, тем выше должна быть выкупная стоимость имущества.

Рассмотренный метод определения суммы рентного платежа и выкупной стоимости имущества позволит установить в ДПР (ДПС) условия, учитывающие экономические интересы для обеих сторон сделки. Отклонение от этих условий приведет к тому, что исполнение ДПР (ДПС) будет для одной из сторон выгоднее, чем для другой.

По нашему мнению, приведенный способ расчета суммы рентного платежа позволяет определить его максимальную величину. С другой стороны, минимально допустимые размеры пожизненной ренты и пожизненного содержания с иждивением за один месяц установлены ГК.