Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

ФИНАНСОВЫЙ АНАЛИЗ: РИСКИ, КРЕДИТОСПОСОБНОСТЬ, ИНВЕСТИЦИИ

Бороухин Д. С., Царева С. В., Гапоненкова Н. Б., Мотина Т. Н., Бреславец И. Н., Беспалова С. В., Дрождинина А. И., Скотаренко О. В., Смирнов А. В., Рапницкая Н. М., Кибиткин А. И.,

5.1. Доходный подход к оценке стоимости бизнеса

Все подходы к оценке бизнеса оценивают текущую стоимость будущих выгод от владения бизнесом. Подходы затратной и сравнительной концепции делают такую оценку косвенно и лишь доходный подход к оценке бизнеса оценивает текущую стоимость будущих выгод напрямую:

• метод прямой капитализации прибыли (доходов);

• метод дисконтированных будущих доходов.

Данные методы к оценке стоимости бизнеса считаются наиболее приемлемыми с точки зрения инвестиционных мотивов, поскольку любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете покупает не набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных ценностей и т.д., а поток будущих доходов, позволяющий ему окупить вложенные средства, получить прибыль и повысить свое благосостояние.

Метод прямой капитализации прибыли считается наиболее подходящим для оценки стоимости предприятия, если текущая деятельность компании может служить показателем ее будущей деятельности (предполагая обычный темп роста).

Для получения оценки стоимости предприятия подходом капитализированных доходов необходимо годовой поток дохода разделить на коэффициент капитализации.

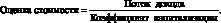

Исходя из вышесказанного, формула оценки стоимости подходом капитализированных доходов выглядит следующим образом:

(5.1)[2]

(5.1)[2]

Оценка стоимости предприятия подходом капитализированных доходов предусматривает следующие этапы:

|

Этап 1 |

Получить у руководства оцениваемого предприятия (или подготовить) финансовые отчеты за репрезентативный период времени. |

|

Этап 2 |

Произвести корректировку финансовых отчетов, полученных или подготовленных на 1-м этапе (если в них обнаружены отклонения от правил ведения бухгалтерского учета или, если требуется произвести какие-либо ноpмализационные коppектиpовки). На этом этапе оценщик должен определить величину нормализованной прибыли до уплаты налога на прибыль. |

|

Этап 3 |

Рассчитать сумму налога на прибыль для нормализованной прибыли до уплаты налога на прибыль, найденной на Этапе 2. Таким образом, оценщик определяет величину откорректированной чистой прибыли. |

|

Этап 4 |

Если для оценки стоимости предприятия применяется метод «Капитализация денежного потока», то на данном этапе в зависимости от объекта оценки необходимо рассчитать величину денежного потока для собственного капитала (чистый денежный поток) или общего инвестированного капитала (денежный поток с учетом задолженности). |

|

Этап 5 |

Найти соответствующий коэффициент капитализации для потока дохода, на основе которого будет определяться стоимость компании. Чаще всего в рамках данного подхода используется метод капитализации чистой прибыли. В этом случае определяется коэффициент капитализации для чистой прибыли. Однако, по причинам, которые будут изложены ниже, оценщик может посчитать более целесообразным определение стоимости методами капитализации денежного потока. Тогда коэффициент капитализации для чистой прибыли должен быть откорректирован. |

|

Этап 6 |

Определить период деятельности компании, доход за который будет капитализирован. В большинстве случаев этим периодом является последний финансовый год или последние 12 месяцев, однако при некоторых обстоятельствах наиболее уместным периодом может оказаться прогноз деятельности на следующий год или средняя величина нескольких последних лет деятельности. |

|

Этап 7 |

Определить стоимость оцениваемого предприятия, разделив поток дохода (Этап 3 или 4, в зависимости от потока дохода, который будет капитализирован в стоимость) на коэффициент капитализации, установленный на Этапе 5. |

|

Этап 8 |

Провести тест на «здравый смысл», цель которого определить, насколько разумна полученная величина стоимости. |

|

Этап 9 |

Определить стоимость оцениваемого предприятия с учетом корректировок на неоперационные активы, а также на избыток или дефицит активов. |

|

Этап 10 |

Если требуется, провести дополнительные корректировки стоимости, установленной на Этапе 9 на: скидку на недостаточную ликвидность, премию за контрольный характер оцениваемой доли, или скидку за миноpитаpный характер оцениваемой доли. |

На первом этапе оценщик должен получить (или подготовить) и изучить ретроспективную финансовую отчетность оцениваемой компании. Под финансовой отчетностью компании понимаются ее балансовый отчет, отчет о прибылях и убытках, отчет о движении денежных средств, отчет о движении капитала, и другие приложения к годовому балансовому отчету.

Проводя ретроспективный анализ финансовой отчетности, оценщик должен помнить, что цель такого анализа заключается в ответах на следующие вопросы:

– отражают ли результаты деятельности компании за прошлый период результаты ее деятельности в будущем или нет;

– возможно ли на основе результатов деятельности в прошлом составить прогноз поступления доходов в будущем.

В последние годы макроэкономическую ситуацию в экономике страны можно охарактеризовать как достаточно стабильную, поэтому продолжительность анализируемого периода, как правило, будет не менее трех лет, предшествующих дате оценки. Если оцениваемое предприятие является сезонным, то анализ финансовой отчетности должен проводится на основе поквартальной отчетности.

На втором этапе необходимо откорректировать финансовую отчетность компании на возможные отклонения от правил ведения бухгалтерского учета (если такие отклонения, по мнению оценщика, не являются серьезными), а так же произвести различные нормализационные корректировки.

Третий этап (рассчитать сумму налога на прибыль для нормализованной прибыли до уплаты налога на прибыль, найденной на Этапе 2) опускается, если на втором этапе корректировки в финансовую отчетность не вносились.

Если же в результате анализа финансовой отчетности компании оценщик пришел к выводу, что необходимо вносить в нее поправки, то на третьем этапе он должен заново рассчитать налог на прибыль. Базой для расчетов будет являться откорректированная прибыль до уплаты налога на прибыль. Также на этом этапе рассчитывается откорректированная чистая прибыль.

Четвертый этап (рассчитать величину денежного потока) опускается, если предприятие оценивается методом капитализации чистой прибыли. Если же базой для оценки является чистый денежный поток предприятия, чтобы его определить, необходимо к чистой прибыли прибавить сумму начисленного износа (амортизации). Однако, для обеспечения бесконечности функционирования бизнеса вся начисляемая амортизация должна рекапитализироваться в обновление основного капитала. Соответственно, сумма начисленного износа в чистом денежном потоке обычно фигурирует трижды: сначала вычитается в составе издержек для определения размера прибыли, потом прибавляется к чистой прибыли, отражая необлагаемый налогом доход предприятия, потом вычитается в форме капитальных вложений для обеспечения бесконечного стабильного функционирования бизнеса.

При капитализации общего денежного потока для общего инвестированного капитала сумма начисленного износа учитывается так же.

Кроме того, при расчете величины денежного потока прирост оборотного капитала учитывается со знаком минус, а снижение – со знаком плюс.

Данная формула определения денежного потока верна только, если деятельность компании стабильна или стабильно изменяющаяся, и поэтому для определения стоимости собственного капитала такой компании оценщик использует подход капитализированных доходов.

На пятом этапе определяется коэффициент капитализации для соответствующего потока дохода, который будет капитализироваться в стоимость предприятия.

Коэффициент капитализации – коэффициент, используемый для пересчета доходов предприятия в его стоимость.

Коэффициент капитализации обычно определяется, как разница между ставкой дисконтирования (ставкой дохода на капитал) для оцениваемого предприятия и его ожидаемым среднегодовым темпом роста. Следовательно, коэффициент капитализации для предприятия обычно ниже его ставки дохода.

Коэффициент капитализации используется в качестве множителя или делителя для прямого пересчета годового потока дохода в стоимость предприятия.

Поскольку коэффициент капитализации определяется на основе ставки дохода на капитал (ставки дисконтирования – при дисконтировании денежного потока), то оценщик в первую очередь должен установить величину ставки дохода на капитал для оцениваемого предприятия. Ставка дохода на собственный капитал чаще всего определяется одним из следующих подходов: модель оценки капитальных активов (САРМ) или кумулятивный подход. Ставка дохода на собственный капитал, найденная любым из этих подходов, представляет собой ставку дисконта для чистого денежного потока. Вычтя из нее ожидаемый долгосрочный среднегодовой темп роста оцениваемого бизнеса, мы получим коэффициент капитализации для чистого денежного потока.

Формула для нахождения коэффициента капитализации для чистого денежного потока приводится ниже:

Rчдп = r – g, (5.2)

|

где Rчдп – |

коэффициент капитализации для чистого денежного потока; |

|

r – |

ставка дохода на собственный капитал (ставка дисконта); |

|

g – |

ожидаемый долгосрочный среднегодовой темп роста оцениваемого бизнеса. |

Данная формула верна, если:

1) бизнес оцениваемого предприятия имеет неограниченный срок жизни;

2) ежегодный процент роста или снижения оцениваемого бизнеса колеблется в пределах единственной прогнозируемой линии тренда (g).

Темп роста дохода определяется несколькими факторами – темпом инфляции, среднеотраслевым темпом роста доходов основных предприятий отрасли и отклонением индивидуального темпа роста дохода предприятия от среднеотраслевого темпа. Последняя составляющая является наиболее сложной для анализа – насколько правомерно прогнозировать на будущее ретроспективные показатели темпа роста дохода предприятия?

Следует особенно подчеркнуть, что найденный в соответствии с формулой (5.2), коэффициент капитализации может быть применен только к прогнозируемому на будущий год потоку дохода (начинающемуся с даты оценки). Если оценщик решает капитализировать поток дохода за год, предшествующий дате оценки, коэффициент капитализации необходимо преобразовать следующим образом:

(5.3)

(5.3)

На шестом этапе оценщик должен выбрать период деятельности оцениваемой компании, доход за который он будет капитализировать в стоимость.

В рамках подхода капитализированных доходов оценщик может рассмотреть следующие периоды деятельности компании:

– последний финансовый год или последние 12 месяцев, предшествующие дате оценки;

– среднее значение дохода за несколько лет, предшествующих дате оценки.

– прогноз деятельности на следующий год.

Как уже отмечалось, подход капитализированных доходов наиболее приемлем для оценки компании, когда считается, что показатели текущей деятельности компании (в первую очередь чистая прибыль или чистый денежный поток) отражают результаты ее деятельности в будущем (при условии, что темп роста будет стабильный и незначительный).

Именно поэтому, наиболее часто используемый период деятельности, доход которого капитализируется – последний финансовый год или последние 12 месяцев, предшествующие дате оценки. Принимая решение, относительно того является ли поток дохода последнего финансового года (последних 12 месяцев) наилучшей базой для применения подхода капитализированных доходов, оценщик должен сделать вывод, насколько данный поток дохода отражает деятельность компании в будущем. При этом основной акцент должен делаться на показателях валовой выручки и себестоимости, производимой продукции. Анализ основных показателей должен базироваться на анализе ретроспективной финансовой отчетности, интервью с руководством компании, а также на экономических обзорах отрасли. Если оценщик считает, что поток дохода последнего финансового года отражает ее деятельность в будущем, тогда последний финансовый год или последние 12 месяцев, предшествующие дате оценки – наиболее подходящий период деятельности, доход которого может быть капитализирован. Даже если показатели валовой и чистой прибыли до внесения нормализационных корректировок, кажутся оценщику на первый взгляд аномальными, он должен проверить, не может ли большая часть таких «аномалий» быть устранена путем внесения соответствующих корректировок (см. этап 2).

С другой стороны, если оценщик по какой-либо причине считает, что показатели дохода за последний финансовый год не характеризуют деятельность компании в будущем даже после внесения корректировок, то он будет вынужден капитализировать, либо средний доход за несколько прошлых лет, либо прогнозируемый на будущий год поток дохода.

Если оценщик решает капитализировать прогнозируемый доход следующего за датой оценки года, ему необходимо будет составить прогноз деятельности компании, или получить такой прогноз у руководства оцениваемой компании. В последнем случае, прогноз должен быть подвергнут тщательному критическому анализу со стороны оценщика.

В некоторых случаях среднее значение потоков доходов за несколько лет предшествующих дате оценки является наиболее подходящим потоком дохода для применения подхода капитализированных доходов. Используя среднее значение дохода за какой-то период в прошлом, оценщик должен учитывать, что всякий раз, когда в прошлом наблюдался инфляционный рост цен, стоимость компании будет занижена из-за того, что используется коэффициент капитализации для текущих или прогнозируемых потоков дохода. В таком случае, чтобы избежать занижения стоимости компании, необходимо все годовые потоки учитываемого периода привести к ценам последнего финансового года, умножая их на соответствующие коэффициенты инфляции.

Если поток дохода вкакой-нибудь из годов даже после внесения нормализационных корректировок остается аномальным, то его не нужно учитывать при расчете среднего значения.

На седьмом этапе откорректированный поток дохода за выбранный период деятельности путем деления на соответствующий коэффициент капитализации капитализируется в оценку стоимости компании. Стоимость, полученная на данном этапе подхода капитализированных доходов – это стоимость 100 % собственного капитала компании.

На восьмом этапе необходимо провести тест на «здравый смысл». Первый вопрос, на который необходимо ответить оценщик на этом этапе: «Разумна ли величина стоимости, полученная мною?» Для того чтобы ответить на этот вопрос, оценщик должен еще раз проверить логику, произведенных им оценок, корректировок, и т.д., а также просмотреть математические вычисления с целью избежать случайных ошибок и опечаток.

На девятом этапе оценщик определяет стоимость оцениваемого предприятия с учетом корректировок на неоперационные активы, а также на избыток или дефицит активов.

На втором этапе, оценщик, если, по его мнению, это было необходимо, вносит нормализационные корректировки в балансовый отчет, с тем чтобы отразить активы и обязательства компании, подразумевая нормальную производственную структуру. Для этого могло потребоваться внесение следующих корректировок:

– На непроизводственные активы. Непроизводственные активы – это активы, приобретенные либо не с целью извлечения дохода компанией, например, жилой дом владельца компании, либо незадействованные в основном(ых) виде(ах) деятельности предприятия, например, компания, занимающаяся производством безалкогольных напитков, владеет домом отдыха.

– На избыток активов. Некоторые компании владеют большим количеством активом, чем им нужно для ведения бизнеса. Примерами таких активов, могут быть земельные участки, здания и т.д.

– На дефицит активов. У компании может не хватать каких-либо активов для обеспечения нормальной бесперебойной работы бизнеса (денежные средства, товарно-материальные запасы), или компания может иметь слишком большие обязательства (кредиторская задолженность), груз которых не позволяют ей работать на нормальном уровне.

Если компания владеет существенными непроизводственными активами или у нее большой избыток активов, то оценщик должен откорректировать баланс, и отчет о финансовых результатах, с тем чтобы убрать влияние таких активов на показатели деятельности компании. В балансе должны быть произведены следующие корректировки: в активной части – вычесть остаточную балансовую стоимость непроизводственных и избыточных активов; в пассивной части – вычесть соответствующие источники финансирования (собственные или заемные средства), использованные на покупку таких активов. В отчете о финансовых результатах со знаком минус корректируются следующие статьи: доход (аренда), полученный от владения такими активами (если есть), амортизация, налоги, платежи по коммунальным услугам, а также другие доходы и расходы, связанные с эксплуатацией таких активов.

На данном этапе, после того как была произведена оценка компании по основным видам деятельности методами капитализации доходов или дисконтирования будущих доходов, к полученному на восьмом этапе результату необходимо прибавить рыночную стоимость непроизводственных или избыточных активов.

Некоторые компании испытывают дефицит активов, в первую очередь оборотных (денежные средства, товароматериальные запасы и др.), который мешает им достичь нормального уровня бизнеса. Если не внести соответствующую корректировку, то стоимость компании может существенно сократиться, за счет того, что компания будет генерировать более низкие потоки дохода. В отличие от предыдущих корректировок на непроизводственные активы и избыток активов, в данном случае оценщик не должен вносить изменения в финансовую отчетность компании. Чтобы отразить дефицит активов, нужно из полученной на восьмом этапе стоимости компании вычесть сумму дефицита.

Если при оценке собственного капитала компании на момент оценки у предприятия имеется непогашенный кредит, то необходимо из полученной оценки стоимости вычесть оставшуюся сумму долга, как будто компания гасит эту задолженность полностью в момент оценки.

Если на предприятии нарушен процесс обновления основного капитала и высок удельный вес изношенных основных фондов, необходимо вычесть из стоимости компании сумму избыточного износа основных фондов.

На десятом этапе, если требуется, оценщик производит дополнительные корректировки стоимости, установленной на девятом этапе, на: скидку на недостаточную ликвидность, премию за контрольный характер оцениваемой доли, или скидку за миноpитаpный характер оцениваемой доли.

Как правило, подходы капитализированных доходов и дисконтированных будущих доходов, применяются для оценки контрольных пакетов акций, поскольку именно владельцы контрольных пакетов имеют право распоряжаться потоками доходов, которые положены в основу определения стоимости данными подходами. Поэтому, если объектом оценки является контрольный пакет акций компании, применять дополнительную премию за контрольный характер оцениваемой доли не нужно.

Если же объектом оценки является миноритарный (меньший) пакет акций, а поток дохода, который был капитализирован в стоимость, находится под управлением владельцев контрольного пакета акций, то необходимо снизить полученную стоимость на величину скидки на миноритарный характер оцениваемой доли. Размер данной скидки зависит от объема прав, присущих оцениваемой доли. Права, ассоциирующиеся с конкретной долей владения, а также возможность их использовать, зависят от законодательства, действующего на момент оценки, и устава оцениваемого предприятия.

Владелец контрольного пакета имеет различные прерогативы, среди которых:

– избрание совета директоров;

– определение приоритетных направлений деятельности общества;

– приобретение и продажи активов;

– принятие решений о слияниях и поглощениях;

– реорганизация и ликвидация компании;

– принятие решение о публичном размещение акций компании и других эмиссионных ценных бумаг;

– объявление и выплата дивидендов;

– внесение изменений в уставные документы.

Степень контроля может быть двух типов:

– абсолютный контроль – неограниченная возможность использования всех прав, которые обычно ассоциируются с владением предприятием (в соответствии с федеральным законом № 208 «Об акционерных обществах» абсолютным контролем обладает владелец 75 % голосующих акций плюс одна акция);

– операционный контроль – право, принадлежащее владельцу пакета, влиять на выбор большинства членов совета директоров (в соответствии с федеральным законом № 208 «Об акционерных обществах» операционным контролем обладает владелец 50 % голосующих акций плюс одна акция).

Миноритарный (меньший) пакет акций представляет собой долевое участие в собственном капитале предприятия, которое не дает право либо абсолютного контроля, либо абсолютного и операционного контроля. Оценщик должен помнить, что в некоторых случаях стоимость миноритарного пакета в собственном капитале закрытой компании может быть равна нулю, а может быть и наоборот весьма значительна.

Величина скидки за миноpитаpный характер оцениваемой доли зависит от величины премии за контрольный характер оцениваемой доли, которая определена рынком на момент оценки, и рассчитывается по формуле:

(5.4)

(5.4)

Премия за контроль определяется в процентном отношении как разница между стоимостью акций, которые обращаются на фондовой бирже, и представляют собой миноритарный интерес, и стоимостью контрольного пакета акций той же компании в случае ее поглощения какой-нибудь другой компанией.

Если расчет ставки дисконтирования и соответствующего коэффициента капитализации производился на основании данных по открытым компаниям, то полученная на девятом этапе стоимость представляет собой стоимость свободно обращающихся на рынке акций, то есть ликвидных. Поскольку акции закрытых компаний не являются ликвидными и не могут быть свободно куплены или проданы на фондовом рынке, то стоимость их стоимость, как правило, ниже, чем стоимость акций открытых компаний. Разница между стоимостью акций открытых и закрытых компаний называется скидкой на недостаточную ликвидность.

Рассмотрим пример применения подхода капитализированных доходов.

Пример 1

Оценщик получил у руководства компании отчет о финансовых результатах за последние 4 года предшествующие дате оценки (табл. 5.1). (Оценка производится на начало 5-го года).

В третьем году выручка от реализации была ниже из-за временного простоя предприятия. На основании интервью с руководством оценщик пришел к выводу, что ситуация, которая привела предприятие к простою, вряд ли повторится. Оценщик определил на основании данных за прошлый период, что годовой темп роста выручки от реализации составляет 7 %. Если бы предприятие не простаивало, то выручка от реализации составила бы 1 455 руб. (1 360•1,07).

Таблица 5.1

Отчет о финансовых результатах, в тыс. руб.

|

№ п/п |

Наименование показателей |

1 год |

2 год |

3 год |

4 год |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Выручка |

||||

|

1.1. |

Выручка от реализации продукции |

1 271 |

1 360 |

1 176 |

1 543 |

|

1.2. |

Выручка от реализации ОФ |

0 |

0 |

0 |

340 |

|

ИТОГО: выручка |

1 271 |

1 360 |

1 176 |

1 883 |

|

|

2. |

Себестоимость |

||||

|

2.1. |

Себестоимость реализованной продукции: |

||||

|

2.1.1. |

Постоянные издержки |

298 |

316 |

335 |

355 |

|

2.1.2. |

Переменные издержки |

445 |

476 |

411 |

540 |

|

2.1.3. |

Износ |

145 |

135 |

150 |

150 |

|

2.2. |

Затраты, связанные с реализацией ОФ |

0 |

0 |

0 |

75 |

|

ИТОГО: себестоимость |

888 |

927 |

896 |

1 120 |

|

|

3. |

Валовая прибыль |

383 |

433 |

280 |

763 |

|

4. |

Коммерческие расходы и расходы на управление |

64 |

68 |

73 |

77 |

|

5. |

Проценты по кредитам |

63 |

63 |

63 |

63 |

|

6. |

Прибыль до налогообложения |

256 |

302 |

144 |

623 |

|

7. |

Налог на прибыль (18 %) |

46 |

54 |

26 |

112 |

|

8. |

Чистая прибыль |

210 |

248 |

118 |

511 |

|

9. |

ДЕНЕЖНЫЙ ПОТОК |

||||

|

9.1. |

+ Начисленный износ |

145 |

135 |

150 |

150 |

|

9.2. |

+ Прирост долгосрочной задолженности |

||||

|

9.3. |

– Прирост собственного оборотного капитала |

10 |

8 |

6 |

8 |

|

9.4. |

– Капитальные вложения в обновление основного капитала |

145 |

135 |

150 |

150 |

|

ЧИСТЫЙ ДЕНЕЖНЫЙ ПОТОК |

185 |

222 |

103 |

465 |

Серым цветом выделены показатели, которые, по мнению оценщика, требуют внесения корректировок.

В третьем году также из-за простоя у предприятия низкие переменные издержки. Необходимо откорректировать данный показатель, чтобы убрать влияние простоя. Оценщик установил, что переменные издержки составляли 35 % от выручки от реализации. Сумма переменных издержек в третьем году, при условии беспрерывной деятельности, составила бы 509 руб. (1 455•0,35). При расчете переменных издержек используется откорректированный показатель выручки от реализации.

В четвертом году предприятие осуществило продажу здания, неиспользуемого в основном бизнесе. Как результат продажи был получен дополнительный доход (строка 1.2). Кроме того, предприятие понесло затраты, связанные с продажей здания (строка 2.2). Поскольку факт продажи здания (или других активов) не будет иметь ежегодный характер, то необходимо исключить его влияние на показатели деятельности оцениваемой

компании.

В третьем и четвертом годах после внесения корректировок изменятся показатели выручки и себестоимости, что приведет к изменению прибыли до налогообложения, суммы налога на прибыль и других показателей. Соответственно оценщик должен пересчитать все показатели, которые изменятся вследствие внесения корректировок (табл. 5.2)

На основании откорректированных данных отчета о финансовых результатах нужно произвести оценку бизнеса подходом капитализированных доходов:

1) методом капитализации чистого денежного потока за последний год, предшествующий дате оценки;

2) методом капитализации чистой прибыли за последний год, предшествующий дате оценки;

Известно, что ставка дохода на собственный капитал равна 30 % и годовой темп роста – 7 %.

1. В первую очередь, для оценки предприятия методом капитализации денежного потока необходимо определить коэффициент капитализации для чистого денежного потока.

Коэффициент капитализации для ЧДП (Rчдп) равен 23 % (30–7 %). Смотри формулу (5.2). Данный коэффициент капитализации может быть применим для капитализации прогнозируемого на будущий год чистого денежного потока.

Однако по условию задачи требуется найти стоимость компании методом капитализации ЧДП за последний год, предшествующий дате оценки, следовательно, необходимо найти коэффициент капитализации ЧДП для текущего года. В соответствии с формулой (5.3),

Rчдп за тек.год = 0,23/(1 + 0,07) = 0,215 = 21,5 %.

Таблица 5.2

Отчет о финансовых результатах после внесения корректировок, в тыс. руб.

|

№ п/п |

Наименование показателей |

1 год |

2 год |

3 год |

4 год |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Выручка |

||||

|

1.1. |

Выручка от реализации продукции |

1 271 |

1 360 |

1 455 |

1 543 |

|

1.2. |

Выручка от реализации ОФ |

0 |

0 |

0 |

0 |

|

ИТОГО: выручка |

1 271 |

1 360 |

1 455 |

1 543 |

|

|

2. |

Себестоимость |

||||

|

2.1. |

Себестоимость реализованной продукции: |

||||

|

2.1.1. |

Постоянные издержки |

298 |

316 |

335 |

355 |

|

2.1.2. |

Переменные издержки |

445 |

476 |

509 |

540 |

|

2.1.3. |

Износ |

145 |

135 |

150 |

150 |

|

2.2. |

Затраты, связанные с реализацией ОФ |

0 |

0 |

0 |

0 |

|

ИТОГО: себестоимость |

888 |

927 |

994 |

1 045 |

|

|

3. |

Валовая прибыль |

383 |

433 |

461 |

498 |

|

4. |

Коммерческие расходы и расходы на управление |

64 |

68 |

73 |

77 |

|

5. |

Проценты по кредитам |

63 |

63 |

63 |

63 |

|

6. |

Прибыль до налогообложения |

256 |

302 |

325 |

358 |

|

7. |

Налог на прибыль (18 %) |

46 |

54 |

59 |

64 |

|

8. |

Чистая прибыль |

210 |

248 |

266 |

294 |

|

9. |

ДЕНЕЖНЫЙ ПОТОК |

||||

|

9.1. |

+ Начисленный Износ |

145 |

135 |

150 |

150 |

|

9.2. |

– Прирост собственного оборотного капитала |

10 |

8 |

6 |

8 |

|

9.2. |

– Капитальные вложения в обновление основного капитала |

145 |

135 |

150 |

150 |

|

ЧИСТЫЙ ДЕНЕЖНЫЙ ПОТОК |

200 |

240 |

260 |

286 |

Тогда стоимость бизнеса равна чистому денежному потоку 4-ого года разделенному на коэффициент капитализации для чистого денежного потока за текущий год (286/0,215), то есть 1 330 тыс. руб.

2. Для оценки предприятия методом капитализации чистой прибыли за последний год, предшествующий дате оценки, необходимо рассчитать коэффициент капитализации для чистой прибыли за текущий год. Для этого нужно:

– разделить нормализованную чистую прибыль за последний год, предшествующий дате оценки, на величину его чистого денежного потока за тот же период 294/286 = 1,028;

– умножить полученное значение на коэффициент капитализации для чистого денежного потока за текущий год 1,03•21,5 % = 22,1 %;

– чистую прибыль (294) разделить на коэффициент капитализации для чистой прибыли за текущий год (22,1 %). Тогда стоимость бизнеса методом капитализации чистой прибыли будет равна 1 330 тыс. руб.

Стоимость бизнеса, рассчитанная двумя методами, получилась

одинаковая.

Метод дисконтированных будущих доходов считается наиболее приемлемым для оценки стоимости предприятия, если можно составить достаточно разумный прогноз его деятельности в будущем, и если результаты будущей деятельности значительно отличаются от результатов настоящей или прошлой деятельности вследствие факторов отличных от обычного темпа роста (g).

Метод дисконтированных будущих доходов используется, когда:

– ожидается, что будущие доходы (чистая прибыль или чистый денежный поток) будут существенно отличаться от доходов в настоящее

время;

– можно достаточно точно оценить будущие доходы предприятия;

– прогнозируемые доходы являются положительными величинами для большинства прогнозных лет;

– ожидается, что доход предприятия в последний год прогнозного периода будет значительной положительной величиной.

Преимущества метода дисконтированных будущих доходов:

– учитывает будущие ожидания инвестора относительно цен, затрат, инвестиций и т.д.;

– включает рыночный аспект, так как требуемая ставка дохода (дисконта) берется по данным рынка.

Недостатки метода дисконтированных будущих доходов:

– трудности составления прогнозов,

– умозрительность.

Метод дисконтированных будущих доходов включает в себя два способа оценки собственного капитала предприятия:

– дисконтирование чистого денежного потока;

– дисконтирование чистой прибыли.

Формула оценки стоимости компании методом дисконтированных будущих доходов выглядит следующим образом:

(5.5)

(5.5)

|

где V – |

стоимость компании, |

|

n – 0,1,2,...,N – |

интервалы планирования, |

|

Дn – |

доход (отрицательный или положительный) в период n, |

|

r – |

ставка дохода на капитал. |

Оценка стоимости предприятия методом дисконтированных будущих доходов предусматривает следующие этапы:

|

Этап 1 |

Получить у руководства оцениваемого предприятия (или подготовить) финансовый прогноз деятельности предприятия для каждого интервала планирования (месяц, квартал, год) на протяжении всего прогнозного периода, а также для первого года остаточного периода. |

|

Этап 2 |

Произвести коppектиpовку финансовых прогнозов. |

|

Этап 3 |

Если требуется, рассчитать сумму налога на прибыль для нормализованной прогнозируемой прибыли до уплаты налога на прибыль, найденной на Этапе 2. Таким образом, оценщик определяет величину прогнозируемой чистой прибыли. |

|

Этап 4 |

Если для оценки стоимости предприятия применяется метод «Дисконтирование чистого денежного потока», то на данном этапе необходимо на основе прогнозируемой чистой прибыли, полученной на Этапе 3, рассчитать величину чистого денежного потока для собственного или общего инвестированного капитала, в зависимости от цели оценки.2 |

|

Этап 5 |

Установить величину ставки дисконтирования для соответствующего потока дохода, на основе которого будет определяться стоимость предприятия – чистая прибыль или чистый денежный поток для собственного или общего инвестированного капиталов. |

|

Этап 6 |

Определить стоимость предприятия в остаточный (постпрогнозный) период. |

|

Этап 7 |

Рассчитать факторы дисконтирования для каждого интервала планирования, включая фактор дисконтирования остаточной стоимости. |

|

Этап 8 |

Определить стоимость оцениваемого предприятия, умножив прогнозируемую величину чистой прибыли (Этап 1 или 3) или чистого денежного потока (Этап 4) каждого интервала планирования на соответствующий фактор дисконтирования (Этап 7), и прибавить к полученной сумме текущую стоимость остаточной стоимости предприятия. |

|

Этап 9 |

Провести тест на «здравый смысл», цель которого определить, насколько разумна полученная величина стоимости. |

|

Этап 10 |

Определить стоимость оцениваемого предприятия с учетом корректировок на неоперационные активы, а также на избыток или дефицит активов. |

На первом этапе оценки стоимости бизнеса методом дисконтированных будущих доходов оценщик должен получить у руководства оцениваемого предприятия или подготовить самостоятельно финансовые прогнозы деятельности для каждого интервала планирования прогнозного периода, а также прогноз будущих доходов в первый год остаточного периода. Перед началом составления прогнозов оценщику предстоит сделать выбор, на основе какого потока дохода – чистой прибыли или денежного потока будет производиться оценка бизнеса. Как правило, в рамках данного подхода оценка производится на основе прогнозов денежных потоков.

Денежный поток предпочтительнее чистой прибыли.

Во-первых, потому что денежный поток со знаком «+» учитывает амортизационные отчисления, которые тоже являются доходом, идущим на воспроизводство активов, в то время как при расчете чистой прибыли амортизация отнимается из суммы валового дохода. Это связано с тем, что доход, идущий на воспроизводство активов не облагается налогом на прибыль.

Во-вторых, прогноз чистой прибыли не учитывает инвестиций, как в оборотный капитал, так и в основные активы.

В-третьих, если деятельность предприятия или реализация инвестиционного проекта частично или полностью финансируется за счет заемных средств, то при расчете чистой прибыли не учитываются суммы вновь полученных кредитов и погашение ранее взятых кредитов.

Также на первом этапе оценщик определяет продолжительность прогнозного периода, а также продолжительность интервалов планирования (месяц, квартал, год) в течение прогнозного периода.

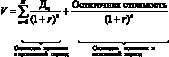

На рис. 5.1 представлены элементы прогнозирования.

Продолжительность прогнозного периода в первую очередь определяется моментом выхода компании на стабильный уровень дохода. Если будущие доходы компании подвергаются значительным колебаниям в течение года (оцениваемая компания находится на начальных стадиях реализации инвестиционного проекта, является сезонным предприятием, и т.д.), то для наглядности желательно составлять прогноз для более коротких интервалов планирования, чем год. При этом необходимо помнить, что последний интервал планирования прогнозного периода, должен быть равен целому году, поскольку остаточная стоимость компании определяется на основе годового потока дохода.

Рис. 5.1. Схема элементов прогнозирования

На втором этапе оценщик, если это необходимо, вносит корректировки в финансовые прогнозы, полученные или подготовленные на первом этапе.

Третий этап дополнительных пояснений не требует, поскольку аналогичен третьему этапу подхода капитализированных доходов.

На четвертом этапе, если компания оценивается методом дисконтированных денежных потоков, то на данном этапе необходимо на основе прогнозируемой чистой прибыли, полученной на Этапе 3, рассчитать величину чистого денежного потока для собственного капитала или денежного потока с учетом задолженности для общего инвестированного капитала, в зависимости от цели оценки. Чаще всего для дисконтирования используется чистый денежный поток для собственного капитала, в результате чего получается стоимость собственного (акционерного) капитала предприятия.

Ниже рассматриваются вопросы, связанные с прогнозированием чистой прибыли и денежных потоков в рамках оценки бизнеса предприятий.

Денежный поток – это относительно новый для России показатель финансовой деятельности предприятий, но именно он отражает действительную сумму денег, находящуюся в распоряжении владельцев.

Денежный поток характеризуется:

– притоком, равным размеру денежных поступлений в течение интервала планирования;

– оттоком, равным платежам в течение интервала планирования;

– сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Различают два типа денежных потоков, в зависимости от владельца капитала, в распоряжении которого он остается:

1) денежный поток для собственного капитала (чистый денежный

поток),

2) денежный поток для общего инвестированного капитала (денежный поток с учетом задолженности).

Как правило, при оценке бизнеса требуется оценка денежного потока для собственного капитала, потому что он отражает величину денежных средств, которые останутся в распоряжение владельцев собственного капитала (акционеров) после уплаты налогов, процентов за использование заемных средств и погашения основной суммы задолженности. Иногда также требуется оценка денежного потока с учетом задолженности, который отражает как величину денежных средств, остающихся в распоряжении владельцев, так и величину заемных средств. Модель построения денежного потока с учетом задолженности очень схожа с моделью денежного потока для собственного капитала, за исключением следующего:

1) при расчете чистой прибыли не нужно вычитать проценты по кредитам и другие выплаты по обязательствам, включаемые в состав себестоимости,

2) при расчете денежного потока не нужно отнимать сумму, идущую на погашение кредитов и других обязательств, а также прибавлять суммы вновь возникших обязательств.

Общий денежный поток предприятия разделяют на три частичных потока от отдельных видов деятельности предприятия:

– денежный поток от операционной деятельности;

– денежный поток от инвестиционной деятельности;

– денежный поток от финансовой деятельности.

Для целей оценки бизнеса при составлении прогнозов такое разделение производить не обязательно.

На рис. 5.2 представлены модели определения свободных денежных потоков для акционеров (для владельцев собственного капитала) и свободных денежных потоков фирмы (для владельцев общего инвестированного капитала):

Кроме того, в зависимости от учета или не учета инфляционного влияния также различают два типа денежных потоков: реальный денежный поток, номинальный денежный поток.

Реальный денежный поток составляется в постоянных ценах и не учитывает того факта, что инфляция с течением времени уменьшает покупательную способность денежных средств. Номинальный же денежный поток наоборот учитывает фактор инфляции.

|

ДЕНЕЖНЫЙ ПОТОК ДЛЯ (FREE CASH FLOW TO EQUITY – FCFE) |

СВОБОДНЫЕ ДЕНЕЖНЫЕ ПОТОКИ ФИРМЫ (FREE CASH FLOW TO FIRM – FCFF) |

|

|

ВЫРУЧКА ОТ РЕАЛИЗАЦИИ (ВАЛОВОЙ ДОХОД) |

ВЫРУЧКА ОТ РЕАЛИЗАЦИИ (ВАЛОВОЙ ДОХОД) |

|

|

- |

- |

|

|

ОПЕРАЦИОННЫЕ РАСХОДЫ переменные и постоянные затраты, амортизация, коммерческие и управленческие расходы, налоги (кроме налога на прибыль) |

ОПЕРАЦИОННЫЕ РАСХОДЫ переменные и постоянные затраты, амортизация, коммерческие и управленческие расходы, налоги (кроме налога на прибыль) |

|

|

= |

= |

|

|

ПРИБЫЛЬ ДО УПЛАТЫ НАЛОГОВ И ПРОЦЕНТОВ (EBIT) |

ПРИБЫЛЬ ДО УПЛАТЫ НАЛОГОВ И ПРОЦЕНТОВ (EBIT) |

|

|

- |

||

|

Проценты к уплате (по кредитам, займам, векселям, облигациям и т.д.) |

||

|

= |

= |

|

|

ПРИБЫЛЬ ДО |

ПРИБЫЛЬ ДО |

|

|

- |

- |

|

|

Налог на прибыль и |

Налог на прибыль и |

|

|

расходы не входящие в состав себестоимости (расходы, не учитываемые в целях налогообложения, ст. 270, главы 25 НК) |

расходы не входящие в состав себестоимости за исключением процентов по кредитам (расходы, не учитываемые в целях налогообложения, ст. 270, главы 25 НК) |

|

|

= |

= |

|

|

ЧИСТАЯ ПРИБЫЛЬ |

ЧИСТАЯ ПРИБЫЛЬ |

|

|

+ |

+ |

|

|

АМОРТИЗАЦИЯ, УМЕНЬШЕНИЕ ПРИБЫЛЬ ОТ ПРОДАЖИ ОФ, ПОСТУПЛЕНИЕ ЗАЕМНЫХ СРЕДСТВ |

АМОРТИЗАЦИЯ,

УМЕНЬШЕНИЕ ОБОРОТНОГО |

|

|

- |

- |

|

|

ПРИРОСТ ОБОРОТНОГО КАПИТАЛА, КАПИТАЛОВЛОЖЕНИЯ, ВОЗВРАТ ОСНОВНОЙ СУММЫ ДОЛГА |

ПРИРОСТ ОБОРОТНОГО КАПИТАЛА, КАПИТАЛОВЛОЖЕНИЯ |

|

|

- |

||

|

дивиденды по привилегированным акциям |

||

|

= |

= |

|

|

СВОБОДНЫЙ ДЕНЕЖНЫЙ ПОТОК |

СВОБОДНЫЙ ДЕНЕЖНЫЙ ПОТОК ФИРМЫ |

Рис. 5.2. Схемы моделей определения свободных денежных потоков

При оценке реальных потоков без учета инфляции придется проводить искусственные корректировки выплат процентов по кредитам, так как величина ставок процентов по банковским кредитам помимо реальной ставки дохода самих банков учитывает и темп инфляции. При оценке номинальных потоков с учетом инфляции трудно прогнозировать динамику изменения инфляции. Составление любого прогноза денежного потока – процесс, во-первых, трудоемкий, а во-вторых, субъективный. Какой бы прогноз оценщик не составлял, в реальных или номинальных величинах, главное, чтобы он был обоснованным. Также стоит отметить, что фактор инфляции сам по себе не должен влиять на величину стоимости компании, поскольку номинальный денежный поток дисконтируется по номинальной ставке дисконта, также учитывающей соответствующий уровень инфляции.

Прогноз всех показателей финансовой деятельности предприятия производится на основе анализа этих показателей за прошлые периоды, а также исходя из планов руководства и общей конъюнктуры в отрасли и в экономике в целом. Следует придерживаться общего правила, гласящего, что прогнозы должны быть логически совместимы с ретроспективными показателями деятельности предприятия и отрасли в целом. Оценки, основанные на прогнозах, которые заметно расходятся с историческими тенденциями, представляются неточными.

На пятом этапеустанавливается величина ставки дисконтирования для соответствующего потока дохода, на основе которого определяется стоимость предприятия.

С математической точки зрения ставка дисконтирования – это процентная ставка, используемая для пересчета потоков доходов, которые планируется получать в будущем, в их текущую стоимость.

В экономическом смысле в роли ставки дисконта выступает требуемая инвесторами ставка дохода на вложенный капитал в сопоставимые по уровню риска объекта инвестирования или, другими словами, это требуемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату оценки.

Ставка дисконтирования должна соответствовать потоку дохода, прогноз которого был составлен оценщиком ранее на первых четырех этапах. Так при оценке собственного капитала предприятия оценщик может дисконтировать либо денежный поток для собственного капитала, что является предпочтительным, либо чистую прибыль. При этом чистый денежный поток необходимо дисконтировать по ставке дисконтирования для чистого денежного потока, а чистую прибыль – по ставке дисконтирования для чистой прибыли. Если необходимо определить стоимость общего инвестированного капитала предприятия, то оценщик должен дисконтировать денежный поток для общего инвестированного капитала по средневзвешенной стоимости капитала (WACC).

Кроме того, если прогноз доходов составлен на реальной основе, т.е. без учета инфляции, то в ставке дисконтирования также не должна учитываться инфляционная составляющая. Вопрос конвертации номинальной ставки дисконтирования в реальную и наоборот, будет рассмотрен ниже.

Наиболее востребованной ставкой дисконтирования в оценке бизнеса является ставка дисконтирования для чистого денежного потока, поскольку метод дисконтирования чистого денежного потока чаще всего используется для оценки собственного капитала компаний. Однако, если оценщик решил использовать метод дисконтирования чистой прибыли, то ставка дисконтирования для чистого денежного потока должна быть конвертирована в ставку дисконтирования для чистой прибыли.

Чистый денежный поток компании обычно меньше ее чистой прибыли. Следовательно, ставка дисконтирования для чистого денежного потока тоже меньше, чем ставка дисконтирования для чистой прибыли. Чаще всего оценщики производят конвертацию ставки дисконтирования для чистого денежного потока в ставку дисконтирования для чистой прибыли одним из двух способов, рассматриваемых ниже:

1. На основе опыта открытых компаний. Метод заключается в определении процента, рассчитанного на основе исследования типичного различия между отдачей по дивидендам (dividendyield) – отношение дивидендов к стоимости акций, и отдачей по чистой прибыли (earningsyield) – отношение чистой прибыли к стоимости акций. Данное исследование необходимо произвести по целому ряду открытых компаний. В странах с развитым фондовым рынком различие между двумя этими показателями находится в пределах от 3 до 6 %. Предположим, что ставка дисконтирования для чистого денежного потока равна 25 %. Тогда ее можно конвертировать в ставку дисконтирования для чистой прибыли, прибавив к ней от 3 до 6 %. Таким образом, ставка дисконтирования для чистой прибыли находится в интервале 28–31 %.

2. На основе расчета процентной разницы между чистым денежным потоком и чистой прибылью оцениваемой компании.

Данный метод состоит из следующих этапов:

– определить ставку дисконтирования для чистого денежного потока;

– на основе ставки дисконтирования для чистого денежного потока определить коэффициент капитализации для чистого денежного потока (см. формулу (5.2));

– по схеме описанной выше рассчитать коэффициент капитализации для чистой прибыли;

– из коэффициента капитализации для чистой прибыли вычесть коэффициент капитализации для чистого денежного потока. Данная разница представляет собой искомую надбавку. Полученный процент также представляет собой разницу между ставкой дисконтирования для чистой прибыли и ставкой дисконтирования для чистого денежного потока.

Ставка дисконтирования для чистого денежного потока определяется одним из двух методов:кумулятивный подход, модель оценки капитальных активов (CAPM).

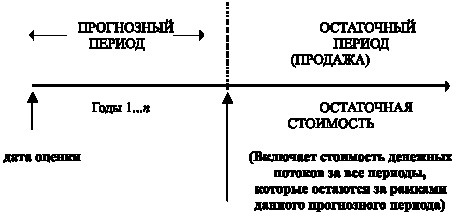

Кумулятивный подход применяется в том случае, если данные по сопоставимым компаниям найти не удалось, следовательно, применение модели оценки капитальных активов невозможно. Как следует из названия, кумулятивный подход основан на предпосылке, что ставка дисконтирования для конкретной компании состоит из целого ряда идентифицируемых факторов риска, которые в сумме представляют собой итоговую ставку дохода, которую разумный покупатель потребует при покупке данной компании. На рис. 5.3 представлен порядок определения ставки дисконтирования кумулятивным подходом, а также коэффициентов капитализации, рассчитываемых на ее основе.

|

+ |

Безрисковая ставка дохода |

|

Надбавки за различные факторы риска, присущие оцениваемой |

|

|

премия за фактор размера компании; |

|

|

другие факторы риска (ключевая фигура и качество руководства, финансовая структура, товарно-территориальная диверсификация, диверсификация потребителей, прочие риски – особые и/или отраслевые). |

|

|

= + |

Ставка дисконтирования для чистого денежного потока |

|

Дополнительная надбавка, на которую ставка дисконтирования для чистой прибыли превышает ставку дисконтирования для чистого денежного потока |

|

|

= – |

Ставка дисконтирования для чистой прибыли |

|

Долгосрочный темп роста компании (g) |

|

|

= / |

Коэффициент капитализации для чистой прибыли следующего года |

|

1 + g |

|

|

= |

Коэффициент капитализации для чистой прибыли текущего года |

Рис. 5.3. Порядок определения ставки дисконтирования кумулятивным подходом

Безрисковая ставка дохода

Безрисковая ставка дохода – это ставка дохода по самым надежным инвестициям, которые характеризуются практическим отсутствием риска и высокой степенью ликвидности.

В качестве безрисковой ставки дохода обычно используется доходность к погашению долгосрочных государственных долговых обязательств (облигаций или векселей) с аналогичным исследуемому проекту горизонтом инвестирования. Это обусловлено тем, что долгосрочные правительственные облигации характеризуются очень низким риском, связанным с неплатежеспособностью, и высокой степенью ликвидностью. Кроме того, при определении ставки дохода по этому виду ценных бумаг учитывается долговременное воздействие инфляции. Долгосрочные (а не краткосрочные) облигации используются для того, чтобы обеспечить возможность сопоставления с инвестициями в собственный капитал предприятия (инвестиционного проекта), обычно осуществляемыми инвесторами на схожий период времени. Если необходимо определить реальную ставку дохода, то из номинального показателя безрисковой ставки дохода, необходимо вычесть темп инфляции.

Рынок долгосрочных государственных ценных бумаг в России находится на начальной стадии развития: оборот рынка ГКО-ОФЗ хоть и увеличивается, но пока еще не является существенным, реальная доходность на декабрь 2005 года была отрицательной. Перечисленные факторы пока не позволяют использовать ставку дохода по ГКО и ОФЗ в качестве безрисковой. К сожалению, эксперты по оценке бизнеса до сих пор не пришли к единому мнению по вопросу безрисковой ставки дохода для оценки российских компаний. Одни эксперты считают, что в качестве безрисковой ставки следует использовать доходность по еврооблигациям или ООВЗ (ВЭБ), другие предлагают использовать ставку рефинансирования или ставку по депозитам наиболее надежных банков. В любой стране, а тем более в стране, где долгосрочное заимствование на финансовых рынках только начинает зарождаться, оценщик бизнеса должен постоянно анализировать ситуацию на финансовых рынках, следить за динамикой ставок дохода различных инструментов, а также за появлением новых финансовых инструментов.

Надбавки за различные факторы риска, присущие оцениваемой компании

Следующий этап определения ставки дисконтирования кумулятивным подходом – нахождение и обоснование величин надбавок за различные факторы риска, присущие оцениваемой компании.

Самым распространенным методом оценки надбавок за различные факторы риска является метод, согласно которому выявляются все ассоциирующиеся с оцениваемой компанией дополнительные факторы риска, и в зависимости от степени риска каждому фактору присваивается значение от 0 до 5 процентов. В отдельных случаях оценщик может решить присвоить какому-то из факторов более высокое значение.

В табл. 5.3 приведены наиболее распространенные факторы риска и пояснения к ним:

При определении прочих факторов риска важно не перепутать их со скидкой на недостаточную ликвидность для закрытых компаний, а также с корректировкой на характер оцениваемой доли (контрольный или миноритарный). Данные корректировки стоимости делаются на последнем этапе определения стоимости и не влияют на размер ставки дисконтирования.

Таблица 5.3

Факторы риска

|

Фактор риска |

Пояснения |

|

1 |

2 |

|

Размер компании |

В общем случае, чем меньше собственный капитал компании, тем больше риск. |

|

Финансовые риски |

Под термином «финансовые риски» в данном случае понимается не только риск, связанный с заемным финансированием, но также риск, ассоциирующийся с любыми источниками финансирования (текущие пассивы, возможность конвертации текущих активов в наличные денежные средства). В связи с таким широким понятием финансового риска, оценка величины риска по данному фактору включает в себя анализ следующих показателей: – коэффициент покрытия; – коэффициенты, измеряющие общий уровень финансового левереджа, например, отношение всех обязательств к собственному капиталу; – коэффициенты ликвидности (коэффициенты текущей и мгновенной ликвидности); – коэффициенты оборачиваемости (оборачиваемость запасов и дебиторской задолженности). |

|

Ключевая фигура и качество руководства |

Чем больше деятельность компании зависит от какого-либо лица, тем выше значение фактора риска. Таким лицом может быть как руководитель компании, так и любой другой служащий или рабочий, если его вклад в деятельность предприятия является очень значительным, и с его уходом прогноз стабильной деятельность компании окажется под сомнением. Также данный фактор риска оценивает эффективность действующей управляющей команды, ее способность справляться с возникающими проблемами, выполнять намеченные планы. |

|

Товарно-территориальная диверсификация |

Чем больше у компании видов выпускаемой продукции, и чем больше рынков, на которой она эту продукцию реализует, тем ниже фактор риска. Большим плюсом является факт успешной реализации товара, как на внутреннем, так и на внешнем рынках. Если продукция компании или какой-либо из товаров является монопольным, то риск резко снижается. |

|

1 |

2 |

|

Диверсификация потребителей |

Чем больше сеть клиентов и каналов распространения товара, тем ниже фактор риска. Если на какого-либо клиента приходится больше 50 % всей реализации, считается, что у компании высокий риск по данному фактору. |

|

Прочие риски – |

Оценщик должен выявить и оценить любые другие факторы риска, присущие деятельности оцениваемой компании, и неучтенные ранее. |

Модель оценки капитальных активов (САРМ)

Подход к определению ставки дисконтирования, который сокращенно называется САРМ, основан на предположении, что разумный инвестор стремится к получению дополнительных доходов по сравнению с гарантированными доходами[3]. Дополнительный доход представляет собой вознаграждение, которое инвестор получает за то, что вкладывает средства в активы с более высоким уровнем риска. Чем более высока степень риска активов или ценных бумаг, тем выше должен быть ожидаемый доход от вложения в них.

Базовая формула САРМ выглядит следующим образом:

(5.6)

(5.6)

А формула определения ставки дисконтирования моделью САРМ на основе данных о коэффициенте бета для сопоставимых компаний выглядит так:

(5.7)

(5.7)

|

где re – |

ожидаемая инвестором ставка дохода на собственный капитал (ставка дисконтирования); |

|

rf – |

безрисковая ставка дохода; |

|

b – |

медианное значение коэффициента бета компаний-аналогов; |

|

rm – |

среднерыночная ставка дохода; |

|

(rm – rf) = Rm – |

рыночная премия; |

|

S1 – |

корректировка на риск, связанный с размером оцениваемой компании по сравнению с компаниями-аналогами; |

|

S2 – |

корректировка на иные факторы риска оцениваемой компании по сравнению с компаниями-аналогами. |

Мера риска – коэффициент бета

Риск, связанный с инвестициями в акции, можно разделить на две категории: систематический (недиверсифицируемый или рыночный риск) и несистематический (диверсифицируемый риск или риск, связанный со спецификой конкретной компании). Систематический риск – это риск, связанный с изменением конъюнктуры на рынке ценных бумаг в целом под влиянием макроэкономических и политических факторов (роста или снижения ставки процента, инфляции, изменений в политике правительства и т.д.). Поскольку эти факторы систематически оказывают влияние на экономическую (рыночную) среду, в которой функционируют все предприятия без исключения, их действие сказывается в той или иной степени на всех компаниях. Величина систематического риска зависит от того, насколько чувствительна деятельность компании к перечисленным выше макроэкономическим и политическим факторам. Показателем чувствительности конкретной акции к колебаниям рынка является коэффициент бета. Бета измеряет амплитуду колебаний (неустойчивости) цен на акции какой-либо отдельно взятой компании по сравнению с изменениями фондового рынка в целом, для всех зарегистрированных на нем компаний. При этом колебания на фондовом рынке отслеживаются при помощи фондовых индексов, например, индекс РТС или индекс ММВБ.

Коэффициент бета для акции со средним уровнем риска будет равен 1, что означает, что в случае роста фондового рынка на 10 процентов, стоимость данной акции вырастет также на 10 процентов, а в случае падения рынка на 10 процентов, стоимость акции также упадет на 10 процентов. Риск вложения в акции, коэффициент бета которых равен 1, равен среднерыночному уровню риска. Если же b = 0,5, то котировки таких акций будут расти и снижаться только на половину по сравнению с котировками акций, коэффициент бета которых равен 1. С другой стороны, если b = 2, то степень изменчивости котировок такой акции в два раза выше, чем у средней акции, то есть инвестиции в такие акции в два раза рискованнее, чем инвестиции в акции, бета которых равна 1.

Из вышесказанного следует вывод, что инвестиции в акции, коэффициент бета которых превышает 1, сопряжены с риском выше среднерыночного уровня. Следовательно, разумный инвестор при покупке таких акций захочет получить дополнительный, по сравнению со среднерыночным, доход. Если же бета меньше 1, то риск вложения средств в такие акции меньше, чем в среднем на рынке, следовательно, и ожидаемый инвестором доход потаким акций должен быть ниже среднерыночного. Если бета равна 1, то риск вложения в такие акции равен среднерыночному риску, а ожидаемый доход на инвестиции в такие акции равен среднерыночному доходу.

Для целей определения ставки дисконтирования в рамках оценки бизнеса в модели CAPM следует использовать медианное значение коэффициентов бета для сопоставимых компаний.

В странах Западной Европы и в США значения коэффициентов бета для сопоставимых компаний можно найти в различных источниках. В России, где общая капитализация фондового рынка пока еще невелика, число компаний, чьи акции активно торгуются на рынке, тоже незначительно, вряд ли будет возможно найти достаточное число сопоставимых компаний, а также значение коэффициентов бета для их акций. Но рынок развивается, и хочется верить, что в скором времени и российские оценщики бизнеса смогут пользоваться открытыми источниками данных по сопоставимым компаниям, в том числе и информацией о коэффициентах бета. Используя данные о коэффициентах бета из открытых источниках, оценщик должен помнить, что различные компания, занимающиеся анализом фондового рынка по-разному рассчитывают те или иные показатели. Поэтому величина коэффициента бета для одной и той же компании, но взятая из разных источников, может отличаться. В связи с этим, в рамках оценки бизнеса для получения информации о коэффициентах бета оценщику следует использовать один источник.

При отсутствии необходимой информации в публичных источниках возможно определения коэффициента бета с помощью экспертного метода, недостаток, которого состоит в высокой степени субъективности специалиста, производящего исследование.

Среднерыночная ставка дохода

Среднерыночная ставка дохода представляет собой ставку дохода, ожидаемую инвестором при вложении средств в портфель ценных бумаг, состоящий из всех акций. Также среднерыночная ставка дохода – это ставка дохода по акциям, коэффициент бета которых равен единице, поскольку такие акции имеют среднерыночный уровень риска.

Разница между среднерыночной и безрисковой ставками дохода называется рыночной премией (Rm). Рыночная премия представляет собой дополнительный доход сверх безрисковой ставки дохода, который служит компенсацией инвестору за дополнительный уровень риска, который возникает при вложении средств в собственный капитал компании, предполагая, что данный риск находится на среднем уровне.

Корректировки базовой модели САРМ

Ставка дисконтирования, рассчитанная по формуле (5.6) при условии, что значение коэффициента бета, использованное в расчетах, является средним или медианным значением данного коэффициента для сопоставимых компаний, представляет собой среднюю ставку дохода по сопоставимым компаниям. Для того, чтобы получить ставку дохода для оцениваемой компании необходимо внести в базовые расчеты несколько корректировок (см.формулу (5.7). Данные корректировки должны учесть разницу между рисками инвестиций в оцениваемую и среднюю сопоставимую компанию. Если оценщику удалось подобрать аналоги, которые по многим характеристикам (производимая продукция, рынки сбыта, географическое местоположение, уровень управления и т.д.) действительно являются аналогичными оцениваемой компании, то корректировки к базовой модели должны быть незначительными. Как правило, величина корректировок находится в интервале от нуля до пяти процентов, но в отдельных случаях они могут быть и больше. Если же оцениваемая компания, по мнению оценщика, менее рискованная, чем средняя сопоставимая компания-аналог, то данные корректировки будут учитываться со знаком минус.

1. Корректировка на риск, связанный с размером оцениваемой компании по сравнению с компаниями-аналогами (S1): при расчете медианного значения коэффициента бета оценщик использовал данные по акциям сопоставимых компаний, которые котируются на фондовом рынке. Собственный капитал оцениваемой компании может быть, как меньше, так и больше собственного капитала средней сопоставимой компании, поэтому величина данной корректировки напрямую зависит от величины собственного капитала компаний-аналогов, коэффициенты бета акций которых были ранее использованы в расчетах.

2. Корректировка на иные факторы риска оцениваемой компании по сравнению с компаниями-аналогами (S2): неважно какой подход к определению ставки дисконтирования использует оценщик: кумулятивный или САРМ, выявление факторов риска и установление их конкретных значений потребует от оценщика проведение глубокого анализа, как оцениваемой компании, так и компаний-аналогов. При проведении данного анализа оценщик не должен увлекаться расчетами и забывать о здравом смысле. Поскольку в базовых расчетах использовался коэффициент бета сопоставимых компаний, то, при условии, что аналоги были подобраны корректно, различий между факторами риска оцениваемой компании и ее аналогами, не должно быть много. Следовательно, данная поправка, как правило, будет существенно ниже, чем аналогичные поправки, которые произвел бы оценщик, если бы он определял ставку дохода кумулятивным подходом. Величина данной корректировки зависит от различий между факторами риска оцениваемой и сопоставимых компаний. Предположим, средняя сопоставимая компания производит и продает тот же продукт, что и оцениваемая компании, но уровень ее задолженности существенно ниже и она более географически диверсифицирована. В этом случае, оценщик должен внести поправки к модели САРМ, чтобы учесть различие в финансовых рисках и географической диверсификации между оцениваемой компанией и средней компанией-аналогом. Необходимо помнить, что данная корректировка может также быть, как положительной, так и отрицательной величиной.

До настоящего момента рассматривался вопрос определения ставки дохода для денежного потока для собственного капитала, поскольку оценка собственного капитала или его доли(ей) является наиболее частым объектом оценки, нежели общий инвестированный капитал компании. Однако иногда клиенту требуется произвести оценку общего инвестированного капитала компании. В этом случае оценка производится методом дисконтирования денежного потока для общего инвестированного капитала. Данный метод предполагает, что для оценки общего инвестированного капитала необходимо прогноз денежного потока для общего инвестированного капитала дисконтировать на дату оценки по средневзвешенной ставке дохода (WACC – WeightedAverageCostofCapital), которая учитывает как доход на собственный капитал, так и доход по привилегированным акциям и заемным средствам.

Формула для расчета WACC выглядит следующим образом:

(5.8)

(5.8)

|

где re – |

ставка дохода на собственный капитал, определенная с помощью модели САРМ или кумулятивным подходом; |

|

Pe – |

доля собственного капитала в общей структуре капитала компании; |

|

rd – |

ставка дохода по заемным средствам; |

|

Pd – |

доля заемного капитала в общей структуре капитала компании; |

|

t – |

ставка налога на прибыль. |

Если прогноз денежного потока составлен на реальной основе, то есть в постоянных ценах без учета инфляции, то и ставка дохода должна быть очищена от влияния инфляции. И, наоборот, для прогноза денежного потока, составленного с учетом инфляции, ставка дохода также должна учитывать влияния инфляционного роста.

На шестом этапенеобходимо определить остаточную стоимость компании.

Остаточная стоимость – это текущая стоимость прогнозируемых доходов, которые будет генерировать оцениваемая компания за пределом установленного прогнозного периода.

Оценка остаточной стоимости компании предусматривает следующие этапы:

|

Этап 1 |

Выбрать наиболее подходящий метод оценки остаточной стоимости. |

|

Этап 2 |

Еще раз проверить допущения относительно продолжительности прогнозного периода. |

|

Этап 3 |

Спрогнозировать параметры и рассчитать остаточную стоимость. |

|

Этап 4 |

Дисконтировать остаточную стоимость на дату оценки. |

Ниже перечислены наиболее часто используемые методы для оценки остаточной стоимости компании:

1) методы дисконтирования дохода: неограниченный прогнозный период, модель Гордона (модель постоянного роста);

2) другие методы: ликвидационная стоимость; по стоимости чистых активов; по стоимости замещения; мультипликатор цена/прибыль; мультипликатор цена/балансовая стоимость.

Рассмотрим эти методы подробнее.

Метод дисконтирования дохода предполагает, что стоимость компании равна стоимости компании в прогнозный период, то есть вторая составляющая формулы (5.5) – остаточная стоимость как бы отсутствует. Но при этом прогнозный период длится очень долго, до тех пор, пока текущая стоимость будущих выгод, полученных за пределом прогнозного периода, не станет настолько незначительной, что не будет оказывать существенного влияния на окончательный показатель стоимости компании. Продолжительность прогнозного периода в данном случае будет зависеть от величины ставки дохода на капитал. Чем выше ставка дохода на капитал, тем короче будет прогнозный период, так как при более высокой ставке дохода на капитал величина текущей стоимости будущих выгод раньше становится незначительной величиной.

Модель Гордона, названная по имени Майрона Дж. Гордона, много сделавшего для развития и популяризации данного метода, предполагает, что темп роста потока дохода в остаточный период является постоянным.

Оценка остаточной стоимости компании по модели Гордона должна совпасть с оценкой, которая была бы получена, если бы остаточная стоимость оценивалась с учетом неограниченного прогнозного периода. Модель Гордона, конечно же, является предпочтительнее, поскольку не требует составления прогнозов денежных поток на продолжительный период времени.

Формула оценки остаточной стоимости по модели Гордона:

(5.9)

(5.9)

|

где Дt – |

годовой, стабильный поток дохода первого года после окончания прогнозного периода; |

|

r – |

соответствующая ставка дохода; |

|

g – |

долгосрочный темп роста дохода. |

Приведенная выше формула учитывает все потоки доходов, которые будут получены от владения компанией за пределами установленного оценщиком прогнозного периода.

Остаточный поток дохода должен быть аналогичным потоку дохода, используемому для оценки компании в прогнозный период. Если оценщик решил, что денежный поток для собственного капитала может быть достоверно спрогнозирован, и поэтому именно на нем должна базироваться оценка компании, то именно этот поток дохода должен использоваться для оценки деятельности компании, как в прогнозный, так и в остаточный период.

Поток дохода и ставка дохода должны соответствовать друг другу. Предположим, оценщик составляет все прогнозы в реальных показателях (без учета инфляции) и для расчета остаточной стоимости использует денежный поток для собственного капитала, тогда ставка дохода на капитал должна определяться а) для денежного потока для собственного капитала; б) без учета инфляции.

В остаточный период при определении величины денежного потока капиталовложения должны быть равны начисленному износу. Предполагается, что в остаточный период компания вышла на стабильный уровень дохода, и не осуществляет крупных капиталовложений. Однако, для того чтобы поддерживать стабильный уровень дохода, необходимо делать инвестиции в обновление изнашиваемых имеющихся основных активов. К таким инвестициям, относится ремонт, и постепенная замена устаревающего оборудования, поддержание зданий и сооружений в рабочем состоянии и др. Если предположить, что в остаточный период капиталовложения будут ниже износа (амортизационных отчислений), то со временем процесс воспроизводства основных фондов будет нарушен, изношенные основные фонды не будут заменяться на новые, предприятие не сможет обеспечить стабильность потока доходов, доходы будут падать, срок функционирования предприятия будет не бесконечен, а ограничен. В этом случае модель Гордона применять нельзя.

Если же капиталовложения будут выше износа, то значит предприятие в остаточный период будет осуществлять новые инвестиционные проекты, денежные потоки которых оценщик прогнозировать не может. Значит стабильность денежного потока не обеспечивается. В этом случае модель Гордона также неприменима.

В модели Гордона предполагается, что темпы роста дохода – постоянные и ниже ставки дохода на капитал.

Как правило, инвесторы (владельцы) ожидают, что доход от владения компаниями будет с каждым годом возрастать. Хотя темпы роста дохода в компаниях различны, очень часто инвесторы делают прогнозы долгосрочного роста исходя из прогнозируемых темпов роста валового внутреннего продукта (ВВП). Оценщики, если смогут найти достоверные данные, используют прогнозы долгосрочных темпов роста, как по отрасли в целом, так и непосредственно по оцениваемой компании. Долгосрочные темпы роста оцениваемой компании можно определить на основе анализа данных прошлых лет, при этом нужно учитывать на каком этапе жизненного цикла находилась компания в целом или отдельные, производимые ею товары и услуги. Наиболее предпочтительным методом оценки темпов роста является общее ожидание роста в целом по отрасли, поскольку ни одна компания не может поддерживать большие темпы роста, чем в целом по отрасли, на протяжении длительного периода.

Ожидаемый темп роста дохода (g) должен учитывать:

1) инфляционный рост цен (если прогнозы составляются с учетом инфляции);

2) рост объема производства и продаж: рост в среднем по отрасли и превышение роста на оцениваемом предприятии над ростом в среднем по отрасли (если оценщик считает это возможным).

Некоторые оценщики, при составлении прогнозов с учетом инфляции, предполагают, что в остаточный период темп роста дохода будет равен инфляции, тогда g – это процент инфляции.

Если оценщик прогнозирует отсутствие роста в остаточный период, даже за счет инфляции (такая ситуация возможна, если прогнозы делаются в реальных величинах), тогда формула модели Гордона выглядит следующим образом:

(5.10)[4]

(5.10)[4]

В этом случае Дtравен годовому потоку дохода в последний год прогнозного периода.

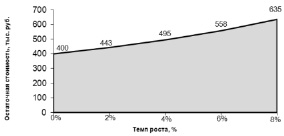

Рассмотрим пример определения остаточной стоимости компании по модели Гордона при условии различных темпов роста дохода.

Пример 2

Необходимо определить остаточную стоимость компании, если поток дохода последнего года прогнозного периода равен 100, соответствующая ставка дохода – 25 %, и темп роста в остаточный период равен

а) 0 %, б) 4 %, в) 8 %[5].

Первое, что необходимо сделать, это определить стабильный поток дохода первого года после окончания прогнозного периода (Дt). Для этого необходимо поток дохода последнего года прогнозного периода умножить на темп роста в остаточный период. Тогда Дt будет равно:

а) 100 (100•1,0), б) 104 (100•1,04), в) 108 (100•1,08).

Теперь можно применять модель Гордона:

а) 100/0,25 = 400;

б) 104/(0,25 – 0,04) = 495;

в) 108/(0,25 – 0,08) = 635.

Данный пример показывает, насколько чувствительной является величина остаточной стоимости к предполагаемому темпу роста дохода. Так при изменении темпа роста на 4 % остаточная стоимость возросла на 24 %, а при изменении темпа роста на 8 % остаточная стоимость возросла на 59 %.

График на рис. 5.2 приведенный ниже, показывает эту зависимость.

Рис. 5.2. График зависимости остаточной стоимости бизнеса от темпа роста дохода

Метод ликвидационной стоимости предполагает, что остаточная стоимость равна доходам от продажи активов, принадлежащих компании на момент окончания прогнозного периода, за вычетом выплаты всех обязательств, которые возникнут на тот же момент времени. Величина остаточной стоимости, полученная таким методом, обычно далека от величины стоимости, полученной на основе модели Гордона. Если отрасль, к которой принадлежит оцениваемая компания, является растущей и прибыльной, то остаточная стоимость, рассчитанная на основе ликвидационной стоимости, будет существенно ниже, чем остаточная стоимость, рассчитанная на основе модели Гордона. В отрасли, испытывающей спад, ликвидационная стоимость наоборот может оказаться выше. Остаточную стоимость компании методом ликвидационной стоимости нужно рассчитывать только в том случае, когда в конце прогнозного периода компанию на самом деле будут ликвидировать. Такая ситуация возможна, если компания создана например для освоения какого-нибудь рудника, и после того как запасы сырья будут исчерпаны, компания перестанет существовать. В этом случае прогнозный период компании будет длиться до тех пор, пока добыча сырья на руднике приносит положительный денежный поток, после чего компания ликвидируется. Расчет остаточной стоимости компании по ликвидационной стоимости связан с трудностью прогнозирования, во-первых, ликвидационной стоимости активов, ликвидация которых значительно удалена по времени от даты оценки, а, во-вторых, сумм обязательств.

Данный метод отличается от предыдущего лишь тем, что в конце прогнозного периода доход от продажи активов, а также обязательства определяются по их рыночной стоимости на тот момент времени.

Данный метод утверждает, что остаточная стоимость компании равна прогнозируемым затратам на замещение активов компании.

Метод предполагает, что в остаточный период стоимость компании будет равняться какому-то мультипликатору ее будущих прибылей, которые поступят в остаточный период. Данное утверждение, является верным. Трудность заключается в определении величины этого мультипликатора. Предположим, что нам известен среднеотраслевой мультипликатор Цена/Прибыль на текущий момент времени. Значение мультипликатора отражает ожидания инвесторов относительно перспектив развития компании и отрасли, как в прогнозный, так и в остаточный период. Однако, те же самые перспективы в конце прогнозного периода могут значительно отличаться от сегодняшних. Следовательно, для оценки остаточной стоимости необходим другой мультипликатор Цена/Прибыль, который бы отражал перспективы компании в конце прогнозного периода. Какие показатели будут определять значение этого мультипликатора? Это те же самые факторы, которые влияют и на величину остаточной стоимости, рассчитанную по модели Гордона: ожидаемый темп роста, доход на вновь инвестированный капитал и ставка дохода на капитал. Таким образом, лучше использовать модель Гордона для оценки остаточной стоимости бизнеса, поскольку эта модель учитывает текущие ожидания инвесторов относительно основных переменных модели, а не их возможные значения по окончании прогнозного периода.

Метод предполагает, что в остаточный период стоимость компании будет равняться какому-то мультипликатору балансовой стоимости ее активов. Часто для остаточного периода используется текущее значение мультипликатора для оцениваемой компании или средний мультипликатор компаний-аналогов. Применение данного метода к оценке остаточной стоимости компании сопряжены с теми же проблемами, что и в случае применение предыдущего метода. В дополнение к проблемам, связанным с определением мультипликатора на какой-то отдаленный момент в будущем, показатель балансовой стоимости активов сам по себе искажен влиянием инфляции и зависит от правил ведения бухгалтерского учета.

На основании представленного описания можно сделать вывод, что в большинстве случаев, если темп роста дохода не превышает ставку дохода на капитал, наиболее предпочтительным методом оценки остаточной стоимости является модель Гордона.