Научная электронная библиотека

Монографии, изданные в издательстве Российской Академии Естествознания

6.3. Биржевые сделки и их характеристика

Биржевые сделки – это взаимосогласованные действия участников торгов, направленные на установление, прекращение или изменение их прав и обязанностей в отношении биржевых товаров, совершаемые в помещении биржи в установленные часы ее работы. Эти сделки заключаются на товары и фондовые активы, допущенные к котировке и обращению на бирже.

Различают правовую, экономическую, организационную и этическую сторону биржевых сделок. Сформировались четыре их основных типа:

1) сделки с предъявлением товара;

2) индивидуальные форвардные сделки;

3) фьючерсные (срочные) стандартные сделки;

4) операционные сделки.

Регламент заключения сделки определяется биржей. К общим требованиям регламента биржевых сделок относятся требование заключения сделок в письменной форме.

В типовом договоре купли-продажи указывается дата поставки, количество, показатели качества, тип и вид биржевого товара, время, размер и форма платежа, условия поставки и ответственности сторон. По фьючерсному контракту лицо, заключающее его берет на себя обязательство по истечении определенного срока продать контракт (или купить) определенное количество биржевого товара по обусловленной базисной цене. Опционным контрактом предусматривается что одна сторона выписывает или продает опцион, а другая покупает его и получает право в течение оговоренного срока либо купить по фиксированной цене, либо продать его. Форвардные контракты отличаются индивидуальными поставки товара в будущем.

В заявке на биржевую операцию должны быть указаны:

– точное наименование товара (ценной бумаги);

– род сделки (купля, продажа);

– количество предлагаемых к сделке ценных бумаг;

– цена сделки;

– срок сделки.

Различают кассовые и срочные сделки.

Кассовые сделки – это сделки немедленного исполнения. Они могут быть простыми или сделками с маршей.

Срочные сделки – это сделки, которые имеют фиксированные сроки расчета, заключения им установления цены. Срочные сделки подразделяются по следующим признаками:

– по сроку расчета – на конец или на середину месяца;

– по моменту установления цены – на день реализации, на конкретную дату, по текущей рыночной цене;

– по механизму заключения – простые или твердые, условные (фьючерсные или опционные).

К срочным относятся кратные сделки, сделки стеллаж и репорт.

Кратные сделки – это сделки с премией, при которой плательщик премии имеет право требовать от своего контрагента передачи ему., например, ценных бумаг в количестве в 5 раз превышающем установленное при заключении сделки, и по курсу, зафиксированному при заключении сделки.

Все сделки и продажи проводятся в письменной форме. Биржевые сделки с ценными бумагами подлежат регистрации. К регистрации

принимаются только те ценные бумаги, которые прошли государственную регистрацию.

Основное содержание биржевой сделки составляет объект, объем, цена, срок исполнения и срок расчета.

Биржевые индексы и биржевая конъюнктура

В ходе совершения биржевых сделок с ценными бумагами важно адекватно оценивать динамику курсов ценных бумаг, а также взаимодействие факторов, влияющих на эту динамику.

Биржевая конъюнктура – это совокупность основных характеристик биржевого рынка на определенный момент времени по таким показателям, как объем ценных бумаг, выставленных на торги, объем совершенных сделок, курсы ценных бумаг и их динамика и т.п. Биржевые индексы отражают биржевую конъюнктуру в виде определенных числовых значений. По методу расчета различают индексы: среднеарифметические (индекс Доу-Джонса), средневзвешенные (индекс «РТС» и многие др.), среднегеомет-рические (ранее FT-SE). Биржевые индексы рассчитываются на основе курсов ценных бумаг, образующих корзину индекса. Всемирно известный индекс Доу-Джонса (1886 г.) рассчитывается на Нью-Йоркской фондовой бирже. Этот индекс состоит из 4 индексов и отражает средние текущие цены без со-

поставления с базой:

1. Промышленный.

2. Транспортный.

3. Коммунальный.

4. Комплексный.

J = ∑Pi/k,

где ∑Рi – сумма цен акций ведущих компаний; k – корректирующий делитель, предназначенный для устранения влияния на индекс событий неконъюнктурного характера, таких как дробление, консолидация акций, изменение состава корзины индекса и т.п.

Если индекс растет, то складывается благоприятная конъюнктура. И наоборот. Общий подход к расчету средневзвешенного индекса (In) на текущее время:

In = I1∙(Pn∙Qn)/(P1∙Q1),

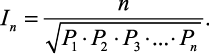

где I1 – начальное значение индекса (обычно 100 или 1000); (Рn∙Qn) – сумма рыночных капитализаций акций, входящих в список индекса, на текущее время; (P1∙Q1) – начальное значение рыночной капитализации акций, входящих в список индекса. Модель расчета среднегеометрического индекса может быть представлена в следующем виде:

На ФБ «РТС» используется средневзвешенный индекс, методика расчета которого постоянно совершенствуется. На 24.09.2009 г. она предусматривала следующий порядок расчета этого индекса. Начальное значение индекса: I1 = 100 (на 01.09.1995 г.)

In = I1∙Zn∙МСn/МС1,

где Zn – поправочный коэффициент, нивелирующий влияние на индекс РТС изменения списка (корзины) акций индекса, Z1 = 1; MCn – сумма рыночных капитализаций акций на текущее время; MC1 – начальная сумма рыночных капитализаций акций ($12 666 080 264).

МСn = ∑Pi∙Qi∙Ci∙Wi,

где Pi – цена i-й акции; Qi – общее количество i-х акций; Wi – коэффициент, учитывающий количество i-х акций в свободном обращении (не в собственности государства); Сi – коэффициент, ограничивающий долю капитализации i-й акции (весовой коэффициент). Индекс рассчитывается каждые 15 секунд.

Биржевые индексы – предмет статистического анализа изучающего средние цены, средние объемы сделок и т.п. Наряду со статистическим анализом, к методам изучения биржевой конъюнктуры относятся:

1. Текущее наблюдение (мониторинг) – изучение сообщений в прессе, мнения специалистов, биржевых бюллетеней и др. событий, которые могут оказать какое-либо воздействие на развитие рынка ценных бумаг.

2. Фундаментальный анализ – изучение состояния бизнеса и финансов компаний-эмитентов, на основе которого прогнозируется цена.

3. Технический анализ – исследование конъюнктуры рынка ценных бумаг на основе построения диаграмм, графиков скользящей средней.

4. Рейтинговый анализ – составление рейтингов эмитентов ценных бумаг, профессиональных участников фондового рынка и др.; во многом основывается на фундаментальном анализе.

5. Экспертный анализ – составление высококвалифицированными специалистами или коллективами профессиональных аналитиков прогнозов развития фондового рынка.

Существуют и другие методы.

Литература

1. Бердникова Т.Б. Рынок ценных бумаг и биржевое дело. М.: ИНФРА-М. – 2000 г.

2. Биржевой портфель / под ред. Ю.Б. Рубюина. М.: Соминтек, 1993.

3. Бычков А.П. Мировой рынок ценных бумаг. М.: Диалог. – МГУ, 1998.

4. Дегтярова О.И., Кандинский О.А. Биржевое дело. М.: ЮНИТИ, 1997.

5. Золотарев В.Г. Инвестиционное проектирование. Минск: Эко-перспектива, 1998.

6. Лоренс Дж. Гетман, Майкл Д. Джнк. Основы инвестирования . Издательство «Дело», 1997.

7. Миркин Я.М. Ценные бумаги и фондовый рынок. Издательство «Перспектива», 1995.